Entre la hipoteca y la pared

Las familias españolas ya dedican el 41% de su renta a comprar casa. Y algunos jóvenes están firmando hipotecas de 50 años. El endeudamiento entra en zona de riesgo

España cuenta con 23.209.842 viviendas, una por cada dos habitantes. Como la ecuación matemática, que se deduce de los datos del Ministerio de la Vivienda, no siempre se corresponde con la realidad social (se estiman cerca de tres millones de viviendas vacías), familias como Alfredo y Rosa -los dos apellidados Martínez- han tenido que comprar e hipotecarse por la casa que la lógica del álgebra no les concede. Terminarán de pagar al banco la cantidad que les ha prestado, 140.000 euros (la hipoteca media española es de 140.189 euros), dentro de 30 años, casi la edad que tienen. Pagan una letra de 524,49 euros al mes por una casa de 63 metros cuadrados en Madrid. Aprovecharon los bajos tipos y contrataron el interés variable a un 2,103% de Euribor.

Su sueño: un tercero luminoso sin ascensor. Su hipoteca no sobrepasó el 80% del valor de tasación gracias a la intervención económica de sus padres. Además, dos plazas de garaje les suponen 200 euros al mes durante 15 años. Total: 724,49 euros mensuales, casi el salario de ella. Él ingresa una media de 1.300 euros mensuales, menos que el sueldo medio español, que según el Instituto Nacional de Estadística (INE) alcanza los 1.538,17 euros al mes. Ahora, con la reciente subida del Euribor, sus pagos mensuales se han incrementado en 150 euros. "Asumible de momento", dicen mirando a su hija. En la familia de Alfredo y Rosa no queda alma sin hipotecar. Los padres de los más jóvenes se han puesto de cotitulares en sus contratos para que los bancos no sufran por sus empleos inestables. Los que ya compraron han pedido ampliaciones para el coche o la reforma. Los que no, pasan del piso al adosado o compran una segunda vivienda de fin de semana. Los divorciados luchan para que los bancos les dejen rehacer su vida con nuevos préstamos. Ninguno tiene un sueldo alto y la mayoría destina, a pesar de las advertencias del Banco de España, más del 41% de su renta anual a la financiación de su vivienda. Ninguno ahorra. Nadie alquila. Alguno compró una segunda propiedad y paga la letra arrendando. Sólo uno ha accedido a un piso de protección oficial.

A todos, su entidad les exigió domiciliar la nómina, seguros de vida, de la casa, plan de pensiones, tarjetas, y algunos necesitaron avalista; pero sienten el ladrillo como la mejor inversión y, en muchos casos, establecen un vínculo personal con quien les vendió la hipoteca. "Con ellos, no con el banco", recalcan. Sociológicamente hablando, la familia Martínez tiene unos patrones de consumo estándar en España, claro. Un país donde el 82% de la población se decanta por comprar una vivienda, según un estudio de tendencias del Banco de España.

Encontrar un entorno hiperhipotecado como el de Alfredo y Rosa no es difícil. Y eso que el cliente ideal que buscan las entidades -pareja joven con nómina, que pida menos del 80% del valor de tasación de la vivienda y con un coeficiente de endeudamiento inferior al 35%- casi no existe. Los tipos de interés suben, pero el mercado no sólo no da síntomas de enfriamiento, sino que es más febril que nunca. El primer trimestre de 2006, la deuda de las familias creció un 19% y alcanza los 730.943 millones de euros, según datos del Ministerio de la Vivienda (el número de españoles que está detrás de esa cifra se desconoce). Mientras, el Centro de Investigaciones Sociológicas (CIS), que se dedica a ponerle el estetoscopio al país, dice que en julio de 2006 los españoles de entre 18 y 44 años aceleran pulsaciones cuando se les pregunta sobre su bolsillo y la vivienda. Nada nuevo.

El esfuerzo que tienen que hacer las familias españolas para comprar vivienda se elevó al final del primer semestre de este año al 40,9% de su renta bruta, la tasa más alta de la última década, según el Banco de España, que advierte al consumidor de que la vivienda "está sobrevalorada", con el riesgo que supone para unos hogares que centran el 89% de su deuda global en su adquisición. "No hay que ser alarmistas sociales", declaró en su momento Ricardo Montoro, ex director del CIS, convencido de que el consumidor es "más racional" de lo que creen los economistas.

Villanueva de la Torre (Guadalajara). Frontera con Madrid. 5.146 vecinos. El 87,1% de sus viviendas tiene pagos pendientes, lo que la convierte, según el INE, en la localidad más endeudada de España. ¿Cómo afrontarán en este pueblo la subida de tipos si el 59% de los españoles admiten llegar justos a fin de mes? ¿Estarán reventando las centralitas de Ibercaja, Caja Guadalajara y La Caixa -las principales entidades con trozo en esta tarta- con preguntas a las que no responde la calculadora? En la sucursal de Ibercaja, preponderante en la zona, reina la tranquilidad. Los clientes guardan turno para hablar con José María Fernández, el director, Chema para todos. Un asturiano de 39 años, casado y con dos hijos, que pasó de firmar sólo un contrato en su anterior destino alcarreño en Atienza a batir récords nacionales en sus siete años en Villanueva.

"¿Que si me preocupa la subida de tipos? Sí y no. Somos el pueblo más hipotecado por el ratio población / hipoteca, pero no por nivel de endeudamiento. La mayor parte de los urbanitas que emigraron hace siete años al pueblo poseen préstamos de unos 65.000 euros. Cuando llegaron, casi todos eran jóvenes sin ahorros, sin empleo estable, que se subrogaron a la hipoteca de la promotora a 20 años. Las nuevas sí son más preocupantes. La media ahora es de 300.000 euros, a 35 años. Hacemos cuentas con ellos para ver cómo les afectarían las subidas y proponemos la opción más ventajosa. Una hipoteca se basa en un 80% en la confianza. Por eso hay que informarles siempre con claridad".

A Fernández no le falta razón. Desde la entrada en vigor del real decreto-ley de abril de 2003, bancos y cajas están obligados a informar a sus clientes con tipo variable de la posibilidad de suscribir un tipo de seguro que cubra el riesgo de la variación de tipos. Es el CAP. El particular paga una prima a cambio de ser compensado cuando la referencia usada supera el nivel contratado y decide qué nivel de Euribor asume para cada importe concreto en determinado plazo. Todas las precauciones son pocas. A pesar de que la morosidad en España es muy baja, la deuda acumulada dificulta el optimismo. Juan Pedro Ávila, de la Asociación de Consumidores y Usuarios de Bancos, Cajas, Productos Financieros y Seguros (ADICAE), afirma que contratar o cambiar una hipoteca a tipo fijo no es la solución ante una subida. "Es subirse uno mismo el interés y ahogarse más. Las medidas de Solbes en esta línea son insuficientes", sentencia. Para ADICAE, la reforma ha de ser estructural. "Es necesaria una ley de sobreendeudamiento de las familias, anunciada por la ministra de Sanidad y Consumo en 2004. Si mudamos a tipos fijos, bancos y cajas serán los únicos beneficiados de una reforma legal que perpetuará su negocio, pero a costa de dejar a los hogares sin cobertura legal ante el sobreendeudamiento".

El crédito nos salva. Pero la deuda engendra deuda. Es la rueda de la "España va bien". "Pero sólo a través del crédito se puede crecer en nuestras economías. La gente se endeuda porque puede", afirma el presidente de la Asociación Hipotecaria Española (AHE). "Lo que hay que cambiar es el perfil del mercado. Más fórmulas mixtas (fijo más variable) o alternativas que puedan compensar el avance del Euribor".

Alfredo arranca su Golf GTI en dirección a zonas de nueva construcción de la capital. Va con su hermano y su novia para ayudarles a encontrar financiación. Abre su mapa y echa un ojo a los barrios de nuevo cuño. "Lo mejor es darse un paseo por las sucursales bancarias de los nuevos barrios. Necesitan cumplir objetivos desde el minuto cero y es más fácil que se apiaden de ti", asegura mientras aparca. Si la ruta no tiene éxito, probarán en pueblos limítrofes. Cuando se publique este reportaje, el hermano de Alfredo ya estará endeudado. A pesar de que sueldos y precios no se equiparan, ¿cómo no endeudarse si las entidades diversifican sus productos para que la hipoteca nos siente como un guante?

Caso uno. Jóvenes menores de 35 años. Un dato: si el esfuerzo en adquirir vivienda se calculara sobre los ingresos medios de jóvenes como el hermano de Alfredo (muy por debajo de la media), el porcentaje rondaría el 45-55% de su renta, según los expertos. La socióloga de la UNED Teresa Jurado lo argumenta con cifras en un estudio para la Fundación de las Cajas de Ahorro (FUNCAE): "La inflexibilidad del modelo de vivienda en España hace que para los jóvenes el alquiler resulte un 3,6% más caro que la compra, lo que retrasa la edad de emancipación y la natalidad. El 90% de los jóvenes se decanta por la compra porque España es un país de propiedad (el 15% de las viviendas son de alquiler en España, frente al 30% de media de la UE)". En el apartado de buenos propósitos, el Plan de Vivienda 2005-2008 establece, según el ministerio de María Antonia Trujillo, ayudas para facilitar al menor de 35 el acceso a la vivienda y para el pago del alquiler y de hipotecas. También, la construcción de 226.400 viviendas protegidas para compra y 105.050 para alquiler. El ministerio ha lanzado una web en plan buen rollo: www.kelifinder.com. "¿Qué políticas se están llevando a cabo? Si nos referimos a las iniciativas de la ministra Trujillo, lo único que vemos es un conjunto de medidas propagandísticas paliativas, que en absoluto modifican el sistema fiscal-inmobiliario-financiero. Es entonces cuando el piso se convierte en un privilegio y no en un derecho", reclama el sociólogo Joan Subirats, de la Plataforma por una Vivienda Digna.

La perita en dulce. ¿Quién no desea alguien con muchos años de vida para poder estirar una letra que en principio es inaccesible? Algunas entidades ofrecen plazos de 40 y hasta 50 años o la posibilidad de aplazar algunos años el pago del capital mientras se abonan los intereses (los famosos periodos de carencia). BBVA viene concediendo hipotecas a 40 años desde el año 2000; La Caixa, desde 2002; Santander, Caixa Catalunya y Caja Madrid se sumaron en 2005. Ante la subida de tipos: estirar más aún el plazo. La BBK ha marcado un hito financiero: a finales de 2005 lanzó hipotecas a 50 años para menores de 35. Caja Vital, Caja Laboral o Caja Rural Vasca han copiado la fórmula, que permite ser propietario con un sueldo mileurista: más plazos, menos cuota, pero más intereses. Para ADICAE, que comparte con el Banco de España la cautela ante estos "préstamos interminables", no se favorece al consumidor. "Si una hipoteca de 150.000 euros a 25 años supone una cuota mensual de 711 euros y al vencimiento de este préstamo el consumidor paga unos intereses de 63.000 euros con los actuales tipos, con otra a 50 años, la mensualidad sería de 483, pero los intereses ascenderían a 139.000, un 120% más". El hermano de Alfredo no comparte el discurso. "El caso es meterse en un piso y tener buenas condiciones al principio, que es cuando asumes más pagos", espeta.

Caso dos. El inmigrante regularizado con nómina deja de alquilar y se suma a la tendencia nacional: la compra. Sin embargo, en un país donde la realidad social dicta las medidas de un traje llamado hipoteca, los inmigrantes no tienen un producto bancario específico. "La principal traba es que los bancos no tienen antecedentes sobre su capacidad de pago. Se piden justificados hasta dos años de vida laboral, y muchos trabajan en el servicio doméstico por horas y sin seguro. Por no hablar de los avales Las entidades ponen obstáculos a cualquier persona que no tenga recursos", explica Fredi Deblois, que trabaja con el bufete catalán Sagarra Abogados. "Ellos gestionan los trámites de residencia y nosotros les buscamos piso e hipoteca". Negocios como éste aún no proliferan en España. Otra de las opciones seguras para un inmigrante es acudir a los Programas de Alojamientos para Inmigrantes de su comunidad, un servicio que empezó como asesoramiento y ha derivado, por la demanda, en gestión de compra y de alquiler. Cristina Alonso, trabajadora social, lo explica. "Se les informa sobre lo que no deben hacer. Se hace un estudio económico de las posibilidades de compra, les gestionamos el préstamo con una entidad y, si ya la tienen, actuamos como asesores. También tienden a querer comprar entre varios y les explicamos las consecuencias. Si es inviable la compra, les gestionamos un buen alquiler". Es la opción elegida por Aidee Español, tras haber perdido 2.000 euros que dio de señal para un piso por el que nunca consiguió hipotecarse.

Caso tres. Las personas mayores. "Ya era hora de que los bancos me devolviesen alguna vez el favor, ¿no?". Tras la frase, Luisa Grasa, de 80 años, propietaria de un piso en Zaragoza, viuda, y sin intención de pisar una residencia. Ella ya se ha apuntado a la hipoteca inversa (HI), producto muy británico para el que ningún grupo político ni asociación tiene quejas. Va a ser la niña mimada de la reforma del mercado hipotecario. Luisa cobrará 634 euros mensuales por su vivienda, tasada en 210.000. Que sumados a los 600 euros de su pensión le permiten reformar el baño y contratar enfermera nocturna.

El mercado (los 4,7 millones de jubilados con pensiones medias de 700 euros al mes) estaba esperando la fórmula. "La mecánica es sencilla", explica Miguel Artazos, jefe de desarrollo de productos financieros de Ibercaja, una de las entidades, junto con Caixa Terrassa y Caixa Sabadell, que bajo los nombres de hipoteca inversa, pensión hipotecaria y pensión vivienda ofertan el producto. La tercera vía entre el binomio de vender la vivienda e irse con la familia o a una residencia o suscribir un seguro vivienda-pensión, que da al mayor una renta vitalicia, pero que, al fallecer éste, el seguro se queda con el inmueble.

"Con la HI, el mayor nunca pierde la propiedad. Funciona al revés que en el préstamo hipotecario". Aquí, el prestatario percibe ingresos mensuales durante el periodo acordado, derivados de un crédito concedido según el valor de su casa. El importe del crédito oscila entre un 90% y 100% del valor. Los herederos de los titulares de una hipoteca inversa pueden quedarse la casa devolviendo la deuda al banco o venderla, tras saldar cuentas. "Es una medida de una profunda dimensión social que incide en el grave problema de la dependencia de los mayores", argumentó en el Congreso José Antonio Durán i Lleida, de CiU, formación que presentó la proposición de ley para fomentar fiscalmente esta fórmula.

El joven, el mayor o el inmigrante son sólo tres apuntes. Los productos se abren a todas las franjas de edad y se diversifican con cada peldaño de Euribor. Mientras, el Banco de España alerta, entre otras cosas, sobre los préstamos hipotecarios que sólo pagan intereses los primeros años, sobre los tipos variables; avisa al comprador de que no está obligado a subrogarse al préstamo del promotor, previene de las ofertas que prometen la reunificación de deudas, de los depósitos estructurales que mezclan inversión en bolsa y renta fija, de las cancelaciones anticipadas de préstamos y aconseja no firmar "sin haber comparado minuciosamente todas las ofertas del mercado".

Entre tanta cordura, amanece en Valdeluz, ciudad nacida al calor del AVE a su paso por Guadalajara: 490 hectáreas que acogerán una primera tanda de 9.500 viviendas. Casi 30.000 habitantes. Los 217 del vecino pueblo de Yebes aún no se lo creen. ¿Pelotazo urbanístico? ¿A quién le importa? Eso sí, ¿se estabilizarán los precios? ¿Crecerá la morosidad? ¿Acabaremos alquilando como el resto de los europeos? ¿Cambiará la situación la reforma del mercado hipotecario? ¿Y con la nueva Ley del Suelo? Con las primeras promociones aún sin entregar, las sucursales bancarias copan los bajos de los inmuebles de Valdeluz. Nadie sabe quiénes serán los habitantes de esta nueva urbe. Lo que sí es seguro es que estarán hipotecados.

"Si viéramos la vida en pesetas, nos espantaríamos"

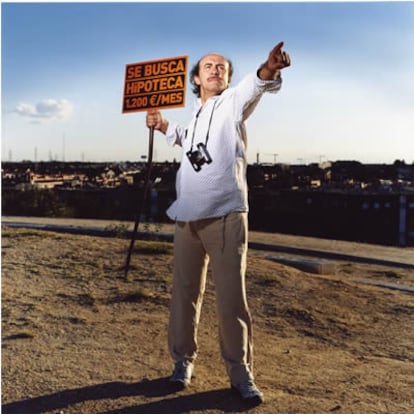

Pedro Reyes, 45 años. Actor. Busca hipoteca por 1.200 euros al mes. Ha tenido cuatro casas. No quiere endeudarse más de un tercio.

"Si no se es propietario, no se está dentro del sistema. Para ser normal e integrarme, abandoné los alquileres en los ochenta y me lancé con mi mujer a comprar en el madrileño barrio de Chueca, entonces un nido de yonquis. En una agencia localizamos un piso de 120 metros (con paredes y suelos con desnivel incluido) por cuatro millones de pesetas. Pagué medio millón de entrada a la inmobiliaria y nos invitó a buscar hipoteca. Como no tenía ni idea ni ahorros, fui directo ¡al Banco Hipotecario! Tras hablar con la directora y explicarle la situación (actor en ciernes), me la concedió porque, según dijo, le caía simpático por mi papel en La bola de cristal. De esta experiencia saqué conclusiones: primera, que si no se establece una relación de confianza-fidelidad con quien te da el dinero, no merece la pena firmar. Y segunda, que nunca hay que endeudarse por más de un tercio del sueldo, lo llamo margen de tranquilidad". Ahora entra con más tranquilidad en un banco: "Ya doy más garantías". "Comprar casa se ha convertido en la inversión de tu vida. Si mañana nos despertásemos con la vida en pesetas, nos espantaríamos con sólo ver el recibo de la luz". Pedro ha hecho un alto en los ensayos de la obra La curva de la felicidad, en la que releva a Pablo Carbonell como protagonista. El argumento narra los avatares de un divorciado que debe dejar el piso familiar y lo vende tres veces a tres cuarentones en crisis. ¿Dejan los bancos cambiar de vida a los de cuarenta? "Están muy ocupados con sus crisis", bromea. "Aspiro a alquilar una temporada mientras encuentro el piso que necesito. Me muevo entre 1.200 y 1.500 al mes, y por edad no me darán más de 25 años. Prefiero el interés fijo, mejor amortizar si hay buena racha laboral". El viento sopla en el cerro de los Perdigones, en Pozuelo de Alarcón. Allí se divisa la capital aproximándose a golpe de grúa a Aravaca o Majadahonda, donde él buscará casa. "¡Por ahí resopla!", grita.

"Si suben los tipos, reajustaremos la economía familiar"

Jorge Castán, 36 años. Autónomo, sector inmobiliario. Sofía Sanabria, 32 años. Ingeniera informática. Él, divorciado, paga hipoteca con su mujer y su 'ex'. Total: 930 euros/mes más pensión del hijo: 1.170 euros/mes. Han comprado una casa de 300 metros cuadrados a 40 años. Torrebesses es una localidad de 362 habitantes a media hora de Lleida. En este pueblo, Jorge y Sofía han encontrado donde echar raíces asustados por los precios de la ciudad, entre los 3.000 y los 6.000 euros el metro cuadrado. "Aquí se paga a 480 euros. Buscamos una casa grande donde poder criar al hijo que tengo con mi ex y a los futuros que vengan de mi matrimonio con Sofía. Pedimos al banco 145.500 euros por una casa de 300 metros cuadrados más 125 de patio. Caixa Galicia nos concede el 80% al Euribor más 0,60. Si la hubiéramos hecho al 100%, el Euribor era de más 1. Así que ya podemos cubrir el 20% que nos faltaba con un préstamo personal, pues no tenemos dinero ahorrado. Pagaremos durante 40 años algo menos de 500 euros de hipoteca y unos 280 de crédito personal, lo que supone el 25% de los dos sueldos. Y recemos para que no se disparen los tipos de interés", detallan. "Yo además tengo cargas de otra hipoteca con mi primera pareja (150 euros a 15 años por la reforma de un piso, que era de mi propiedad, y en el que residen mi ex y mi hijo)", dice. De momento no le asusta enfrentarse a una de 40 años. "Si suben los tipos, reajustaremos la economía familiar y renegociaremos las condiciones con los bancos. Lo alucinante es la situación de muchos divorciados que pierden su casa y se ven obligados a endeudarse hasta el extremo. Sigues pagando el préstamo a tu ex pareja, que no te puedes desgravar por no ser vivienda habitual. Yo llevo residiendo con Sofía un año en casa de mi madre. He conocido gente, con la fortuna de trabajar como camioneros, que se ha ido a vivir a la cabina del vehículo tras la separación. La ventaja, no exigen cédula de habitabilidad; la desventaja, no desgrava. Muchos terminan sentados los lunes al sol", sentencia.

"El dinero no nos lo dio el banco, sino el banquero"

Mari Cruz Moreno, 52 años. Cartera. José Manuel Gea, 50 años. Funcionario prejubilado. Separados y casados en segundas nupcias hace 10 años. Suman seis hijos. Viven con los tres hijos de ella l 1.100 euros al mes de dos hipotecas l 45% de sus ingresos.

Hipotecas para jóvenes hasta 35 años, inmigrantes, tercera edad ¿pero y la franja entre 40 y 65 años? ¿Qué banco da dinero a una pareja de recién casados con cincuenta años? Es la historia de José Manuel y Mari Cruz. Él, madrileño, funcionario prejubilado y divorciado, tres hijos. Ella, contrato indefinido, soriana ("de Morón de Almazán", recalca) y divorciada, tres hijos. Se casaron en 1996 y residen en Algete (Madrid). Entonces, a pesar de las nefastas experiencias sentimentales anteriores, lo mío pasó a ser tuyo, y lo tuyo, mío. Resultado: piso en Algete, de 110 metros, que supone el 33% de sus ingresos. "Nos costó mucho que nos la concedieran. Los bancos nos encontraban demasiado mayores, con sueldos justitos y demasiadas cargas (pago pensión por dos hijos a mi ex mujer) para asumir 30 años de mensualidades. En nuestro caso, el dinero no nos lo concedió el banco, sino el banquero. De hecho, en cuanto Miguel se cambió de entidad, trasladamos nuestra hipoteca", aclara José Manuel. Diez años después asumen un nuevo reto: preparar el camino a su jubilación. "Hemos adquirido un adosadito de 79 metros cuadrados cerca de Orihuela (Alicante). Si todo sale bien, venderemos la casa de Algete para jubilarnos aquí y compraremos un minipiso en Madrid para ir a ver a los hijos", apuntan mientras el ladrillo de otra fase de adosados sobresale en un mar de naranjos. El resultado de tanto sueño son 300 euros al mes, asequibles gracias a una ampliación de hipoteca sobre su primera vivienda de 60.000 euros. La suma de ambas cuotas les supone un 45% de sus ingresos. Mari Cruz encara la situación con optimismo: "¿Si nos sentimos endeudados? Alquilamos el adosado. Sería fácil, en Orihuela hay universidad, aunque te queda la cosa de si un estudiante cuidará bien el sueño de tu vida".

"La vida fuera de Madrid es más barata"

Eva Piqueras, 31 años. Ama de casa. Gerard Plaza, 33 años. Mecánico. Hipoteca flexible a 25 años con La Caixa l 900 euros al mes al principio, y ahora, una media de 650 euros. Viven en Villanueva de la Torre (Guadalajara), el pueblo más hipotecado de España.

En 2000 les pedían 72.121 euros por 174 metros cuadrados distribuidos en tres plantas. Sin avales. Sin ahorros previos. Ella estaba en paro, y él trabajaba por ETT. Les concedieron el 100% del valor de la vivienda. Sólo había que subrogarse la hipoteca que la promotora tenía con La Caixa. La documentación que había que presentar: DNI en regla. El chollo que tan pronto cautivó a esta joven pareja madrileña de Alcalá de Henares está situado en Villanueva de la Torre (Guadalajara), en la frontera con Madrid y a 20 minutos de su ciudad natal. Pero no han sido los únicos. Gracias a que en Villanueva el metro cuadrado cuesta 1.200 euros, mientras que en Madrid supera de media los 4.000, el pueblo ha pasado de tener 200 habitantes en 1991 a 5.146 en 2005. Eva y Gerard cumplen a rajatabla el perfil local: son treintañeros, tienen dos hijos, Ángel y Marcos, de tres y un año, respectivamente, y su vivienda, como la del 87,1% de sus vecinos, tiene hipoteca. "Encontramos en este pueblo la solución para tener un préstamo a 25 años con una letra cómoda. Contratamos una flexible, empezamos con 900 euros y luego cambiamos a cuotas de 600. Pero queremos amortizarla cuanto antes", cuenta Eva, que gracias a tener una letra baja (entre un 20% y 30% del dinero que entra al mes) se permitió dejar su trabajo como secretaria de dirección y tener dos hijos. "La vida en Castilla-La Mancha es más barata que en la Comunidad de Madrid. Los libros del colegio son gratis, hay menos impuestos, menos tráfico aunque la zona empieza a masificarse". Su sueño inmediato es montar una empresa relacionada con la fotografía y "pedir una ampliación de hipoteca para conseguirlo". "Tenemos tan buena relación con nuestra sucursal, que han abierto oficina aquí y seguimos yendo a la de Alcalá", recalca Gerard.

"Yo, joven, y él, inmigrante, éramos carne de cañón"

Naara López Pintor, 23 años. Auxiliar de clínica. José Javier Gómez, 32 años. Operario de limpieza. Matrimonio de Bilbao. Hipoteca a 50 años con BBK. 520 euros al mes por un piso de 55 metros cuadrados valorado en 180.303 euros, el 50% de sus sueldos.

"Cincuenta años por 55 metros cuadrados. Casi a año el metro cuadrado. A falta de recursos económicos, los jóvenes aportamos años para pagar. Estirar una hipoteca tiene muchas ventajas. Una de ellas es aprovechar los cinco años de carencia, sólo pagamos 520 euros los seis primeros años. El resto de los años, la cuota sube a 700 euros, si no cambian los tipos de interés. Decidimos firmar y aprovecharnos de la reducción de cuota ahora que estamos empezando". Naara, con apenas 23 años, sabe de lo que habla. Esta risueña bilbaína se enfrentó al mundo de las entidades bancarias cuando decidió casarse y dejar de alquilar. "Pedíamos el 100% de la hipoteca, y ésa era nuestra mayor barrera. A esto se suma que José Javier es colombiano y te exigen la tarjeta de residencia más un año de contrato fijo (el tiempo varía según la entidad). Tuvimos doble fortuna porque él tenía contrato en regla y, por otro lado, cuando dejamos el alquiler, mis padres nos acogieron mientras encontrábamos piso y financiación". Luego les pasó de todo. "Una persona joven y un inmigrante. Éramos carne de cañón", dicen. Ahora, esta pareja espera que se termine la reforma integral de su piso en el barrio de Otxarkoaga, en la parte alta de Bilbao. "Te sale más económico reformar que un piso nuevo", puntualiza Naara, muy contenta de poder permitirse vivir cerca de su familia. Están contando los días para poder entrar a su piso. "Nos alegramos mucho de haber firmado a 50 años. Tuvimos mucha suerte porque Miguel (el director de su sucursal) nos explicó muy bien dónde nos metíamos, y eso que fue una de las primeras hipotecas a 50 años que se firmaron en España. Cuando pasen los seis años de carencia y si nos van bien las cosas, igual nos cambiamos a una hipoteca de 30 años. ¿Miedo a los intereses? Hoy por hoy tenemos la tranquilidad de poder pagar un hogar para nuestros futuros hijos".

"Necesitaba dinero y no quería ir a la residencia"

Elisa Cortezo, 92 años. Viuda de funcionario y madre de cinco hijos. Hipoteca a la inversa sobre parte de un piso de 200 metros cuadrados en Madrid. Recibe 900 euros al mes de Ibercaja. Hipotecado sobre 150.000 euros.

Hasta hace cuatro años, Elisa, viuda de 88 años, se cogía un AVE sola y se iba a ver a su hermano en Málaga. No había tarde en que no diera un paseo por el Madrid de los Austrias, donde nacieron sus padres, y aún no perdona lo de tomar un "vinillo" tras la siesta. "La vida me cambió cuando me dio una trombosis, que me obliga a estar en silla de ruedas. Entonces aparecieron muchos gastos que yo no tenía. Hasta entonces, mi pensión era suficiente. Tuve que reformar la casa, adaptar el baño, barandillas, rampas aparte de pagar al fisioterapeuta y a una externa. Sólo en medicinas tengo 300 euros fijos al mes. Necesitaba dinero y no quería que a mis hijos les perjudicase mi enfermedad. Me negaba a ir a una residencia y no me gustaba la idea de vender", dice con lucidez. Sus hijas cuentan cómo le explicaron que en Ibercaja tenían una fórmula llamada hipoteca inversa que podía ser la solución. Su hija Ana lo aclara. "Me hablaron de un crédito para personas mayores de 75 años que, siendo propietarios de la vivienda en la que residen (sin cargas de ningún tipo), quieren convertir el valor de su inmueble en una renta mensual, con el que financiar, en este caso, los gastos de la enfermedad. No exigieron nada, porque la vivienda actúa de garantía. Queríamos 150.000 euros y el banco hizo cuentas para que el importe se repartiera en rentas mensuales de 900 euros". Elisa escuchó las explicaciones de sus hijos, dio poderes al mayor y firmaron. "Soy monárquica de izquierdas; las ideas nuevas nunca me han asustado", dice con seguridad aplastante. Sus hijos, herederos de una hipoteca inversa, podrán optar por quedarse la vivienda (pagar la deuda acumulada o constituir una nueva hipoteca sobre ella) o venderla y quedarse con el dinero sobrante tras saldar cuentas con la entidad.

"Impliqué a mi madre y a un amigo como avalistas"

Patricia López, 28 años. Soltera. Madrileña. Profesión: periodista. Alquiló durante cuatro años, hasta que consiguió dos avales y un contrato fijo. Paga 550 euros al mes de hipoteca con Caja Madrid. Cuando la contrató suponía el 45% de su sueldo; ahora, el 30%.

¡Dos avales! Patricia no tenía otra cosa en mente cuando salió de la sucursal de Caja Madrid en el distrito de Fuencarral (Madrid). Pero estaba contenta. Tras peregrinar por varias entidades físicas y on line que la colocaban en la bandeja de no aptos por falta de un contrato fijo, fue una suerte que el banco con el que trabajaba su empresa le diera el ansiado sí quiero. "Me dio confianza que Mari Ángeles, la directora de la sucursal, me recibiera directamente, fue muy colaboradora, y me lancé a 30 años de deudas. A interés variable, sí. También tuve que implicar a mi madre y a un amigo como avalistas. Mi madre como cotitular ¡Si no llega a ser por ellos! Cuando eres joven, nadie te lo pone fácil", relata. A pesar de todo, Patricia estaba contentísima. "Me independicé a los 20 años y estuve cuatro trabajando como autónoma y alquilando. El pago me cubría una letra, pero me faltaba el contrato fijo para que los bancos confiasen en mí. Creo que en Europa se incentivan más los alquileres frente a la propiedad, aquí te ves abocado a comprar. Por fin tenía un contrato de 1.200 euros al mes y era mi oportunidad para comprar". En 2002 hipotecó los 52 metros cuadrados de una corrala, un segundo sin ascensor. El banco le prestó los 120.000 euros que a interés variable devolvía, hasta este año, en plazos de 550 euros mensuales. Un 45% de su sueldo. "Por suerte, cambié de trabajo y me ascendieron (es redactora jefe del periódico Negocio). Acabo de ampliar la hipoteca a 150.000 euros para reformas. Y como ya había pagado cuotas de cuatro años, la cantidad a pagar seguía siendo la misma. Lo primero que hice fue sacar a mi madre de ella porque el compartir titularidad le impedía pedir créditos. Estoy hipotecada, pero cada vez menos endeudada. Todo un privilegio".

El Euribor tiene la culpa

El culpable de la bonanza de bancos y cajas y del endeudamiento familiar es el índice que determina el valor de los tipos de interés: el Euribor, que repunta lento pero sin pausa. Los expertos hablan de que se ha pasado, en dos décadas, de una cultura del ahorro a otra del crédito que tira de tarjeta sin piedad. De un mercado de tipos fijos hasta mediados de los noventa al de variables referenciados al Euribor. Así, el tipo de interés medio de los préstamos hipotecarios de cajas de ahorro es del 3,62%, y el plazo medio, de 26 años. En los bancos, el tipo medio es del 3,70%, y el plazo, de 25 años. Lo cierto es que hace una década las hipotecas medias no llegaban a los 48.000 euros y se concedían, también de media, hasta los 18 años. Hoy superan los 140.000 y se alargan hasta los 26. Así, quienes se endeudaron de 2003 a 2006 son los más afectados por la actual subida de tipos, porque negociaron un Euribor más barato y el volumen de sus créditos es mayor. Otro dato: España es, además, el segundo país con más hipotecas de tipo variable, un 93% del total, sólo por debajo de Portugal. ¿Están las economías preparadas para afrontar una subida de tipos?

Gregorio Mayayo, presidente de la Asociación Hipotecaria Española, no se cansa de hablar del "síndrome de agotamiento del sistema hipotecario español". "El problema es el exceso de tipos variables y la imposibilidad legal para el sistema financiero de ofrecer toda la gama de productos que circulan por Europa". Mayayo confía en que el borrador del proyecto de reforma del mercado hipotecario que el Ministerio de Economía presentará en otoño "responda a las necesidades del consumidor".

Tu suscripción se está usando en otro dispositivo

¿Quieres añadir otro usuario a tu suscripción?

Si continúas leyendo en este dispositivo, no se podrá leer en el otro.

FlechaTu suscripción se está usando en otro dispositivo y solo puedes acceder a EL PAÍS desde un dispositivo a la vez.

Si quieres compartir tu cuenta, cambia tu suscripción a la modalidad Premium, así podrás añadir otro usuario. Cada uno accederá con su propia cuenta de email, lo que os permitirá personalizar vuestra experiencia en EL PAÍS.

¿Tienes una suscripción de empresa? Accede aquí para contratar más cuentas.

En el caso de no saber quién está usando tu cuenta, te recomendamos cambiar tu contraseña aquí.

Si decides continuar compartiendo tu cuenta, este mensaje se mostrará en tu dispositivo y en el de la otra persona que está usando tu cuenta de forma indefinida, afectando a tu experiencia de lectura. Puedes consultar aquí los términos y condiciones de la suscripción digital.

Archivado En

- Ministerio de Vivienda

- VIII Legislatura España

- Precio vivienda

- Créditos hipotecarios

- Tipos interés

- Créditos

- Familia

- Legislaturas políticas

- PSOE

- Mercado hipotecario

- Ministerios

- Gobierno

- Vivienda

- Servicios bancarios

- España

- Banca

- Partidos políticos

- Empresas

- Mercados financieros

- Administración Estado

- Administración pública

- Economía

- Finanzas

- Política

- Urbanismo

- Sociedad