El euríbor cae este mes por segunda vez consecutiva: ¿su subida fue solo un espejismo?

La variación interanual del índice de referencia de las hipotecas a tipo variable sigue en positivo, por lo que estos préstamos se encarecen

“Nadie sabe lo que va a pasar con el euríbor desde hace dos años y el que diga que es capaz de predecirlo se ha equivocado bastante veces”. Así de tajante se muestra Ramón Forcada, director del Departamento de análisis financiero y mercados de Bankinter, al comentar la segunda caída consecutiva del mayor índice de referencia de los tipos de interés hipotecarios, que este abril cerrará con una media mensual del -0,112. “Me jugaría la mano izquierda”, dice, para incidir en la idea.

No solo el euríbor persiste en valores negativos desde hace ya más de tres años, sino que –después de 11 meses de subidas paulatinas pero ininterrumpidas (llegó a -0,108 en febrero) – volvió a descender hasta -0,109 el mes pasado. De esta forma, parece que se ha roto de verdad la magia que había envuelto el índice hace un año, cuando empezó su remontada, tras haber tocado fondo en febrero y marzo de 2018 (-0,191, su mínimo histórico). La sospecha de que la senda alcista del euríbor fuera solo un espejismo se apodera ya de los expertos.

Para explicar este cambio de tendencia, las miradas de los analistas apuntan, como era de esperar, al BCE. El aire frío de la reversión del ciclo económico sopla amenazante en Europa: Italia está en recesión técnica, Francia crece apenas un 0,8% y Reino Unido acaba de postergar el embrollo del Bréxit por enésima vez. Todo ello explica el inmovilismo de Fráncfort a la hora de plantearse una posible modificación de su política monetaria que termine reflejándose en un ascenso del euríbor.

Expectativas frustradas

En los últimos meses, se vislumbró la posibilidad de que, antes del cese de su mandato en octubre, el gobernador del BCE, Mario Draghi, retocara el tipo de depósito, es decir, los intereses que los bancos privados reciben por entregarle dinero. “Este se sitúa actualmente en el -0,40%, por lo que las entidades pagan para depositar dinero en el BCE, en lugar de ser remuneradas”, explica Forcada. El argumento que está detrás de este mecanismo, aparentemente perverso, es en realidad sencillo: el deseo del BCE de evitar que grandes cantidades de dinero se queden aparcadas en sus arcas en lugar de funcionar en la economía de los 28. “Lo que no termina de ser un poco trampa”, sostiene Forcada, “porque, si los bancos pudieran poner en circulación ese dinero, ya lo habrían hecho en forma de crédito”.

Los analistas creyeron entonces que el italiano habría instituido, más pronto que tarde, un tipo por tramos, para que el segundo depósito costara más que el primero, el tercero más que el segundo, y así seguidamente. O un tipo por origen del dinero: más caro para depósitos de particulares y más barato para los que proceden de las empresas. “De esta forma, abarataría los costes para los bancos”, señala Forcada. Como consecuencia, si Draghi pusiera en marcha esta política, “el euríbor podría subir de nuevo, hasta ponerse en positivo”, asegura. Un objetivo que las entidades compresiblemente ansían, pero que quedó totalmente frustrado, una vez más, en la última reunión del Consejo de Gobierno del BCE, a principios de este mes.

Anhelos divergentes

El interés de los particulares, sobre todo de aquellos que están endeudados por haber suscrito un préstamo hipotecario variable, va en el sentido contrario, ya que, si el euríbor siguiera ahondando en la bajada, las cuotas que deben pagar cada mes podrían volver a abaratarse. Un mecanismo que no es para nada automático.

Esto es así porque, en las hipotecas variables –cuyo tipo se compone del índice más una cuota fija, llamada diferencial– la revisión se suele hacer cada 12 meses. Si la revisión toca en mayo, se tomará como referencia la media del euríbor de abril. Pese al descenso mensual, esta es 0,78 décimas de punto más alta que la de hace un año, por lo que la hipoteca se encarecerá. Pero, por muy improbable que sea, en teoría nada impide que el euríbor baje tanto que esta variación interanual regrese a niveles negativos, como fue, la última vez, entre mediados de 2014 y finales de 2018.

A la espera de 2020

De momento, “para una hipoteca de 130.000 euros a 30 años, el incremento será de apenas unos 4,50 euros al mes o, lo que es lo mismo, 54 euros al año”, señalan desde el comparador bancario iAhorro, al aplicar un interés de euríbor más 0,99%, que es el tipo más común en las actuales ofertas en las hipotecas variables.

“Hablar de cualquier tipo de recuperación del euríbor en 2019 puede ser una quimera”, opina Forcada, para quien será difícil ver este índice por encima de 0 puntos antes de bien entrado 2020. En sus palabras, es lógico prever que el nuevo presidente del BCE (“posiblemente Olli Rehn o Erkki Liikanen”, baraja Forcada) tardará un tiempo para tomar decisiones de calado después de ser nombrado, dentro de unos cinco meses. “Nuestra estimación formal es que el euríbor a 12 meses esté en -0,09 en diciembre”, dice el director del Departamento de análisis financiero y mercados de Bankinter. “Lo que no sé, es si la voy a tener que cambiar”, admite con sorna.

Más hipotecas fijas, pese a todo

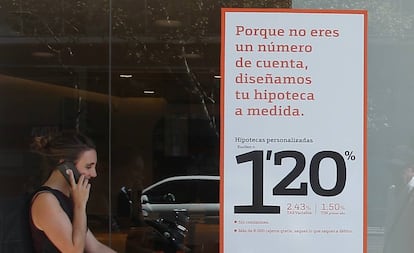

Pese a las últimas señales enviadas por el BCE, por las que no habrá cambios a corto plazo en su política de los tipos de interés, la apuesta española por las hipotecas fijas –en cuyo coste los altibajos del euríbor no influyen– sigue adelante. Los préstamos hipotecarios con un tipo de interés fijo firmados en febrero representaron el 41,8%, frente al 58,2% de las hipotecas variables, según la última estadística disponible del INE. Un dato que contrasta con el registrado durante la crisis, donde las hipotecas con interés variables llegaron hasta el 96,6%.

“En este cambio de tendencia están influyendo los bancos”, explican desde el comparador bancario iAhorro. “Con el euríbor en negativo, las entidades ganan menos con las hipotecas variables, por lo que están apostando por ofertas en las fijas que atraigan a los clientes”. Al comparar las principales entidades, las mismas fuentes destacan que algunas ofertas de tipos fijos están por debajo del 2%. “Es algo que posiblemente no veamos en los próximos años”, advierten.

Tu suscripción se está usando en otro dispositivo

¿Quieres añadir otro usuario a tu suscripción?

Si continúas leyendo en este dispositivo, no se podrá leer en el otro.

FlechaTu suscripción se está usando en otro dispositivo y solo puedes acceder a EL PAÍS desde un dispositivo a la vez.

Si quieres compartir tu cuenta, cambia tu suscripción a la modalidad Premium, así podrás añadir otro usuario. Cada uno accederá con su propia cuenta de email, lo que os permitirá personalizar vuestra experiencia en EL PAÍS.

¿Tienes una suscripción de empresa? Accede aquí para contratar más cuentas.

En el caso de no saber quién está usando tu cuenta, te recomendamos cambiar tu contraseña aquí.

Si decides continuar compartiendo tu cuenta, este mensaje se mostrará en tu dispositivo y en el de la otra persona que está usando tu cuenta de forma indefinida, afectando a tu experiencia de lectura. Puedes consultar aquí los términos y condiciones de la suscripción digital.