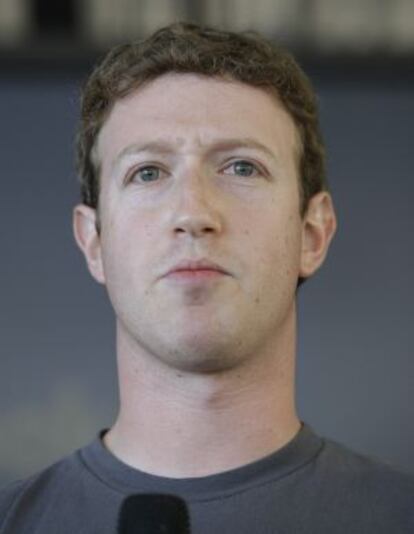

¿Dónde está el dinero, Mr. Zuckerberg?

La incertidumbre sobre el modelo de negocio castiga la cotización de las ‘puntocom’ Wall Street comienza a desconfiar de la capacidad de Facebook para rentabilizar sus usuarios

Se respira cierto clima antisocial en Wall Street, con Facebook como catalizador. Porque ahora lo que está de moda en el parqué neoyorquino es cuestionar el negocio de las redes sociales, el mismo que hace solo unos meses iba a revolucionar la forma de comunicarse y de hacer dinero en Internet. El giro ha sido de 180 grados y llega hasta tal punto que hay días en los que la red social fundada por Mark Zuckerberg protagoniza su propio miniflash crash, o derrumbe repentino en Bolsa.

Facebook es como una religión, y para sobrevivir necesita que sus creyentes tengan fe. Esto vale tanto para los inversores como para los usuarios y los empleados. Pero en su caso, por su enorme tamaño, su suerte influye en la vida de casi 1.000 millones de personas. Por eso en Wall Street se prestó a su estreno bursátil más atención que al de una colocación al uso.

El nuevo precio mínimo de la acción es ahora de 18,75 dólares, menos de la mitad del precio de salida en la operación que se vendió como la colocación más esperada desde Google. Y está más lejos aún de los 45 dólares que alcanzó a los pocos segundos de comenzar su andadura en el parqué aquella caótica mañana del 18 de mayo en el Nasdaq, con fallos informáticos incluidos.

Hay dos motivos que explican el descalabro de Facebook y que podrían hacerse extensibles a los casos de Zynga, Groupon y Pandora, las otras puntocom recién estrenadas que cotizan por debajo del valor de su estreno. El primero está relacionado con su modelo actual de negocio y el margen que tiene para seguir creciendo. El segundo, con la cantidad de acciones que circulan en un mercado con una demanda tan escasa.

Números que alimentan el pesimismo

Los números están ahí, y no hacen más que alimentar el pesimismo. Facebook presentó el 26 de julio los primeros resultados desde que cotiza en Bolsa, que arrojaron unas pérdidas de 157 millones de dólares en el segundo trimestre frente a unas ganancias de 240 millones un año antes. Los ingresos fueron de 1.180 millones, un 32% más que el ejercicio anterior y por encima de los 1.060 millones del primer trimestre. Este desfase se debe a que gasta más para crecer.

Zynga es la principal socia de Facebook. El creador de juegos sociales empezó a cotizar en diciembre a 10 dólares la acción. El primer día ya cayó un 5%. Logró después rozar los 16 dólares. Pero las acciones de la puntocom están ahora un 60% por debajo de su valor inicial. Como Facebook, tuvo pérdidas (22,8 millones de dólares en el segundo trimestre), pero en su caso las ventas cayeron un 20% en el mismo periodo, hasta los 332 millones. Los usuarios de Zynga —o mejor dicho, clientes— gastan cada vez menos dinero en los juegos de la plataforma. Y eso no es bueno tampoco para Facebook, porque el 12% de los ingresos le llegan por esa vía. En resumen: los primeros resultados de ambas como empresas cotizadas no han estado a la altura de las expectativas.

La peor parada entre las empresas tecnológicas que han salido a Bolsa es Groupon. Se estrenó un mes antes que Zynga, a 20 dólares la acción. Subió un 31% en una primera jornada muy prometedora, en la que marcó su máximo. Ahora la misma acción se paga un 80% por debajo del valor de la oferta inicial. Se pusieron algunas esperanzas en sus resultados del segundo trimestre, esperando un rebote, pero este no llegó.

El portal dedicado a las ofertas de consumo elevó un 45% sus ventas comparadas con el mismo periodo de 2011, hasta los 568 millones. Eso le aportó un beneficio de 28 millones, frente a unas pérdidas de 107 millones un año antes. Wall Street esperaba más. Y hay detalles en sus cuentas que preocupan, porque muestran que el rendimiento de su negocio se modera más allá del efecto de la crisis en Europa.

Pandora debutó hace poco más de un año a 16 dólares y logró repuntar un 60% en las primeras horas. Las acciones no llegan ahora a los 10 dólares. El servicio de radio en Internet debía presentar resultados el viernes al cierre de Wall Street. En su caso, como en el de Spotify o Rhapsody, cuanto más crece su base de usuarios, más royalties debe pagar a los artistas y a las discográficas cada vez que se reproduce la canción.

A la complejidad a la hora de entender cómo va madurar el modelo de negocio de estas empresas emergentes se suma el fin de la prohibición de vender acciones que pesa sobre algunos empleados y accionistas. El último batacazo de Facebook coincidió, de hecho, con la liberación de 271 millones de títulos, que se sumaron a los 421 millones ya en circulación. Es decir, la oferta creció de golpe un 60%, en un momento de enorme incertidumbre.

Cuando los empleados venden sus acciones

Hay más expiraciones previstas en octubre, noviembre y diciembre de 2012 y mayo de 2013. La lección de los efectos de la ley de la oferta y la demanda se aplica también con crudeza a Groupon y Zynga, que sacaron semanas atrás 600 y 300 millones de nuevas acciones al mercado. Por eso en la gestora de fondos Morningstar aconsejan a sus clientes actuar con cautela hasta que los planes se ejecuten.

Estas restricciones se establecen, precisamente, para evitar una avalancha de títulos que deprima el valor inicial de la oferta. Facebook va a colocar antes de que acabe el año más de 1.300 millones de acciones, aunque en su mayoría estarán circulando a mediados de noviembre. Como señalan desde Citigroup, en ese momento el flujo de títulos habrá crecido un 280% desde su inicio.

Entre los que optaron por ejercer el derecho de vender sus acciones está Peter Thiel, uno de los primeros socios capitalistas de la red social. El mensaje que lanzó fue muy negativo para el pequeño inversor, porque se desprendió de casi todo su capital sin perder su asiento en el consejo de administración. También pueden hacerlo desde ya Goldman Sachs, Microsoft y otros inversores originales.

El que perdió completamente la fe es Marc Andreessen, creador del legendario navegador Nestcape, uno primeros inversores que creyó en Groupon. Andreessen vendió sus acciones nada más levantarse la primera limitación, en junio, cuando todavía podía sacar algún beneficio. Los analistas coinciden al señalar que la puntocom de Chicago nunca habría llegado a tanto de no ser por la apuesta de Andreessen, que disparó su valoración en el mercado privado antes de empezar a cotizar en Bolsa.

También lo hizo Howard Schultz, consejero delegado de Starbucks y otro de los que apostaron en su día por Groupon. Schultz aconsejó que se evitara el salto al parqué porque la compañía no estaba preparada para aguantar la presión del mercado. Nada más hacerlo, Schultz anunció que dejaba el puesto que ocupaba en el directorio. No fue el único que advirtió al consejero delegado, Andrew Mason.

Facebook como Groupon y Zynga necesitan, por tanto, saltar a escena con algo que compense el efecto negativo de la salida al mercado de nuevas acciones. Por consiguiente, se da por hecho en el parqué que la volatilidad vista en las últimas semanas volverá a repetirse durante los próximos meses. El caso de estas cuatro tecnológicas será tenido muy en cuenta en el caso de que otras firmas como Twitter optasen por dar el salto a Wall Street.

La influencia de la cobertura mediática

Hay otros analistas que apuntan hacia un tercer factor que explica el mal rendimiento de estos valores: el de la negatividad en la cobertura mediática. Y en este caso apuntan a la excepción de LinkedIn. Este portal de contactos profesionales empezó a cotizar en mayo del año pasado a 45 dólares la acción. Fue la que abrió camino en el parqué entre el grupo de las puntocom sociales. Casi duplicó su precio en la primera jornada y llegó casi a triplicarlo antes del estreno de Facebook.

LinkedIn no depende solo de los ingresos que genera por publicidad. También cobra por un uso más exclusivo de su servicio, y por eso los analistas creen que para crecer, Facebook y Zynga deben dar con el modelo que les permita ir más allá de lo gratuito. Es un reto similar con el que se topan los medios de comunicación tradicionales.

Yelp también está logrando mantenerse por encima del precio de su oferta inicial, 15 dólares, y logró incluso doblarlo. Pero, tras el fiasco de Facebook, perdió ese nivel unos días, aunque por poco. La última en sumarse al grupo fue Kayak, dos meses después de Facebook. Lo hizo a 26 dólares, superó los 35 dólares y ahora lucha por mantenerse por encima del valor de salida.

La cuestión ahora está en saber si los mínimos marcados por Facebook, Zynga, Groupon y Pandora representan ya el fondo o simplemente se trata de otro escalón hacia abajo. Lo que parece claro, de momento, es que no se trata de otro estallido de la burbuja. Se ve más bien como un desinfle, porque estas compañías son capaces al menos de generar ingresos para sostener el negocio.

¿Dónde está el fondo?

Los analistas de Capstone creen que los 19 dólares representan “un punto atractivo de entrada” en Facebook. George Soros, uno de los grandes especuladores en la historia de Wall Street, se encuentra entre los interesados. Acaba de integrar a la puntocom en su cartera de inversión, como han hecho también Steve Cohen y John Thaler, mientras que Chase Coleman ha reforzado sus posiciones. También ha comprado acciones Reed Hastings, consejero delegado de Netflix. En su caso, además, es miembro del directorio de la red social. Es cierto que Facebook no da previsiones de resultados para el segundo semestre ni detalles sobre los progresos para potenciar los ingresos, en especial en el segmento móvil. Pero, por su posición, Hastings es de los pocos que saben qué se cuece entre bastidores.

Los analistas de North Star Investment Management lo plantean de esta manera: 20 dólares es un nivel psicológico en el que el inversor al que no gustaba la oferta inicial puede considerarlo ahora una oportunidad, porque el valor de la compañía se ajusta más a la realidad. Pero, como indican desde Capstone, lo que cuenta es cómo se afianza en el negocio de la publicidad.

A corto plazo, Facebook sigue siendo un valor bajo presión porque no se espera que vaya a lanzar un nuevo producto que redefina la manera con la que se hace dinero y quite cuota de mercado a Google. Y como dicen en el parqué, por su propia naturaleza Internet es un universo en constante y rápida mutación. Y lo que vale hoy quizá no funcione en seis meses. Por eso las puntocom serán siempre una apuesta arriesgada.

Tu suscripción se está usando en otro dispositivo

¿Quieres añadir otro usuario a tu suscripción?

Si continúas leyendo en este dispositivo, no se podrá leer en el otro.

FlechaTu suscripción se está usando en otro dispositivo y solo puedes acceder a EL PAÍS desde un dispositivo a la vez.

Si quieres compartir tu cuenta, cambia tu suscripción a la modalidad Premium, así podrás añadir otro usuario. Cada uno accederá con su propia cuenta de email, lo que os permitirá personalizar vuestra experiencia en EL PAÍS.

¿Tienes una suscripción de empresa? Accede aquí para contratar más cuentas.

En el caso de no saber quién está usando tu cuenta, te recomendamos cambiar tu contraseña aquí.

Si decides continuar compartiendo tu cuenta, este mensaje se mostrará en tu dispositivo y en el de la otra persona que está usando tu cuenta de forma indefinida, afectando a tu experiencia de lectura. Puedes consultar aquí los términos y condiciones de la suscripción digital.