Beneficios empresariales en caída libre

Las compañías españolas cotizadas ganaron 30.205 millones de euros en 2019, un 31,1% menos que un año antes, debido al parón de las ventas y los saneamientos

La calidad de los beneficios empresariales suele ser inversamente proporcional a los eufemismos que usan las compañías en sus notas de prensa. Y en el caso de las cuentas del ejercicio 2019, la cosecha de figuras retóricas ha sido excepcional. La santa trinidad clásica (ventas, resultado de explotación, beneficio) ha sido desplazada en muchos casos a un segundo plano para dar protagonismo a términos contables como “ingresos de carácter más recurrente”, “beneficio de caja operativo” o “resultado neto ajustado”. Toda esta ristra de cincunloquios busca desviar la atención de la cruda realidad: las cuentas de resultados de las compañías españolas cotizadas el pasado ejercicio fueron muy grises.

En concreto, los grupos presentes en Bolsa obtuvieron un beneficio agregado de 30.205 millones de euros, cifra que supone una caída del 31,15% con respecto a las ganancias de 2018. Es cierto que la foto global se ve afectada por diferentes saneamientos y ajustes extraordinarios, pero también es verdad que la prueba del algodón de las ventas sale bastante borrosa. Más allá de las particularidades de cada negocio, lo cierto es que factores como la desaceleración de la economía (española y mundial) o el impacto de la guerra comercial se dejan notar en los balances.

“La calidad de las cuentas ha sido pobre”, reconoce Ramón Forcada, director del departamento de análisis de Bankinter Bolsa. “Los ingresos aflojaron más de lo esperado y los márgenes de rentabilidad se estrecharon. Creo que en muchos casos se está notando ya el menor crecimiento de España”, añade. En esta misma línea se muestra Joaquín Robles, analista de XTB: “La lectura que hacemos de los resultados es negativa. Cada año las empresas suelen hacer una estimación bastante conservadora para luego batirla, pero en tasa interanual, los datos de 2019 han sido peores que los de 2018 en numerosos casos. Es hasta cierto punto normal en un contexto de desaceleración económica en Europa. Otro dato a tener en cuenta es que en sus estimaciones para 2020 los directivos no han sido muy optimistas, y eso sin saber aún el impacto real de la crisis del coronavirus”.

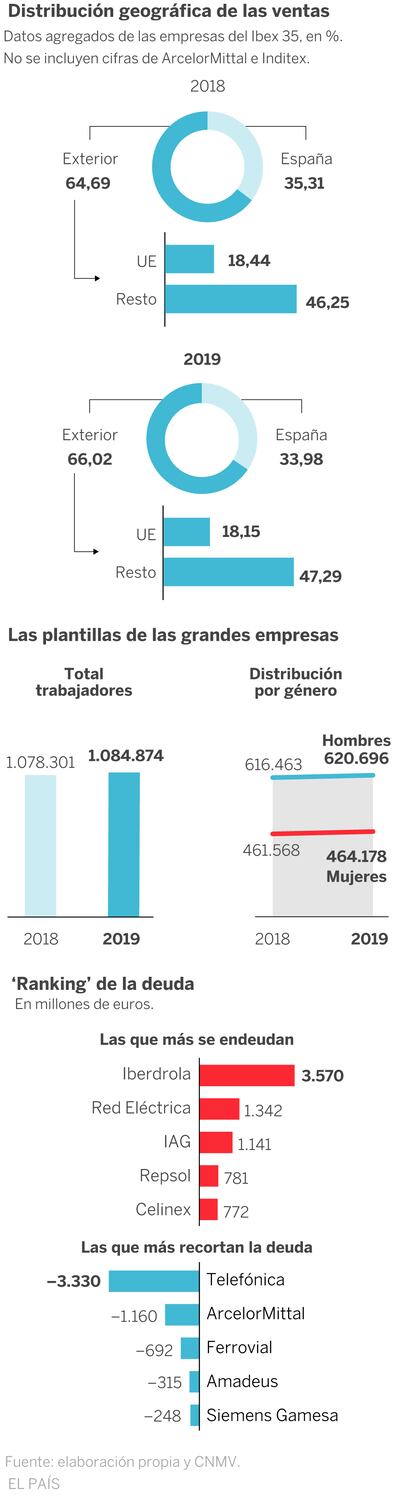

Distribución geográfica de las ventas

Datos agregados de las empresas del Ibex 35, en %.

No se incluyen cifras de ArcelorMittal e Inditex.

2018

Exterior

España

64,69

35,31

18,44

UE

Resto

46,25

2019

Exterior

España

66,02

33,98

18,15

UE

Resto

47,29

Las plantillas de las grandes empresas

Total

trabajadores

Distribución

por género

Hombres

1.084.874

620.696

1.078.301

616.463

461.568

464.178

Mujeres

2018

2019

2018

2019

‘Ranking’ de la deuda

En millones de euros.

Las que más se endeudan

Iberdrola

Red Eléctrica

IAG

Repsol

Celinex

3.570

1.342

1.141

781

772

Las que más recortan la deuda

Telefónica

ArcelorMittal

Ferrovial

Amadeus

Siemens Gamesa

–3.330

–1.160

–692

–315

–248

Fuente: elaboración propia y CNMV.

EL PAÍS

Distribución geográfica de las ventas

Datos agregados de las empresas del Ibex 35, en %.

No se incluyen cifras de ArcelorMittal e Inditex.

2018

Exterior

España

64,69

35,31

18,44

UE

Resto

46,25

2019

Exterior

España

66,02

33,98

18,15

UE

Resto

47,29

Las plantillas de las grandes empresas

Total

trabajadores

Distribución

por género

Hombres

1.084.874

620.696

1.078.301

616.463

461.568

464.178

Mujeres

2018

2019

2018

2019

‘Ranking’ de la deuda

En millones de euros.

Las que más se endeudan

Iberdrola

Red Eléctrica

IAG

Repsol

Celinex

3.570

1.342

1.141

781

772

Las que más recortan la deuda

Telefónica

ArcelorMittal

Ferrovial

Amadeus

Siemens Gamesa

–3.330

–1.160

–692

–315

–248

Fuente: elaboración propia y CNMV.

EL PAÍS

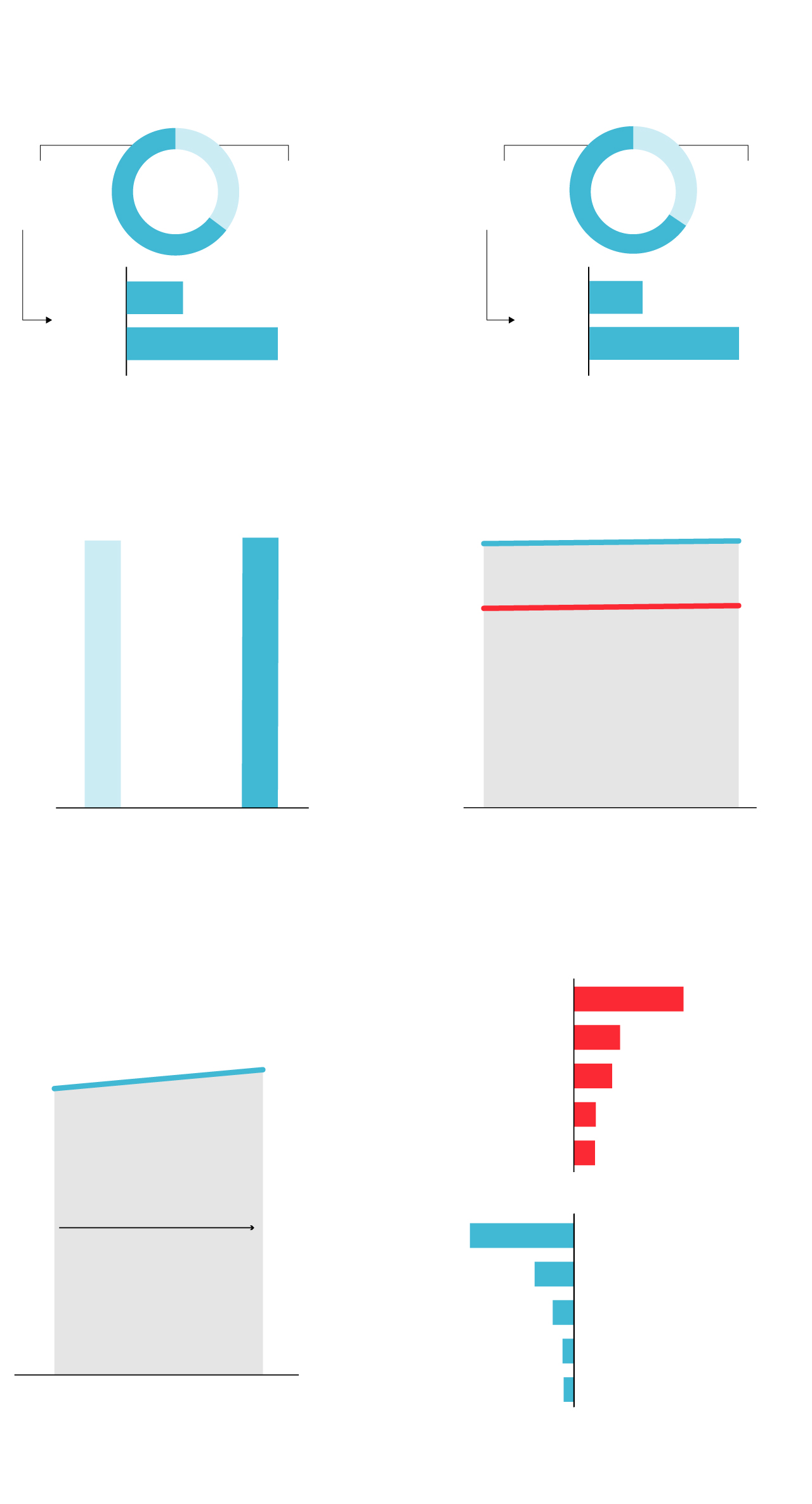

Distribución geográfica de las ventas

Datos agregados de las empresas del Ibex 35, en %.

No se incluyen cifras de ArcelorMittal e Inditex.

2018

2019

Exterior

España

Exterior

España

64,69

35,31

66,02

33,98

18,15

18,44

UE

Resto

UE

Resto

46,25

47,29

Las plantillas de las grandes empresas

Total trabajadores

Distribución por género

Hombres

1.084.874

1.078.301

620.696

616.463

464.178

461.568

Mujeres

2018

2019

2018

2019

Deuda financiera

‘Ranking’ de la deuda

Compañías del Ibex 35.

En millones de euros.

En millones de euros.

Las que más se endeudan

Iberdrola

Red Eléctrica

IAG

Repsol

Celinex

3.570

1.342

160.223

156.193

1.141

781

772

+4.094

+2,62%

Las que más recortan la deuda

Telefónica

ArcelorMittal

Ferrovial

Amadeus

Siemens Gamesa

–3.330

–1.160

–692

–315

–248

2018

2019

Fuente: elaboración propia y CNMV.

EL PAÍS

Los beneficios de las cotizadas retroceden hasta niveles del año 2016 y se sitúan muy lejos de la mejor cosecha corporativa de la historia, 2007, cuando las empresas ganaron 60.155 millones —luego la Gran Recesión provocó una caída a plomo hasta tocar suelo en 2012 con un resultado neto de 13.400 millones—. En 2019 el mayor bajón se dio entre las compañías del Ibex 35, que vieron retroceder sus ganancias un 35,91%, hasta los 27.054 millones. En el caso de los grupos de tamaño medio y pequeño el balance arroja un beneficio conjunto de 3.150 millones, frente a los 1.652 millones de 2018.

Los principales lastres para las cuentas han sido los ajustes y saneamientos realizados por algunas de las grandes compañías. Repsol es el caso más significativo al pasar de ganar 2.341 millones en 2018 a unas pérdidas de 3.816 millones en 2019. El motivo de este enorme bandazo tiene que ver con la decisión de la petrolera de asumir una corrección del valor contable de sus activos de más de 4.800 millones tras asumir nuevos escenarios de precios del crudo y el gas de acuerdo con los objetivos climáticos del Acuerdo de París. Además, Repsol provisionó 837 destinados a hacer frente al posible impacto en las cuentas de las reclamaciones de la china Sinopec a su participada canadiense Talisman.

Otro ejemplo de puesta al día del balance es Endesa. La eléctrica solo ganó 171 millones en 2019, frente a los 1.471 millones del ejercicio precedente, debido fundamentalmente a que ha cargado a los resultados de 2019 un deterioro de 1.469 millones de euros por las centrales de carbón y una dotación por 404 millones por las centrales extrapeninsulares debido a la previsión de una menor retribución de la parte regulada.

También Telefónica ha visto recortado su beneficio neto en un 65% por el impacto de una serie de extraordinarios negativos por 2.432 millones de euros, principalmente por el coste del plan de bajas incentivadas denominado Plan de Suspensión Individual (PSI); la transformación del modelo operacional de Telefónica México tras el acuerdo alcanzado con AT&T y el deterioro del fondo de comercio de Telefónica Argentina.

Pero no toda la caída de los beneficios se puede atribuir a maniobras contables. La desaceleración económica y la guerra comercial también se dejan notar, como se puede observar en las cuentas de los grupos siderúrgicos. Tanto ArcelorMittal como Acerinox entraron en pérdidas en 2019 —2.272 millones y 59,5 millones— frente a los beneficios de un año antes. Por su parte, las entidades financieras siguieron sufriendo la compresión de sus márgenes debido a los bajos tipos de interés. En concreto, los bancos del Ibex 35 ganaron de forma agregada 13.591 millones, un 18,86% menos.

Diferentes velocidades

Debido a la volatilidad del beneficio, al estar sometido a ajustes y extraordinarios, los expertos recomiendan analizar sobre todo la parte alta de las cuentas de resultados para valorar con mayor grado de certidumbre la solidez de las cuentas empresariales. En el caso de los ingresos, las compañías cotizadas facturaron por valor de 603.966 millones en 2019, cantidad que representa un incremento de solo el 1,84%. Las ventas fueron sostenidas una vez más por la actividad exterior de las empresas. En el caso del Ibex 35, la cifra de negocio en España bajó un 0,07% en 2019 hasta los 138.035 millones, mientras que las actividades internacionales aumentaron un 3,29% hasta aportar unos ingresos de 261.411 millones. En la aportación de las filiales en el extranjero también hay que hacer una matización: mientras que los ingresos generados en la Unión Europea apenas mejoraron un 0,56%, situándose en 72.512 millones, la facturación originada en el resto de países mejoró un 4,4% hasta los 188.899 millones. Dentro del índice selectivo ya hay 23 compañías que generan más del 50% de sus ventas fuera de España.

Es importante que se produzca una reactivación de los ingresos, ya que son los que garantizan un crecimiento sostenible de los resultados. Tras la crisis financiera las empresas pusieron en marcha draconianos planes de ajuste, pero el efecto de los ahorros de costes es finito. Esto se observa en otra de las partidas clave para determinar la salud de las finanzas corporativas: el resultado de explotación. Esta partida, que viene a reflejar grosso modo la evolución más pura de un negocio (ingresos menos costes), se situó en 60.108 millones de euros en 2019, un 14,59% menos que un año antes.

La campaña de presentación de resultados ha coincidido, sobre todo en la fase final de la semana, con la extensión de los casos de contagio del coronavirus fuera de China. Los inversores ya están descontando el impacto económico de la crisis sanitaria como se refleja en la caída del 11,76% del Ibex esta semana, su peor resultado desde 2011. En cinco sesiones, las empresas del selectivo se han dejado 74.000 millones de capitalización bursátil. En las presentaciones de los resultados de 2019 a los analistas, los directivos fueron bastante prudentes a la hora de analizar el efecto que esta pandemia puede tener en sus beneficios en 2020. Sin embargo, algunos sí han advertido que ya está pasando factura. IAG, por ejemplo, ha reconocido que no puede hacer previsiones para este curso debido a la extensión del virus. Por su parte, Luis Maroto, consejero delegado de Amadeus, ha dicho que el brote de coronavirus “afectará a nuestra industria y a nuestro negocio en 2020”.

Por si no fueran pocos los quebraderos de cabeza económicos (desaceleración, Brexit, guerra comercial, populismos...) las empresas deben enfrentarse ahora a otro riesgo inesperado de nombre Covid-19.

Tu suscripción se está usando en otro dispositivo

¿Quieres añadir otro usuario a tu suscripción?

Si continúas leyendo en este dispositivo, no se podrá leer en el otro.

FlechaTu suscripción se está usando en otro dispositivo y solo puedes acceder a EL PAÍS desde un dispositivo a la vez.

Si quieres compartir tu cuenta, cambia tu suscripción a la modalidad Premium, así podrás añadir otro usuario. Cada uno accederá con su propia cuenta de email, lo que os permitirá personalizar vuestra experiencia en EL PAÍS.

¿Tienes una suscripción de empresa? Accede aquí para contratar más cuentas.

En el caso de no saber quién está usando tu cuenta, te recomendamos cambiar tu contraseña aquí.

Si decides continuar compartiendo tu cuenta, este mensaje se mostrará en tu dispositivo y en el de la otra persona que está usando tu cuenta de forma indefinida, afectando a tu experiencia de lectura. Puedes consultar aquí los términos y condiciones de la suscripción digital.