La confianza del ahorrador se hunde

El entorno político provoca una fuerte caída del índice de JP Morgan AM que mide la aversión al riesgo en España

El ahorrador español tiene el miedo metido en el cuerpo. Y los motivos de su desasosiego son dos: el panorama político en España y la desaceleración económica, que esta semana el FMI ha constatado que está siendo más rápida de lo que parecía en un principio. Ni el buen cierre de 2019 para el Ibex 35 —año en el que el índice subió un 11,8%— ni el hecho de que la economía nacional siga creciendo por encima de la media europea bastaron para evitar que el Índice de Confianza del Inversor en España, que elabora JP Morgan Asset Management, se hundiera en el último trimestre de 2019.

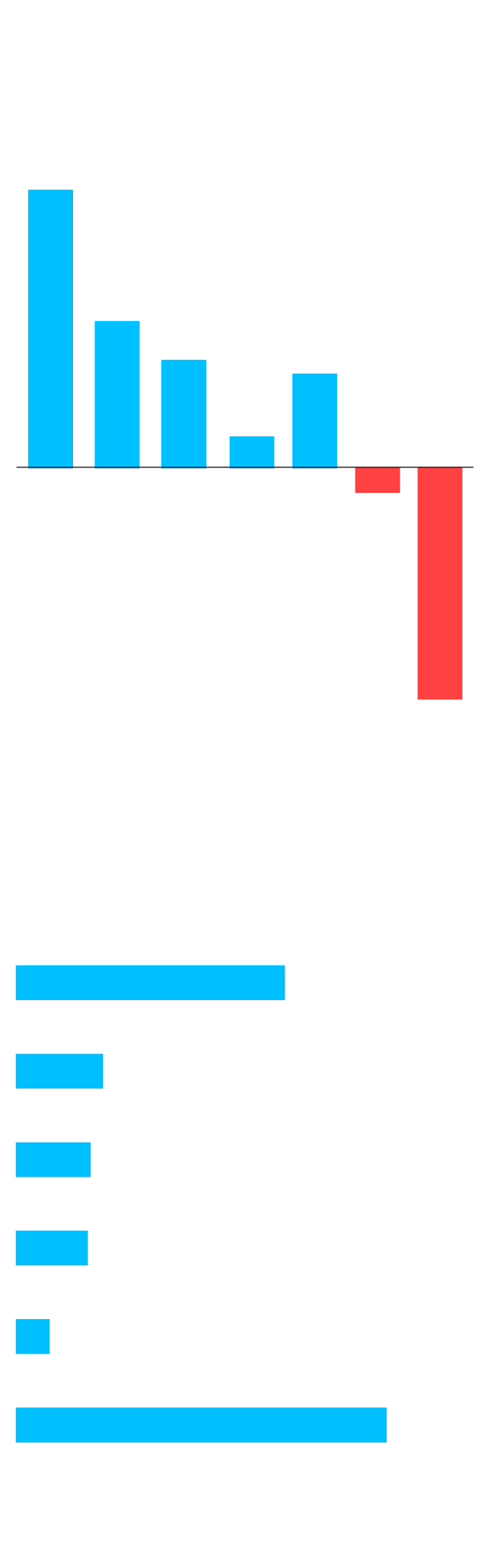

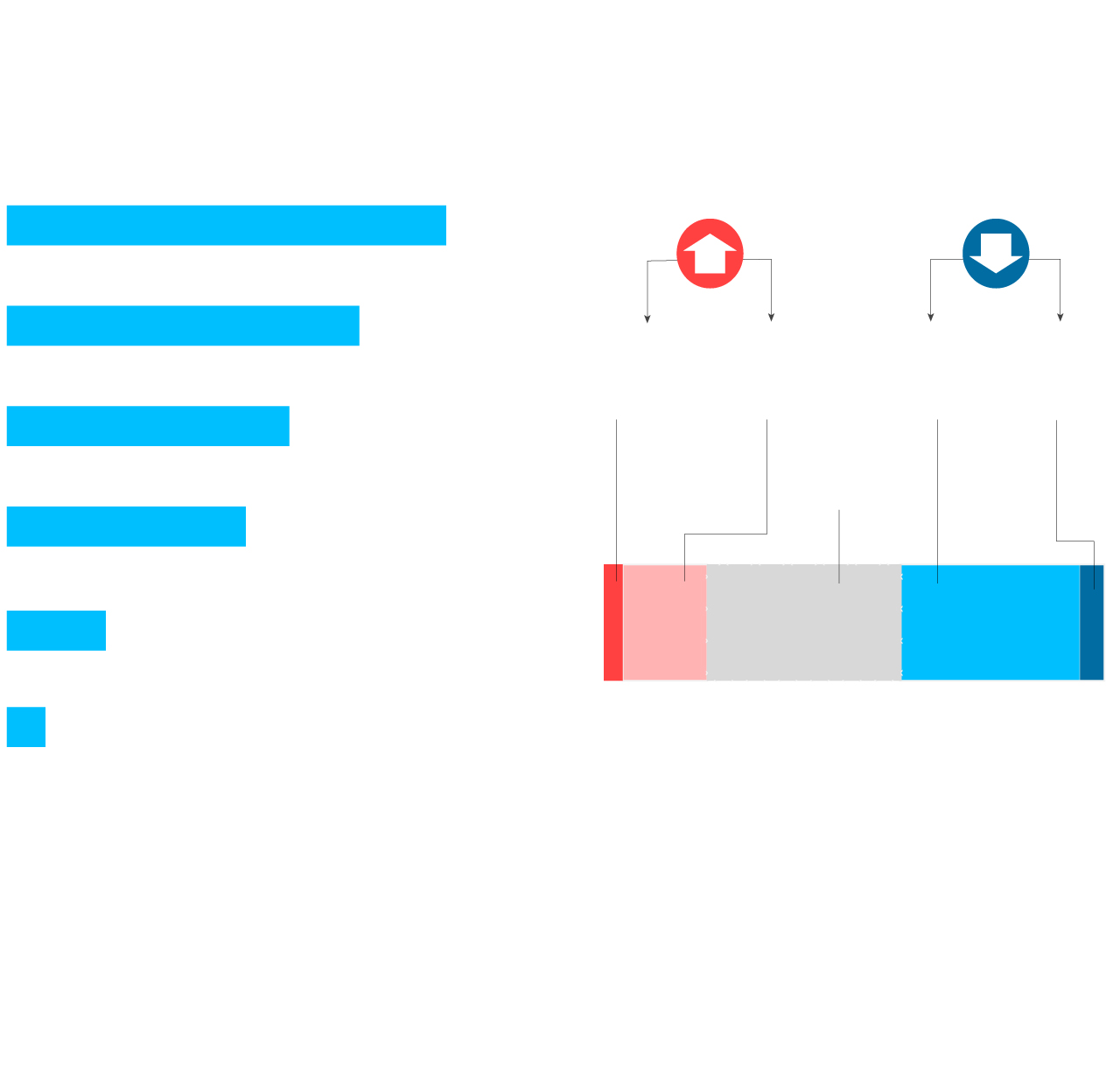

En concreto, este indicador ha pasado de -0,27 puntos a -2,13 puntos, su nivel más bajo desde 2013. El índice se configura con las respuestas que dan las personas encuestadas (1.378 en esta ocasión) a la pregunta sobre cómo creen ellos que se comportarán las Bolsas en los próximos seis meses. En el caso de la última oleada (octubre-diciembre), el peso de los optimistas (ven "probable" o "muy probable" alzas en los mercados) desciende respecto al tercer trimestre de 2019 al pasar del 27,9% al 20,8%. En cambio, el grupo de los pesimistas (prevén caídas en la renta variable) se ha incrementado y ahora representa el 40,9% de las repuestas frente al 31,3% anterior. Aquellos que piensan que las cotizaciones se mantendrán en los niveles actuales suponen el 38,3%.

Qué piensa el ahorrador español

Índice de confianza del inversor

2,49

1,30

0,96

0,83

0,30

III T.

IV T.

II T.

III T.

IV T.

I Trim.

II T.

–0,27

2018

2019

–2,13

¿Ahorra usted para completar

su jubilación?

En %

Plan de pensiones privado

Otros (vivienda, depósitos...)

Fondos de inversión

Plan de pensiones de mi empresa

Productos de seguros

No ahorro

32,3

10,2

9,5

8,8

4,5

44,6

Fuente: JPMorgan Asset Management / GFK.

EL PAÍS

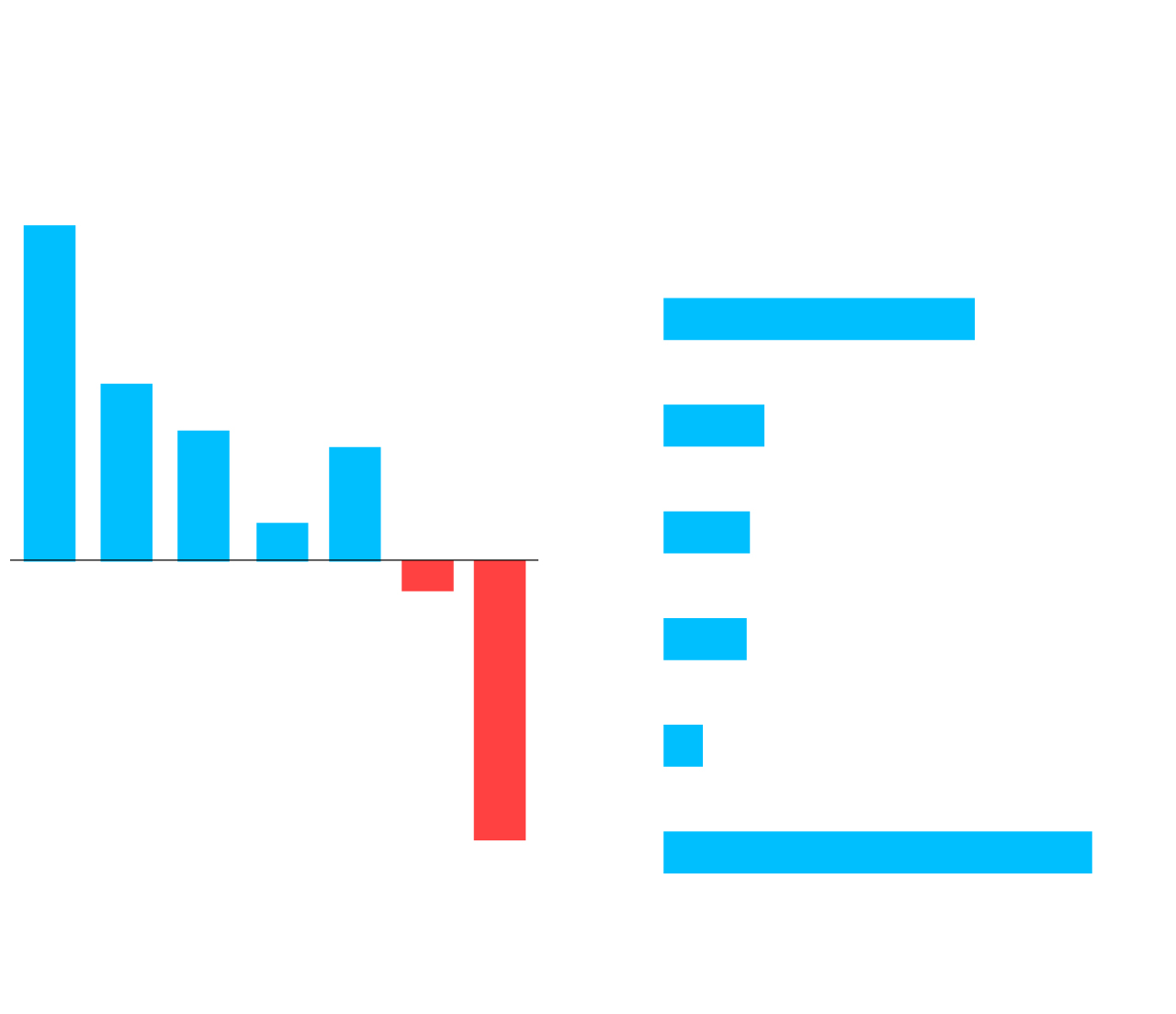

Qué piensa el ahorrador español

Índice de confianza del inversor

2,49

1,30

0,96

0,83

0,30

III T.

IV T.

II T.

III T.

IV T.

I Trim.

II T.

–0,27

2018

2019

–2,13

¿Ahorra usted para completar

su jubilación?

En %

Plan de pensiones privado

Otros (vivienda, depósitos...)

Fondos de inversión

Plan de pensiones de mi empresa

Productos de seguros

No ahorro

32,3

10,2

9,5

8,8

4,5

44,6

Fuente: JPMorgan Asset Management / GFK.

EL PAÍS

Qué piensa el ahorrador español

Índice de confianza del inversor

¿Ahorra usted para completar

su jubilación?

En %

2,49

Plan de pensiones privado

Otros (vivienda, depósitos...)

Fondos de inversión

Plan de pensiones de mi empresa

Productos de seguros

No ahorro

32,3

1,30

0,96

10,2

0,83

0,30

9,5

III T.

IV T.

II T.

III T.

IV T.

I Trim.

II T.

–0,27

2018

2019

8,8

4,5

44,6

–2,13

Fuente: JPMorgan Asset Management / GFK.

EL PAÍS

Motivos

Entre aquellos que vislumbran caídas en las Bolsas en el primer semestre de 2020 los motivos para su pesimismo son, sobre todo, de carácter político. En concreto, mencionan aspectos como la formación del nuevo Gobierno, el primero de coalición en España, entre el PSOE y Unidas Podemos. Inquietan tanto sus posibles medidas económicas como la estabilidad del Ejecutivo. Otro factor de cautela, en su opinión, tiene que ver con la desaceleración de la economía.

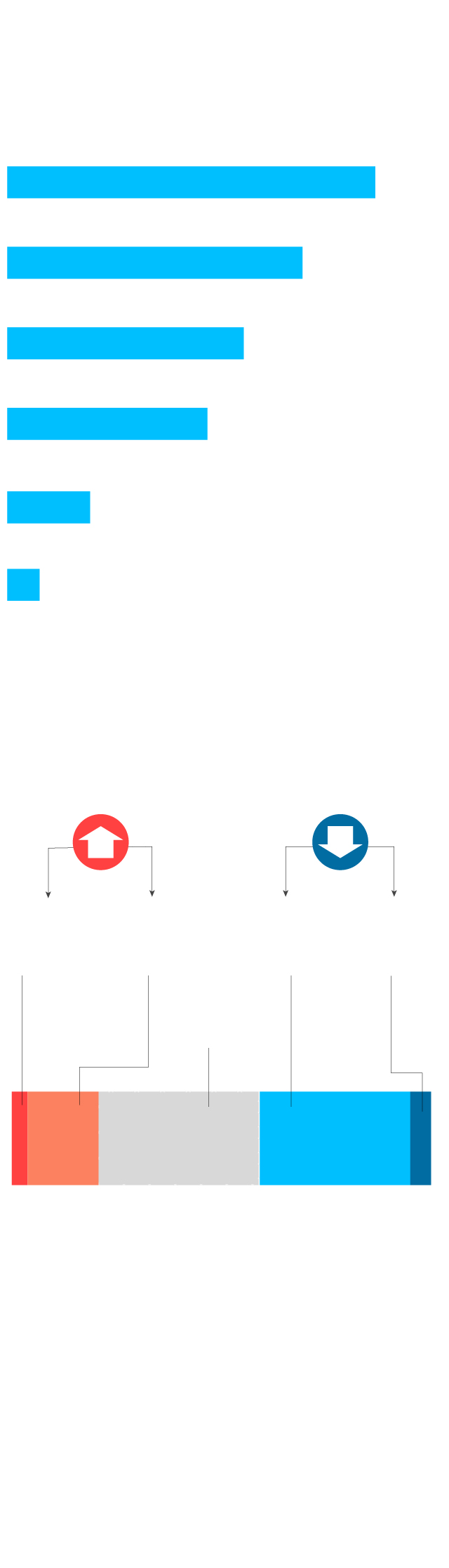

¿Qué busca?

Consideraciones a la hora de invertir. En %

No perder

dinero

41,8

42,2

42,9

Menos

rentabilidad

y cierta seguridad

31,9

30,2

31,0

Máxima

rentabilidad

26,3

27,6

26,1

II trim.

2019

III trim.

2019

IV trim.

2019

¿Dónde invertirá?

Intención de inversión en los próximos

seis meses. En %

Libreta, depósitos o cuenta de ahorro

43,1

Plan o fondos de pensiones

17,8

Fondos de inversión

13,8

Inversión en Bolsa

11,5

Inmobiliaria

10,4

Inversión en Letras, Bonos...

3,3

ETFs

1,5

Fuente: JPMorgan Asset Management / GFK.

EL PAÍS

¿Qué busca?

Consideraciones a la hora de invertir. En %

No perder

dinero

41,8

42,2

42,9

Menos

rentabilidad

y cierta seguridad

31,9

30,2

31,0

Máxima

rentabilidad

26,3

27,6

26,1

II trim.

2019

III trim.

2019

IV trim.

2019

¿Dónde invertirá?

Intención de inversión en los próximos

seis meses. En %

Libreta, depósitos o cuenta de ahorro

43,1

Plan o fondos de pensiones

17,8

Fondos de inversión

13,8

Inversión en Bolsa

11,5

Inmobiliaria

10,4

Inversión en Letras, Bonos...

3,3

ETFs

1,5

Fuente: JPMorgan Asset Management / GFK.

EL PAÍS

¿Qué busca?

¿Dónde invertirá?

Consideraciones a la hora de invertir. En %

Intención de inversión en los próximos

seis meses. En %

Libreta, depósitos o cuenta de ahorro

43,1

Plan o fondos de pensiones

17,8

Fondos de inversión

No perder

dinero

13,8

41,8

42,2

42,9

Inversión en Bolsa

11,5

Menos

rentabilidad

y cierta seguridad

Inmobiliaria

31,9

30,2

31,0

10,4

Inversión en Letras, Bonos...

Máxima

rentabilidad

26,3

27,6

26,1

3,3

II trim.

2019

III trim.

2019

IV trim.

2019

ETFs

1,5

Fuente: JPMorgan Asset Management / GFK.

EL PAÍS

Este incremento de la incertidumbre entre los ahorradores españoles tiene un reflejo claro en sus estrategias de inversión a corto y medio plazo. Cuando la gestora estadounidense les pregunta qué es lo que más valoran a la hora de invertir, el 42,9% asegura que su máxima prioridad es "no perder el capital invertido", el 31% de los encuestados dice que está dispuesto a sacrificar algo las ganancias a cambio de "cierta seguridad" y solo el 26,1% indica que su meta es lograr la "máxima rentabilidad".

En línea con estas estrategias, los ahorradores vuelven a refugiarse en los activos teóricamente más conservadores. A pesar de que con los tipos de interés ultrabajos los depósitos y las cuentas remuneradas ofrecen réditos que no sirven para cubrir la inflación, el 43,1% de los encuestados dice que adquirirá este tipo de productos, la única categoría de activos financieros que crece en la intención de inversión de los españoles junto con los inmuebles.

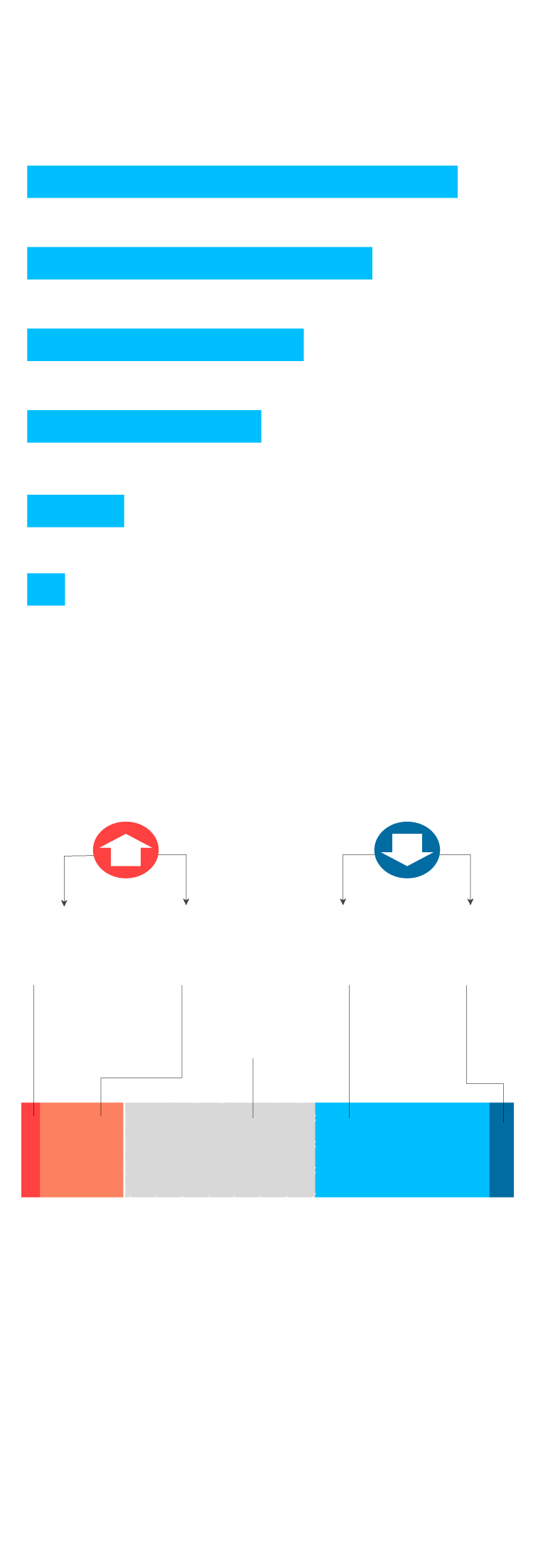

¿En qué mercados se prevé

la mayor subida?

En %

Europeo

Estadounidense

Español

Asiático

Emergentes

Japonés

29,9

24,1

19,4

15,8

6,3

2,5

¿Qué harán los mercados

bursátiles en seis meses?

Expectativas para los próximos 6 meses,

en %

40,9

20,8

Es muy

probable

que suban

Es

probable

que suban

Es

probable

que bajen

Es muy

probable

que bajen

Se

mantendrán

igual

100

25

50

75

0

3,8

17,0

38,3

35,9

5,0

FICHA TÉCNICA:

Encuesta realizada a 1.378 consumidores de productos de ahorro e inversión en hogares en el territorio nacional, incluido Canarias, de 30 y más años de edad mediante entrevista online (CAWI) con muestreo aleatorio polietápico estratificado por conglomerados. Trabajo de campo: de julio a septiembre. El error muestral es de ±2,64% con un nivel de confianza de un 95% y siendo p=q=0,5. Estudio elaborado por GFK Emer Ad-Hoc Research.

Fuente: JPMorgan Asset Management / GFK.

EL PAÍS

¿En qué mercados se prevé

la mayor subida?

En %

Europeo

Estadounidense

Español

Asiático

Emergentes

Japonés

29,9

24,1

19,4

15,8

6,3

2,5

¿Qué harán los mercados bursátiles

en seis meses?

Expectativas para los próximos 6 meses, en %

40,9

20,8

Es muy

probable

que suban

Es

probable

que suban

Es

probable

que bajen

Es muy

probable

que bajen

Se

mantendrán

igual

100

25

50

75

0

3,8

17,0

38,3

35,9

5,0

FICHA TÉCNICA:

Encuesta realizada a 1.378 consumidores de productos de ahorro e inversión en hogares en el territorio nacional, incluido Canarias, de 30 y más años de edad mediante entrevista online (CAWI) con muestreo aleatorio polietápico estratificado por conglomerados. Trabajo de campo: de julio a septiembre. El error muestral es de ±2,64% con un nivel de confianza de un 95% y siendo p=q=0,5. Estudio elaborado por GFK Emer Ad-Hoc Research.

Fuente: JPMorgan Asset Management / GFK.

EL PAÍS

¿En qué mercados se prevé

la mayor subida?

¿Qué harán los mercados

bursátiles en seis meses?

En %

Expectativas para los próximos 6 meses,

en %

Europeo

Estadounidense

Español

Asiático

Emergentes

Japonés

40,9

20,8

29,9

24,1

Es muy

probable

que suban

Es

probable

que suban

Es

probable

que bajen

Es muy

probable

que bajen

19,4

Se

mantendrán

igual

15,8

100

25

50

75

0

3,8

17,0

38,3

35,9

5,0

6,3

2,5

FICHA TÉCNICA:

Encuesta realizada a 1.378 consumidores de productos de ahorro e inversión en hogares en el territorio nacional, incluido Canarias, de 30 y más años de edad mediante entrevista online (CAWI) con muestreo aleatorio polietápico estratificado por conglomerados. Trabajo de campo: de julio a septiembre. El error muestral es de ±2,64% con un nivel de confianza de un 95% y siendo p=q=0,5. Estudio elaborado por GFK Emer Ad-Hoc Research.

Fuente: JPMorgan Asset Management / GFK.

EL PAÍS

Solo el 11,5% de los entrevistados piensa invertir de forma directa en acciones en los próximos meses. Entre los valientes que apuestan por la renta variable, la opinión mayoritaria es que el mercado con mayor potencial es el europeo, seguido por el estadounidense. La Bolsa española, que hace dos trimestres era elegida por muchos como la plaza con mayor recorrido, ahora cae a la tercera posición en las preferencias.

Un aspecto relevante de la encuesta es lo poco que ahorran los españoles de cara a la vejez. El 44,6% reconoce que no destina nada de sus ingresos para completar su jubilación pública, mientras que entre los que sí lo hace el 32,3% dice que lo articula a través de un plan de pensiones privado. Otro punto para la reflexión es que el ahorro en España se hace de una forma poco planificada. El 29,6% de los participantes en el estudio solo realiza aportaciones a productos de ahorro cuando tienen una cantidad acumulada.

Apuesta por la renta variable

Los gestores de JP Morgan Asset Management son más optimistas que sus clientes españoles sobre el futuro a medio plazo de los mercados. En su opinión, se han ido despejando incertidumbres, sobre todo en lo que se refiere a la guerra comercial entre EE UU y China, que permiten pensar que 2020 será otro buen año para las Bolsas. "Es verdad que las negociaciones arancelarias está son en una primera fase, pero si no surgen imprevistos es posible ver una aceleración moderada del crecimiento económico mundial en la segunda mitad del año", explica Lucía Gutiérrez-Mellado, directora de estrategia de la gestora estadounidense. Eso sí, en su opinión tampoco conviene olvidar que nos encontramos ya en la fase madura del largo ciclo económico que comenzó en EE UU hace ya casi 12 años. "Por lo tanto, los inversores deben esperar rentabilidades más moderadas que las obtenidas en 2019. Creemos que el potencial objetivo podría situarse entre el 8% y el 9%", matiza esta experta.

Con una aceleración del crecimiento, unos bancos centrales que mantienen sus estímulos monetarios y un esperado repunte de los beneficios empresariales, JP Morgan AM es ahora más optimista que hace unos meses con la renta variable. "El contexto es favorable para las acciones, sobre todo si tenemos en cuenta que la renta fija está cara. Nos gustan sobre todo las cotizaciones de empresas estadounidenses, donde esperamos una recuperación de los beneficios, y las de los compañías de países emergentes porque en los últimos años se han quedado atrás por valoración". Esta firma había mantenido en los últimos años una apuesta clara por la deuda corporativa de menor calidad crediticia, pero ahora ven algunos síntomas de riesgo en este activo.

Tu suscripción se está usando en otro dispositivo

¿Quieres añadir otro usuario a tu suscripción?

Si continúas leyendo en este dispositivo, no se podrá leer en el otro.

FlechaTu suscripción se está usando en otro dispositivo y solo puedes acceder a EL PAÍS desde un dispositivo a la vez.

Si quieres compartir tu cuenta, cambia tu suscripción a la modalidad Premium, así podrás añadir otro usuario. Cada uno accederá con su propia cuenta de email, lo que os permitirá personalizar vuestra experiencia en EL PAÍS.

¿Tienes una suscripción de empresa? Accede aquí para contratar más cuentas.

En el caso de no saber quién está usando tu cuenta, te recomendamos cambiar tu contraseña aquí.

Si decides continuar compartiendo tu cuenta, este mensaje se mostrará en tu dispositivo y en el de la otra persona que está usando tu cuenta de forma indefinida, afectando a tu experiencia de lectura. Puedes consultar aquí los términos y condiciones de la suscripción digital.