Un fondo quiere echarme de mi casa

El creciente número de desahucios impulsados por firmas opacas que compraron a la banca sus hipotecas tóxicas añade presión a los deudores de más riesgo

M. M. B. recordará el pasado 17 de abril como un día aciago. Un burofax le informó entonces de que la hipoteca que había firmado 13 años atrás pasaba a manos de una entidad de la que hasta entonces jamás había oído hablar. “Por la presente le comunicamos que Banco Santander ha cedido a Lindorff una cartera de créditos en la cual se encuentra [....] el suyo”, leyó con incredulidad.

En ese momento, este senegalés que lleva 15 años en España acumulaba desde hace más de un año pequeños retrasos en el pago de sus cuotas, tal y como muestran los documentos que enseña. Dice que fue por un problema que había tenido con la Seguridad Social. Cuatro meses más tarde, asegura estar al día, pero aquella entidad de la que hasta hace poco desconocía el nombre y en la que ahora piensa cada día reclama la subasta su pequeño estudio del madrileño barrio de Lavapiés. En un correo electrónico de mayo, el representante del fondo admitía que M. B. había abonado 6.864 euros, cuando el importe de cuotas e intereses era de 5.872 euros. Pero le reclama aún 2.142 euros por gastos judiciales (letrado, procurador y tasas).

M.M.B. ha entrado en la lista de los que saben lo que significa que su hipoteca pase a manos de un fondo al que muchos denominan como buitre. Aktua, la gestora de servicios inmobiliarios de Lindorff, no respondió al intento de este periódico por conocer su versión.

No existen estadísticas oficiales sobre el número de hipotecas en manos de fondos. Pero a medida que a los bancos les quemaban en las manos los activos inmobiliarios considerados tóxicos, los han ido vendiendo de forma masiva a estas empresas opacas, sin una cara visible y radicadas en lejanos países.

Un estudio de la consultora Evercore cifra en más de 50.000 millones de euros la venta de carteras hipotecarias morosas realizadas por los bancos el año pasado, con operaciones estrella como la compra de Blackstone al Santander del ladrillo del Popular, o la de Cerberus al BBVA. Y cuando estos fondos buitre se hacen cargo de las deudas pendientes, la presión aumenta sobre unos deudores que parten ya de una gran vulnerabilidad.

Blackstone compró 30.000 hipotecas. De ellas, el 75% con causas de impago

Javier Rubio constata en su día a día la creciente importancia de los fondos en los desahucios —tanto por impago de la hipoteca como del alquiler— que llegan en su despacho del centro de Madrid. “Una gran mayoría de las ejecuciones hipotecarias que llevamos a partir de la subasta de la vivienda procede de fondos con sede fuera de España”, asegura este abogado de la cooperativa CAES, que desde el inicio de la crisis ha defendido a medio centenar de familias que se enfrentaban a un desahucio.

Pero, ¿en qué se diferencia una ejecución hipotecaria instada por un banco de la de un fondo? Bufetes de abogados y afectados insisten en la importancia de que estas empresas carezcan de oficinas a las que el afectado pueda ir. En el mejor de los casos, tan solo un email o un teléfono. La comunicación, en un momento tan complicado, se diluye al máximo. Tampoco tienen un nombre comercial que proteger o un enraizamiento en un pueblo o barrio que le aconseje no tomar medidas drásticas. Un ente sin cara que suele ser más implacable. “El carecer de interlocutor dificulta muchísimo la negociación. Una ejecución hipotecaria tiene un impacto fortísimo en las personas, y este es mayor cuanto mayor sea la incertidumbre. La entrada de los fondos ha aumentado la vulnerabilidad de los afectados”, certifica Thomas Ubrich, que investiga el impacto en la salud de los procesos de pérdida de la vivienda. “Los fondos, además, no se han adherido al código de buenas prácticas que sí ha firmado la banca”, añade Rubio.

“Quería pagar, pero nadie me cogía el teléfono”, protesta un afectado

Desde Anticipa, la plataforma de gestión de Blackstone, niegan la mayor. “Tenemos 120 gestores que ofrecen un trato absolutamente personalizado en función de las condiciones de cada familia”, aseguran en la empresa. Las mismas fuentes explican que de las cerca de 40.000 hipotecas que compraron a CatalunyaCaixa, en torno al 75% se enfrentaban a distintos grados de impago. Y de estas, cerca de 30.000 hipotecas con problemas, en 13.000 el fondo ha llegado a acuerdos como la entrega de la vivienda a cambio de cancelar la deuda —la famosa dación en pago— o la reestructuración de la deuda.

Pero no todo es malo para los deudores de los fondos buitres. Las propias empresas y los abogados coinciden en que el hecho de que los fondos hayan comprado los paquetes hipotecarios a precios de derribo les otorga más flexibilidad a la hora de ofrecer una solución que suponga saldar la deuda a un precio más bajo.

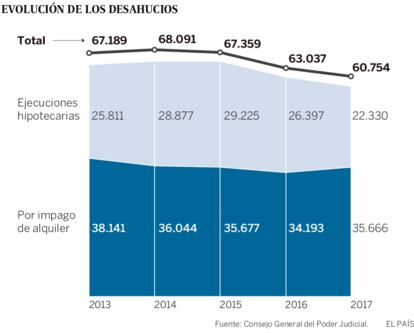

A medida que la crisis financiera que comenzó en 2008 evolucionaba, las ejecuciones hipotecarias han cedido terreno ante los procesos de desahucio por impagos de alquiler. Casi seis de cada diez desahucios ejecutados en 2017 fueron de inquilinos, un 4,3% más que un año antes. Las ejecuciones hipotecarias, sin embargo, cayeron un 15%. Y los fondos, a la vista de los mayores precios de alquiler, son también protagonistas de este aumento de los desahucios. “Vemos casos en los que los fondos buitres, en lugar de actuar como caseros razonables, parece que buscan el impago de los inquilinos, por pequeño que sea, para justificar una demanda de desahucio. Y fuerzan la situación a través de estrategias como cargar gastos que no corresponden a los inquilinos, a los que además no se les avisa de estos cambios”, continúa el abogado de CAES.

M. M. B. también atribuye a la especulación inmobiliaria a todo lo que está viviendo. Sabe que en su barrio han subido los precios, y que su pequeña buhardilla ahora sería una inversión apetitosa. “Yo trataba de contactar con el gestor para decirle que ya había pagado, pero estuvo meses sin cogerme el teléfono. La única explicación que encuentro es que quieren quedarse con mi casa”, concluye.

Tu suscripción se está usando en otro dispositivo

¿Quieres añadir otro usuario a tu suscripción?

Si continúas leyendo en este dispositivo, no se podrá leer en el otro.

FlechaTu suscripción se está usando en otro dispositivo y solo puedes acceder a EL PAÍS desde un dispositivo a la vez.

Si quieres compartir tu cuenta, cambia tu suscripción a la modalidad Premium, así podrás añadir otro usuario. Cada uno accederá con su propia cuenta de email, lo que os permitirá personalizar vuestra experiencia en EL PAÍS.

¿Tienes una suscripción de empresa? Accede aquí para contratar más cuentas.

En el caso de no saber quién está usando tu cuenta, te recomendamos cambiar tu contraseña aquí.

Si decides continuar compartiendo tu cuenta, este mensaje se mostrará en tu dispositivo y en el de la otra persona que está usando tu cuenta de forma indefinida, afectando a tu experiencia de lectura. Puedes consultar aquí los términos y condiciones de la suscripción digital.