Las carteras de inversión de las aseguradoras europeas

El conjunto de las aseguradoras de la UE concentra cerca del 80% de sus carteras en bonos (63,6%) y acciones (15,1%), con la tenencia de bonos repartida casi en la misma proporción entre deuda pública y bonos corporativos.

El pasado diciembre se publicó el último “Financial Stability Report” de EIOPA, la autoridad de supervisión europea de seguros y fondos de pensiones. Contiene información rica que permite radiografiar bien los sesgos existentes por países en el asset allocation de las carteras de inversión de las compañías aseguradoras. Nótese que las aseguradoras europeas acumulan activos en dichas carteras por un importe algo superior a los 10 billones de euros, siendo globalmente el principal inversor institucional de la Unión Europea.

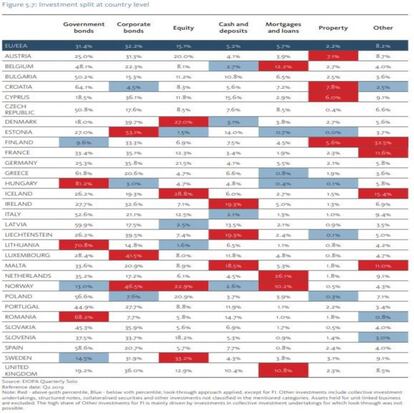

El cuadro siguiente ilustra el peso relativo por categorías de activos de cada uno de los países europeos. Las cifras sombreadas en rojo y azul advierten de pesos relativamente elevados (por encima del percentil 90%) o bajos (por debajo del percentil 10%); esto es, que en cierta medida son outliers respecto del comportamiento mayoritario que se observa en los 31 países para los que se proporciona información. En todo caso centraremos nuestra atención en los seis países que acaparan el grueso del sector asegurador europeo: Reino Unido, Alemania, Francia, Italia, Países Bajos y España.

Como puede observarse, el conjunto de las aseguradoras de la UE concentra cerca del 80% de sus carteras en bonos (63,6%) y acciones (15,1%), con la tenencia de bonos repartida casi en la misma proporción entre deuda pública y bonos corporativos. Mientras que en países como Italia y España dominan con claridad la inversión en bonos gubernamentales, en Reino Unido, Alemania y Francia el sesgo lo es más hacia bonos corporativos convencionales. Si incluyésemos la singularidad del peso relativamente alto que tanto el propio Reino Unido, como fundamentalmente los Países Bajos, tienen las titulizaciones de préstamos e hipotecas dentro de los activos de renta fija, ese sesgo se acrecentaría.

Sin lugar a dudas hay razones idiosincráticas y de estructura de mercado y características de la gestión que explican este diferente perfil, pero también hay otra (salvo en el caso de Reino Unido) que ayuda a entender la mayor preferencia por la renta fija gubernamental en el caso italiano y español: sus niveles de tipos de interés estructuralmente más elevados. Una manifestación adicional es el sesgo local de su inversión en deuda pública. La proporción en sus carteras de deuda pública de sus propios gobiernos es muy dominante: sobrepasa el 80% de la cartera total de deuda pública en estos dos países, en tanto que casos como el de Alemania o Países Bajos no alcanza el 40%.

Nótese finalmente que en cuanto a la relevancia de la renta variable nos encontramos con situaciones muy dispares, destacando en un extremo España por su bajo nivel relativo (poco más del 5%) frente, en el otro extremo, a Alemania, donde la inversión en acciones supera el 21%.

Más allá de esa estructura diferencial por países que se observa en el asset allocation de las carteras de inversión aseguradoras, lo que es una tendencia general en estos últimos años es el desplazamiento generalizado y creciente desde clases de activos de menor riesgo hacia otras de mayor riesgo, consecuencia de un escenario de bajos tipos de interés tan elocuente como el que se recoge en la tabla siguiente.

Tipos de interés no ya bajos, sino negativos, tiñen ampliamente la parrilla de las rentabilidades que ofrecen la deuda pública gubernamental están provocando un desplazamiento de la inversión hacia activos de mayor duración, hacia la renta fija privada (que ya define diferenciales extraordinariamente bajos frente los activos sin riesgo) y una búsqueda creciente de inversiones alternativas en acciones no cotizadas, hipotecas o infraestructuras.

Tu suscripción se está usando en otro dispositivo

¿Quieres añadir otro usuario a tu suscripción?

Si continúas leyendo en este dispositivo, no se podrá leer en el otro.

FlechaTu suscripción se está usando en otro dispositivo y solo puedes acceder a EL PAÍS desde un dispositivo a la vez.

Si quieres compartir tu cuenta, cambia tu suscripción a la modalidad Premium, así podrás añadir otro usuario. Cada uno accederá con su propia cuenta de email, lo que os permitirá personalizar vuestra experiencia en EL PAÍS.

¿Tienes una suscripción de empresa? Accede aquí para contratar más cuentas.

En el caso de no saber quién está usando tu cuenta, te recomendamos cambiar tu contraseña aquí.

Si decides continuar compartiendo tu cuenta, este mensaje se mostrará en tu dispositivo y en el de la otra persona que está usando tu cuenta de forma indefinida, afectando a tu experiencia de lectura. Puedes consultar aquí los términos y condiciones de la suscripción digital.