El motor español se ahoga

El recorte de producción y las medidas proteccionistas por la crisis tienen un especial impacto en la industria nacional, que carece de centros de decisión propios

Vender coches eléctricos. Esa era la obsesión de la industria europea del automóvil en el inicio de 2020. Cinco meses después esas tres palabras se han quedado en dos. Vender coches. Así, en general. El adjetivo se ha caído fruto de la crisis sanitaria desatada en diciembre en Wuhan e instalada en el Viejo Continente desde febrero. Es una más de las heridas abiertas causadas por la pandemia del coronavirus. Primero fue la caída de la cadena de suministro, le siguieron el cierre de las fábricas de las propias marcas y de los concesionarios, ahora es la crisis económica que todos los estamentos ven venir. En ese trayecto, hasta finales de mayo, se han dejado de producir 2,4 millones de vehículos en Europa y la Asociación de Constructores Europeos de Automóviles (ACEA) prevé que esa cifra aumente hasta los cinco millones al finalizar el año. A 30.000 euros por vehículo de promedio, según la patronal, serían 150.000 millones de euros perdidos. El golpe está siendo especialmente severo en las fábricas españolas. El ocaso de Nissan en la Zona Franca de Barcelona puede ser solo la punta del iceberg.

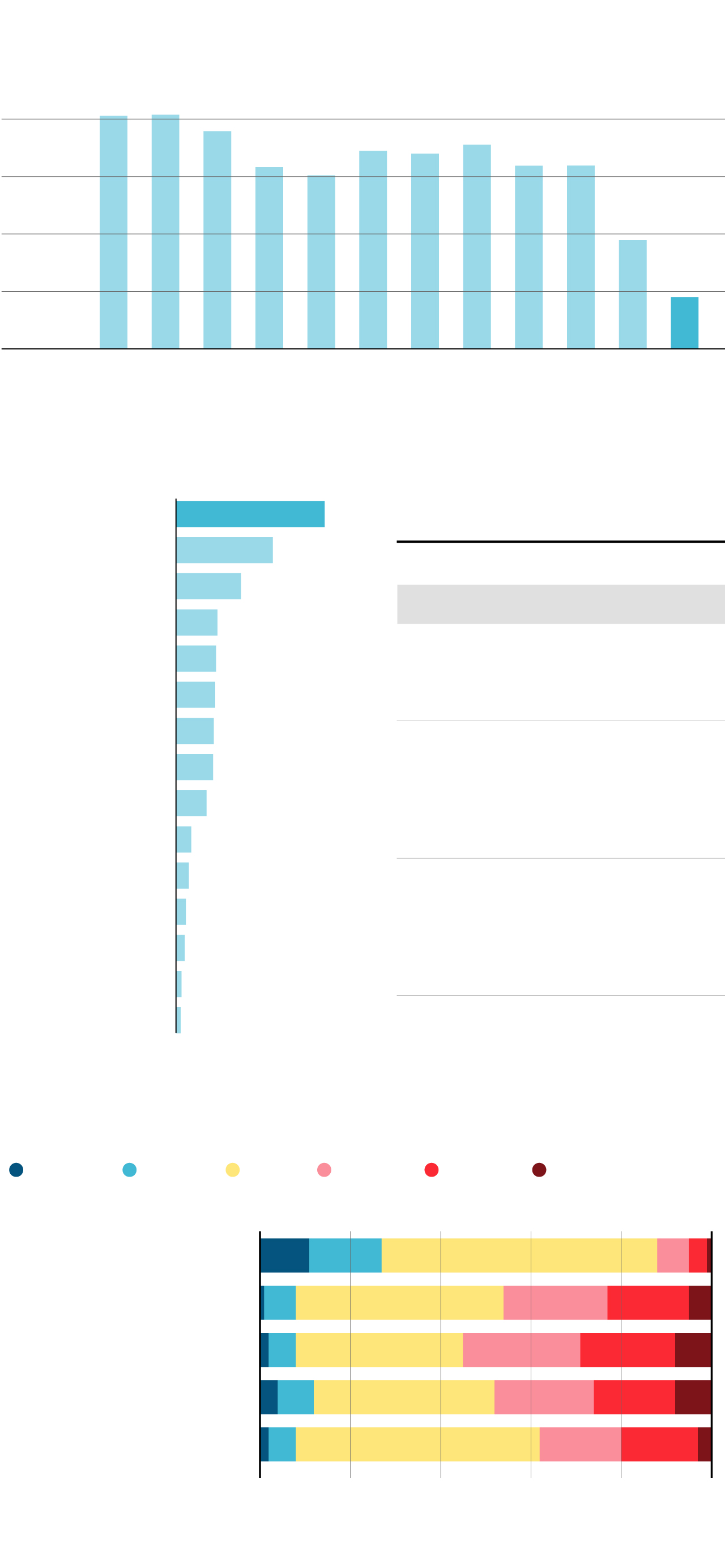

“Esperamos que las ventas de coches en Europa Occidental caigan un 30% en 2020, empeorando nuestra proyección previa de una caída del 21%”, rezaba el último informe sobre el sector de la agencia de calificación Moody’s. Mientras las consultoras realizan sus estimaciones —todas diferentes, todas en negativo—, los grupos automovilísticos van desnortados. Han abandonado las previsiones y los objetivos con los que iniciaron el ejercicio. Notaron el inicio del seísmo de la covid-19 en sus resultados del primer trimestre y advirtieron que los efectos todavía serían peores en el segundo. La Bolsa no ha tenido piedad con sus cotizaciones. Algunas compañías han advertido de problemas de liquidez y en algún caso, como Renault, los han oxigenado con ayudas estatales (un crédito de 5.000 millones de euros). Empiezan a asumir —y anunciar— que deberán soltar lastre productivo por la caída de la demanda y recortar plantillas. Ese escenario ha acelerado un debate discreto pero abierto desde hace tiempo, el que hace referencia a la capacidad de resistencia de la vieja industria automovilística europea ante los embates de la competencia asiática.

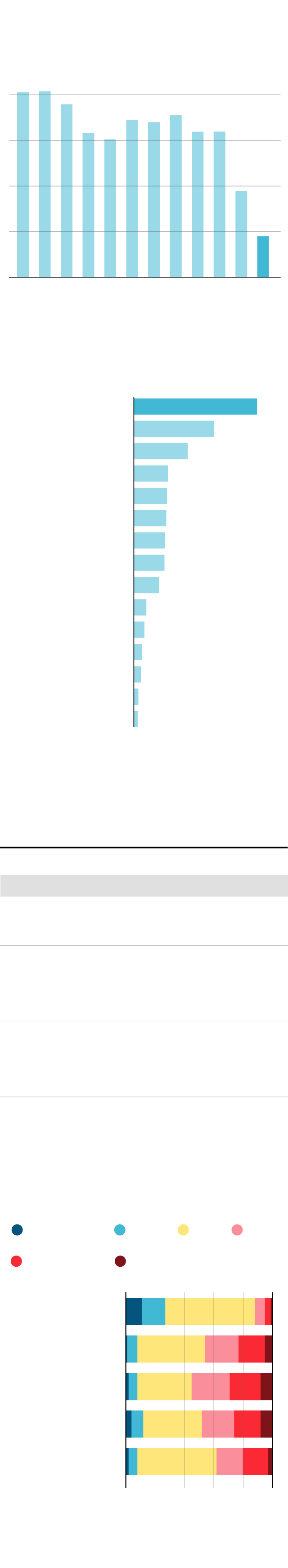

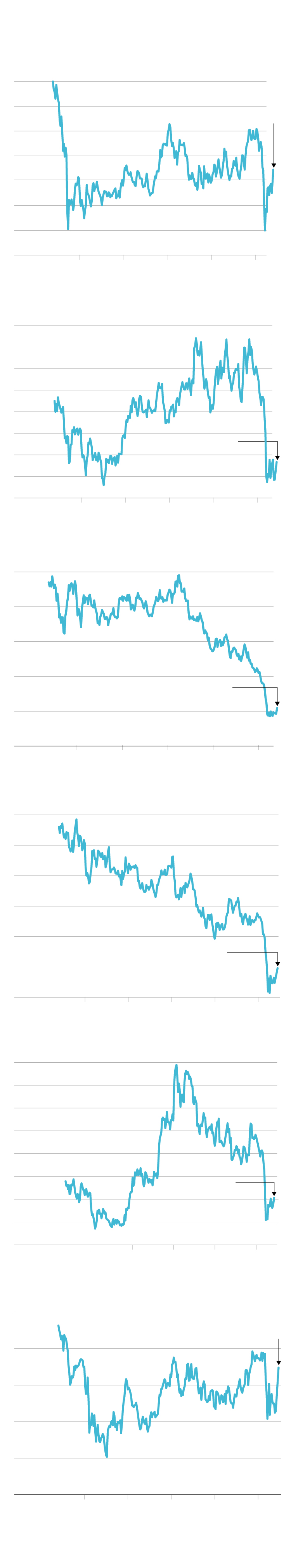

La crisis en el sector del automóvil

Matriculaciones mensuales en Europa

1.222.762

956.779

270.682

M

2019

J

J

A

S

O

N

D

E

2020

F

M

A

Matriculaciones en la UE por fabricante

En 2019

VW Group

PSA Group

Renault Group

Hyundai Group

BMW Group

Daimler

FORD

FCA Group

Toyota Group

Nissan

Volvo

Mazda

Jaguard Land Rover

Mitsubishi

Honda

3.735.099

2.433.781

1.631.512

1.039.999

1.006.632

984.781

948.057

928.873

767.903

380.982

323.293

246.788

218.987

138.003

116.945

Los diez países europeos con mayor

producción de vehículos y empleo

Vehículos

(2018)

Empleo

(2017)

Alemania

España

Francia

Re. Checa

Reino Unido

Eslovaquia

Italia

Hungría

Rumania

Polonia

Total UE

4.661.328

2.175.909

1.675.198

1.427.563

1.303.135

1.100.000

542.007

498.158

490.412

434.700

15.769.041

870.000

157.610

223.000

177.156

186.000

77.062

162.872

97.688

185.000

203.000

2.607.477

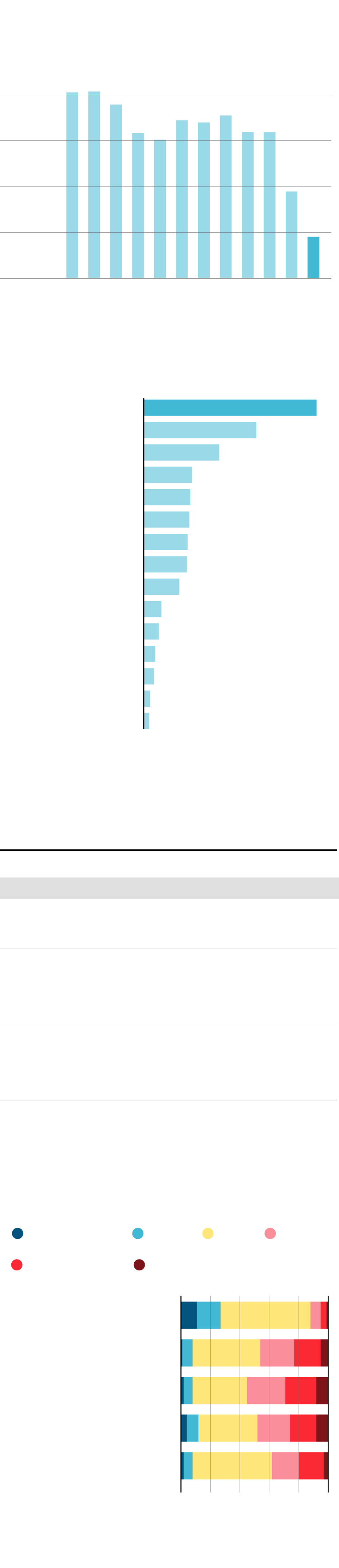

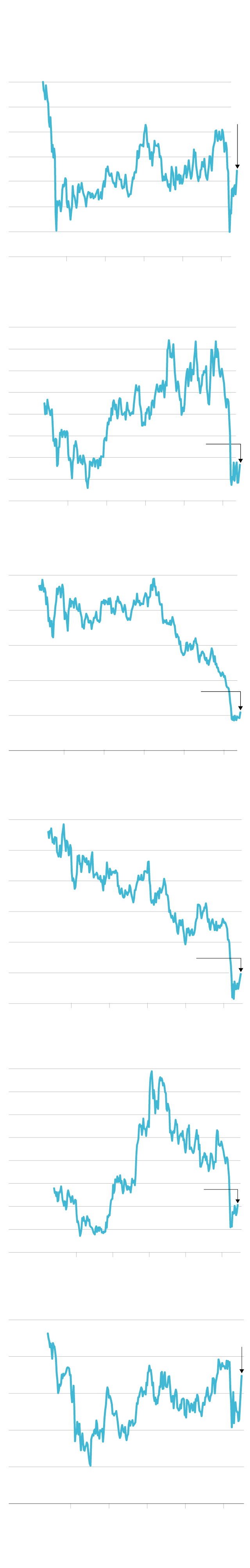

¿Cómo crees que será tu nivel de uso

de estos servicios de movilidad

tras el confinamiento?

Mucho mayor

Mayor

Igual

Menor

Mucho menor

No lo usaré más

Vehículo propio

Taxi, VTC

Coche compartido

Alquiler de bicicletas,

patinetes eléctrico

o motos

Transporte público

0%

20

40

60

80

100

Fuente: Aceda y EY.

EL PAÍS

La crisis en el sector del automóvil

Matriculaciones mensuales en Europa

1.222.762

1.200.000

956.779

900.000

600.000

270.682

300.000

0

M

2019

J

J

A

S

O

N

D

E

2020

F

M

A

Matriculaciones en la UE por fabricante

En 2019

VW Group

PSA Group

Renault Group

Hyundai Group

BMW Group

Daimler

FORD

FCA Group

Toyota Group

Nissan

Volvo

Mazda

Jaguard Land Rover

Mitsubishi

Honda

3.735.099

2.433.781

1.631.512

1.039.999

1.006.632

984.781

948.057

928.873

767.903

380.982

323.293

246.788

218.987

138.003

116.945

Los diez países europeos con mayor

producción de vehículos y empleo

Vehículos

(2018)

Empleo

(2017)

Alemania

España

Francia

Re. Checa

Reino Unido

Eslovaquia

Italia

Hungría

Rumania

Polonia

Total UE

4.661.328

2.175.909

1.675.198

1.427.563

1.303.135

1.100.000

542.007

498.158

490.412

434.700

15.769.041

870.000

157.610

223.000

177.156

186.000

77.062

162.872

97.688

185.000

203.000

2.607.477

¿Cómo crees que será tu nivel de uso

de estos servicios de movilidad

tras el confinamiento?

Mucho mayor

Mayor

Igual

Menor

Mucho menor

No lo usaré más

Vehículo propio

Taxi, VTC

Coche compartido

Alquiler de bicicletas,

patinetes eléctricos o motos

Transporte público

0%

20

40

60

80

100

Fuente: Aceda y EY.

EL PAÍS

La crisis en el sector del automóvil

Matriculaciones mensuales en Europa

1.222.762

1.200.000

956.779

900.000

600.000

270.682

300.000

0

M 2019

J

J

A

S

O

N

D

E 2020

F

M

A

Matriculaciones en la UE por fabricante

Los diez países europeos

con mayor producción

de vehículos y empleo

En 2019

Vehículos

(2018)

Empleo

(2017)

VW Group

PSA Group

Renault Group

Hyundai Group

BMW Group

Daimler

FORD

FCA Group

Toyota Group

Nissan

Volvo

Mazda

Jaguard Land Rover

Mitsubishi

Honda

3.735.099

2.433.781

Alemania

España

Francia

Re. Checa

Reino Unido

Eslovaquia

Italia

Hungría

Rumania

Polonia

Total UE

4.661.328

2.175.909

1.675.198

1.427.563

1.303.135

1.100.000

542.007

498.158

490.412

434.700

15.769.041

870.000

157.610

223.000

177.156

186.000

77.062

162.872

97.688

185.000

203.000

2.607.477

1.631.512

1.039.999

1.006.632

984.781

948.057

928.873

767.903

380.982

323.293

246.788

218.987

138.003

116.945

¿Cómo crees que será tu nivel de uso de estos servicios de movilidad

tras el confinamiento?

Mucho

mayor

Mayor

Igual

Menor

Mucho

menor

No lo

usaré más

Vehículo propio

Taxi, VTC

Coche compartido

Alquiler de bicicletas, patinetes eléctricos o motos

Transporte público

0%

20

40

60

80

100

Fuente: Aceda y EY.

EL PAÍS

Esa controversia es, si cabe, más grave en España, segundo mayor fabricante europeo de vehículos. A día de hoy cuenta con diecisiete fábricas de marcas sin tener un solo centro de decisión en el país. Mayo ha tenido una buena fotografía de la debilidad española: más de 3.200 empleados de Nissan sufriendo todo un mes la agonía de no saber si unos directivos con despacho a 10.000 kilómetros de distancia cerrarían sus instalaciones en Cataluña y les dejarían sin empleo. El jueves supieron el desenlace: cierre en diciembre.

Pero los riesgos no tienen por qué estar tan lejos. A 1.000 kilómetros, por ejemplo. El Gobierno francés ha advertido a Renault, que el préstamo que le concede debe servir para mantener los empleos en Francia. La marca prevé recortar 14.600 empleos en todo el mundo, pero ha dejado fuera a España. “Puedo entender al Gobierno francés cuando dice que se utilice su dinero para mantener el empleo en Francia. Creo que la situación en España es diferente y que las fábricas no se mueven tan rápido, es muy difícil hacerlo. Lo que es importante es mantener industrias en Europa y si conseguimos que el empleo del sector se mantenga en Europa, también se quedará en España”, afirma en una conversación telefónica el director general de ACEA, Eric-Mark Huitema. De momento, en los primeros compases de las decisiones ya ha caído una de las fábricas españolas y antes sufrió un tijeretazo la de Ford en Almussafes (Valencia), que verá cómo pierde producción de motores en favor de la plantas de Estados Unidos.

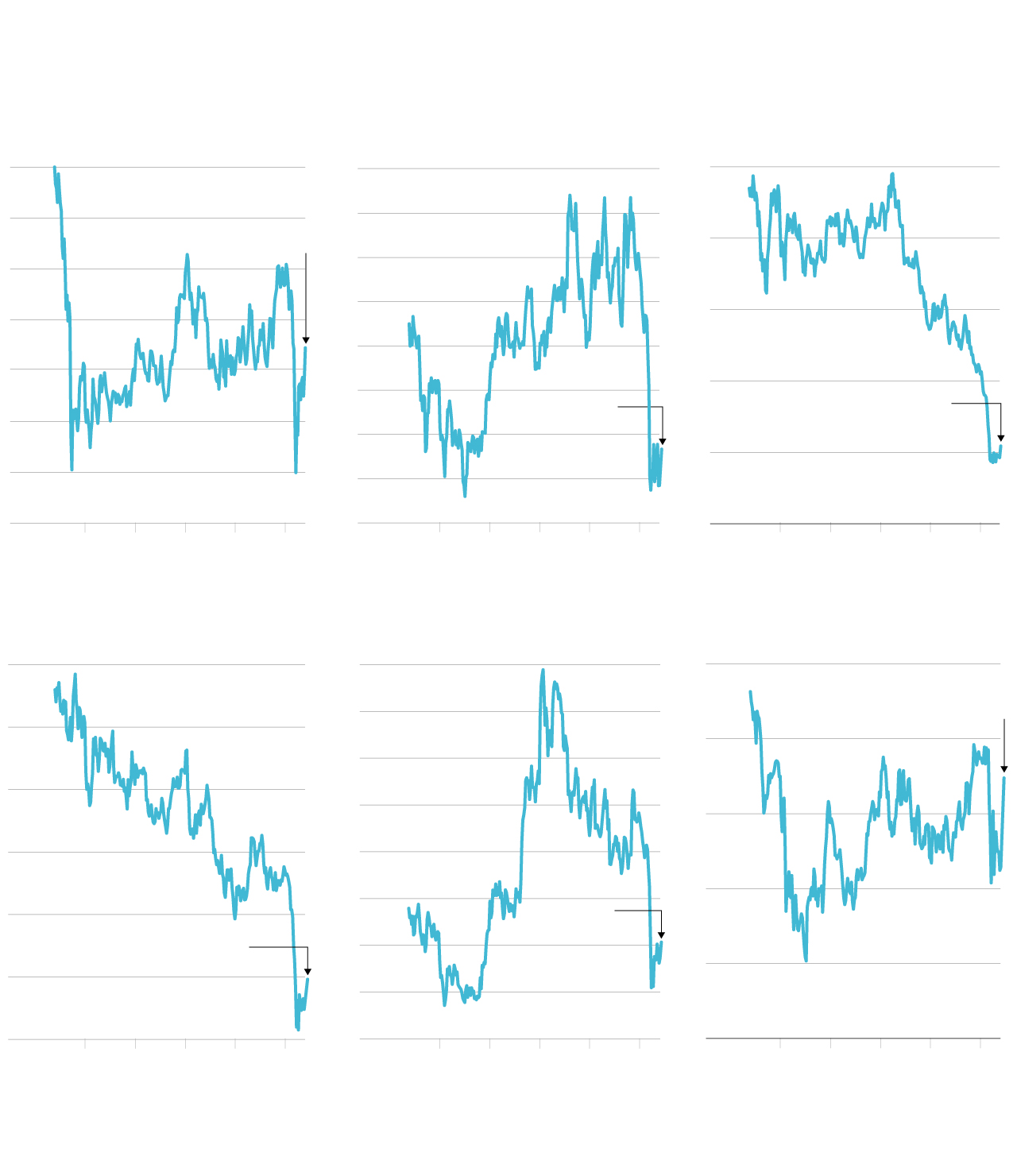

Cotización en Bolsa

Precios a 28 de mayo

VOLKSWAGEN

220 euros

200

148,4

180

160

140

120

100

80

2016

17

18

19

20

PSA

26 euros

24

22

20

18

16

13,43

14

12

10

2016

17

18

19

20

RENAULT

100 euros

80

60

40

21,9

20

0

2016

17

18

19

20

FORD

16 dólares

14

12

10

8

5,96

6

4

2016

17

18

19

20

FCA

20 euros

18

16

14

12

10

8,25

8

6

4

2016

17

18

19

20

TOYOTA

10.000 yenes

6.973

8.000

6.000

4.000

2.000

0

2016

17

18

19

20

Fuente: Bloomberg.

EL PAÍS

Cotización en Bolsa

Precios a 28 de mayo

VOLKSWAGEN

220 euros

200

148,4

180

160

140

120

100

80

2016

17

18

19

20

PSA

26 euros

24

22

20

18

16

13,43

14

12

10

2016

17

18

19

20

RENAULT

100 euros

80

60

40

21,9

20

0

2016

17

18

19

20

FORD

16 dólares

14

12

10

8

5,96

6

4

2016

17

18

19

20

FCA

20 euros

18

16

14

12

10

8,25

8

6

4

2016

17

18

19

20

TOYOTA

10.000 yenes

6.973

8.000

6.000

4.000

2.000

0

2016

17

18

19

20

Fuente: Bloomberg.

EL PAÍS

Cotización en Bolsa

Precios a 28 de mayo

VOLKSWAGEN

PSA

RENAULT

220 euros

26 euros

100 euros

24

200

80

148,4

22

180

20

60

160

18

140

40

16

21,9

13,43

120

14

20

100

12

0

10

80

2016

17

18

19

20

2016

17

18

19

20

2016

17

18

19

20

FORD

FCA

TOYOTA

16 dólares

20 euros

10.000 yenes

18

6.973

14

8.000

16

12

14

6.000

10

12

4.000

10

8

8,25

8

5,96

2.000

6

6

0

4

4

2016

17

18

19

20

2016

17

18

19

20

2016

17

18

19

20

Fuente: Bloomberg.

EL PAÍS

Debilidades

El secretario general de Industria y Pyme, Raúl Blanco, asume las debilidades con las que cuenta la industria de la automoción española. “Tiene dos hechos diferenciales importantes con respecto a la de otros países de nuestro entorno. El primero de ellos, que juega en nuestra contra, es la ausencia de grandes fabricantes españoles y de centros de decisión en nuestro país. Es una realidad que no se puede obviar. Pero es una realidad que se compensa con el segundo hecho diferencial: las plantas españolas son mucho más competitivas que sus homólogas en otros países”, explica a través de un cuestionario respondido por correo electrónico. El consultor José Antonio Bueno, socio fundador de YGroup, apostilla esa cuestión. “El problema no es el estado de las plantas españolas, sino la salud de sus grupos y sus planes de futuro. Puede haber más cierres en el medio plazo, pero no será por demérito de los centros españoles”, defiende, asumiendo un argumento apoyado por muchos: “Estamos totalmente en manos de terceros. Es la consecuencia de la desindustrialización que ha sucedido en nuestro país en las últimas décadas”.

La tesis de no tener centros de decisión defendida por Blanco y Bueno lleva tiempo instalada en la patronal española de fabricantes, Anfac. La defensa de lo propio en el discurso del Gobierno francés coincide en el fondo con las macroinversiones planteadas por Volkswagen para el coche eléctrico, centradas por el momento en Alemania. Sin multinacionales propias en España, Anfac demandó en febrero pasado a la Administración española que le ayudara para poder conseguir los 54.000 millones de euros necesarios para pasar de la industria del coche tal y como la hemos conocido hasta ahora a un nuevo ecosistema basado en la movilidad y en mantener el empleo. Aquella hoja de ruta ha quedado en segundo plano en la actual situación de emergencia, aunque previsiblemente esta crisis obligue a acelerar las inversiones pendientes. “Francia va a ayudar a su industria con 8.800 millones de euros. ¿Cuánto está dispuesto a poner España que, por cierto, produce más coches al año que Francia?”, cuestiona Blanco.

Reindustrialización

“España y Europa tenían una apuesta por la reindustrialización anterior a la covid-19, ahora esa apuesta debe ser superior. Mi temor es que no seamos suficientemente ágiles como país”, afirma el director general de Anfac, José López-Tafall, quien asume que en la nueva etapa habrá un exceso de oferta instalada por la caída de la demanda. Las noticias de Nissan y Renault de esta semana se explican, en parte, por ese motivo que va aparejado al de la rentabilidad. Pero López-Tafall da por sentado otro principio: “Europa no se puede permitir el proteccionismo porque va a ser el primero en sufrirlo”, señala, en referencia a una posible batalla con China incentivando sus propios vehículos e, incluso, el propio nacionalismo industrial dentro de Europa.

En ese ámbito, especialistas del sector prevén que los fabricantes de automóviles buscarán diversificar su cadena de suministro para evitar problemas como los que se han producido durante la pandemia, con lejanos proveedores que ponían en riesgo el ensamblaje de vehículos. Además de diversificar podrían acercarla todavía más a sus mercados, sobre todo por la incertidumbre que genera un rebrote de las batallas comerciales entre Estados Unidos y China. Sería un paso de seguridad, tras haber visto cómo la pandemia convertía a Europa en una región incapaz de autoabastecerse. “Es muy importante entender que las reglas de juego, sin haber cambiado, sí se han movido. La industria nos asegura soberanía tecnológica y productiva en nuestro país y en toda la Unión Europa con respecto a terceros países. Esa es una de las lecciones que hemos extraído de esta durísima crisis sanitaria”, apunta Blanco.

Ante el nuevo escenario, la Comisión Europea ha asumido la necesidad de dar una respuesta conjunta para los Veintisiete como única fórmula para defender su mercado interno. La automoción será, junto al turismo, uno de los sectores que más se beneficiarán del EU Next Generation, el plan de reactivación económica con 750.000 millones de euros impulsado por la presidenta del Ejecutivo comunitario, Ursula von der Leyen. España reclamó que el 10% de los fondos se reservaran para el sector de la automoción, una propuesta que ha acabado teniendo una buena acogida.

Bruselas ha tenido en cuenta que la movilidad y la automoción aportan alrededor del 5% del valor agregado total de la UE, que solo el sector de la automoción lo forman más de 1,4 millones de empresas y que, más allá del tejido fabril, su interés se extiende a instituciones financieras. Y destaca la interrelación que se produce entre los diferentes países. Alemania, principal fabricante de vehículos de Europa, depende en un 70% de valor agregado creado fuera de sus fronteras, desde Hungría y República Checa hasta Francia, España o Italia. Esa red explica el interés por un plan de impulso económico común.

“Las soluciones nacionales no serán suficientes para mantener la competitividad. Las acciones coordinadas, una financiación común e instrumentos económicos serán necesarios para apoyar la recuperación”, señalan fuentes comunitarias, que dan por hecho que queda un gran esfuerzo inversor por hacer en materia de transición energética, tanto en el desarrollo del vehículo eléctrico como en el del hidrógeno, y la construcción de fábricas de baterías. “Si nuestras plantas son competitivas, rentables… nadie se va a volver loco, pero para que sea así hay que utilizar bien los recursos que vengan de la Unión Europea”, defiende López-Tafall, quien recuerda que las factorías españolas han sido capaces de recibir encargos de 16 modelos electrificados para los próximos dos años.

Ese último objetivo, el de conseguir gigafactorías, es uno de los retos a los que se enfrenta Europa y, sobre todo, España, que todavía no ha captado ninguna de esas inversiones, que pueden rondar los 1.000 millones de euros. “Hay que convertir el círculo vicioso en otro virtuoso. Para tener una fábrica de baterías primero hay que contar con un buen mercado de coches eléctricos, y sin infraestructura de carga, no se puede impulsar el vehículo eléctrico”, explica Alfonso Sancha, vicepresidente ejecutivo de compras de Seat, que pone el acento en reforzar el sector auxiliar del automóvil en España, especialmente en ámbitos en los que todavía hay una escasa presencia: electrónica y software.

Un informe publicado por la agencia de calificación de riesgos Fitch afirma que, tras la crisis de la covid-19, se producirán diversos cambios estructurales claves a corto y largo plazo en el sector. Los fabricantes asumirán una reestructuración operativa. “Cuando se inició la pandemia en China vimos que la cadena de suministro de la industria era vulnerable y que podía parar las fábricas”, explica Sancha, quien saca como conclusión que en el futuro los proveedores se acercarán todavía más a sus clientes. Asimismo se prevé una mayor automatización de los procesos. En ese sentido, no es extraño que, en ese camino, Volkswagen, el mayor fabricante mundial, reiniciara su capacidad de producción tras la pandemia por las plantas donde fabrica vehículos eléctricos, las que tienen mayores porcentajes de automatización y requieren menos personal, aquellas en las que hay, en definitiva, menor posibilidad de contagios por coronavirus. Pero también era una fórmula de recortar riesgos al depender de una cadena de suministros más reducida y de relanzar las ventas de un tipo de vehículo en el que la automoción preveía invertir más de 200.000 millones de euros entre 2019 y 2023. Por contra, también sostiene que algunas marcas podrían retrasar el lanzamiento de nuevos modelos a la espera de que el mercado se recupere.

Fitch también anticipa cambios en el lado de la oferta, para impulsar el mercado y no hacer peores las previsiones estadísticas para este año. Se potenciará la venta online, las videollamadas a potenciales clientes para responder a sus preguntas y se intensificará el uso de tecnologías que permitan finalizar toda la burocracia a distancia. Y, sobre todo, se ofrecerán ayudas a la compra. Cuando los concesionarios abrieron en España, las marcas lanzaron un gran abanico de ofertas para intentar captar a clientes e impulsar el mercado. No se descarta ahora que las financieras que trabajan con los grupos automovilísticos lancen créditos con un horizonte de siete años para reducir las cuotas mensuales a los compradores y hacerles ver que tienen poder adquisitivo para adquirir coches.

Uno de los incentivos a la compra llegará de la mano de las administraciones. Anfac considera urgentes 400 millones de euros —recursos que el Gobierno busca para ponerlos cuanto antes en el mercado— y ACEA cree que sería positivo conseguir un plan global comunitario que no deje fuera a los motores de combustión interna. “Mi propuesta es que un coche impulsado por energía verde sea bonificado con una ayuda de 3.000 euros y el resto con 1.000 euros”, dice el director general, Eric-Mark Huitema.

El debate sobre las ayudas a la adquisición de vehículos es agrio. “Nada tienen que ver los motores de combustión interna de hace de 12 años con los de ahora. De ahí que desde el Ministerio de Industria se defienda la neutralidad tecnológica”, dice Blanco. El discurso es diferente desde el Ministerio para la Transición Ecológica. “En España tenemos una situación extrema: fabricamos vehículos y los centros de decisión están fuera y se trata de un sector que exporta mucho a países donde han puesto fecha final a las matriculaciones de coches contaminantes. Tenemos que lograr una industria sostenible que pueda pervivir, y eso sucederá si fabricamos los coches que nos van a querer comprar [en referencia a vehículos eléctricos]”, defiende Joan Groizard, director general del Instituto para la Diversificación y Ahorro de la Energía (IDAE). “Hay que pensar más allá, a 10 o 15 años vista”, dice, cuestionando que en España se puedan subvencionar vehículos que utilizan “materias primas de las que este país no dispone”.

Efectos en el transporte

Pese a la crisis que se avecina, una encuesta de EY Parthenon ofrece unos datos optimistas respecto a la disposición de los españoles a comprarse un vehículo. Cuatro de cada diez encuestados admitían su intención de adquirir uno. El 32% apostaba por uno nuevo. La misma encuesta muestra una reducción de la predisposición a utilizar el transporte público en la etapa posconfinamiento. “Se está anteponiendo la posibilidad de tener un coche privado a la crisis económica”, afirma David Samu, responsable de estrategia y Operaciones de la consultora.

La confianza en el vehículo propio debería debilitar la posición de los nuevos negocios que han surgido del coche compartido. “La cuestión es si son capaces de asegurar un modelo operativo que dé más seguridad a sus clientes”, dice Samu. Zity, el grupo salido de Grupo Renault y Ferrovial, no teme la “nueva normalidad” y se basa en la reducción de la oferta de transporte público a la mitad. “En Madrid va a haber 800.000 personas que van a necesitar un medio alternativo y Zity va a ser una alternativa”, defiende Javier Mateos, su consejero delegado.

Espacio público y movilidad

“Tenemos que demostrar a las multinacionales que somos un país friendly [amistoso o colaborador] con el automóvil. Declaraciones de fomentar las bicicletas y de reducir el número de coches para aumentar las aceras no ayudan”, afirmó la semana pasada quejoso el presidente de la Asociación Nacional de Fabricantes de Coches y Camiones (Anfac), José Vicente de los Mozos, durante un coloquio que se celebró de forma telemática por as restricciones impuestas a raíz de la pandemia.

Las declaraciones de De los Mozos llegaron después de una agria polémica suscitada en Barcelona por las declaraciones de la concejal de Movilidad de la ciudad, Janet Sanz, en las que afirmó que “hay evitar que se vuelva a reactivar” el sector del automóvil tras el parón provocado por el coronavirus. Al escuchar la intervención de Sanz, las patronales catalanas se echaron en tromba en contra de esas afirmaciones y llegaron a pedir la dimisión de la concejal.

Las declaraciones de Sanz reivindicaban el espacio público e iban en la línea del esfuerzo que está realizando muchas ciudades de todo el mundo para impulsar los carriles bici en detrimento de los vehículos en una apuesta por reducir las emisiones de dióxido de carbono que contribuyen al cambio climático. Las declaraciones de Sanz también se referían a la ampliación de las terrazas de bares y restaurantes para poder cumplir con las nuevas condiciones de distanciamiento que defienden las autoridades sanitarias con el objetivo de no perjudicar más a un sector de pequeños negocios que ha sufrido el parón del estado de alarma, tal y como ha permitido Madrid, entre otras muchas ciudades.

“Lo cierto es que entre automoción y movilidad —dice Joan Groizard, director general de Instituto para la Diversificación y Ahorro de la Energía (IDAE)— hay cierto conflicto. Es cierto que la gente quiere reducir riesgos de contagios y se habla mucho del coche, pero también es verdad que está la opción de las bicicletas o simplemente caminar”. Y Groizar se refiere a Berlín, capital del país con mayor industria de la automoción: “Han hecho un esfuerzo impresionante para desarrollar el uso de la bicicleta”.

Información sobre el coronavirus

- Aquí puede seguir la última hora sobre la evolución de la pandemia

- Así evoluciona la curva del coronavirus en España y en cada autonomía

- Buscador: La desescalada por municipios

- Preguntas y respuestas sobre el coronavirus

- Guía de actuación ante la enfermedad

- Pinche aquí para suscribirse a la newsletter diaria sobre la pandemia

Tu suscripción se está usando en otro dispositivo

¿Quieres añadir otro usuario a tu suscripción?

Si continúas leyendo en este dispositivo, no se podrá leer en el otro.

FlechaTu suscripción se está usando en otro dispositivo y solo puedes acceder a EL PAÍS desde un dispositivo a la vez.

Si quieres compartir tu cuenta, cambia tu suscripción a la modalidad Premium, así podrás añadir otro usuario. Cada uno accederá con su propia cuenta de email, lo que os permitirá personalizar vuestra experiencia en EL PAÍS.

¿Tienes una suscripción de empresa? Accede aquí para contratar más cuentas.

En el caso de no saber quién está usando tu cuenta, te recomendamos cambiar tu contraseña aquí.

Si decides continuar compartiendo tu cuenta, este mensaje se mostrará en tu dispositivo y en el de la otra persona que está usando tu cuenta de forma indefinida, afectando a tu experiencia de lectura. Puedes consultar aquí los términos y condiciones de la suscripción digital.

Sobre la firma