Descalabro histórico en la confianza del inversor español

Tras un comienzo de año esperanzador, el miedo se apoderó del ahorrador por la crisis sanitaria, según JP Morgan AM

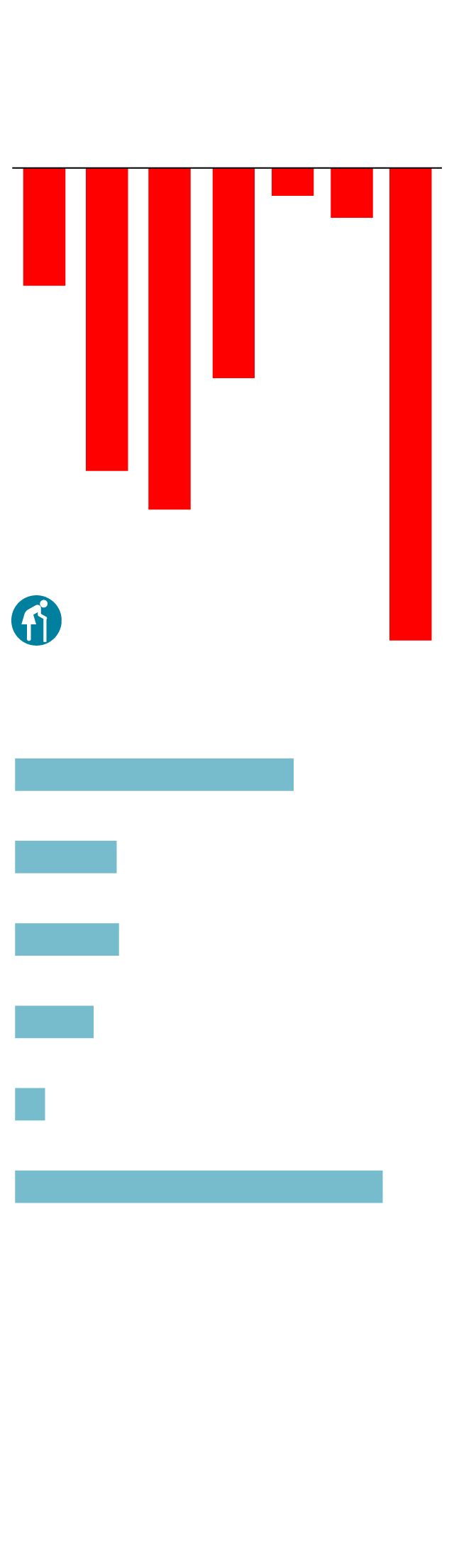

El miedo es libre. Y más cuando lo que está en juego son los ahorros de toda una vida. La crisis sanitaria de la covid-19 ha mermado de manera radical los ánimos de los ahorradores españoles. Así lo atestigua el índice de confianza que trimestralmente elabora JP Morgan Asset Management y que publica en exclusiva EL PAÍS. Este indicador se hundió en el mes de marzo hasta marcar -3,6 puntos, su nivel más bajo desde 2012, cuando la crisis financiera amenazaba con llevarse por delante al euro.

La declaración del estado de alarma, la hibernación económica, el desplome de las Bolsas, la nula visibilidad a futuro de las compañías, la ejecución de ERTE en cientos de empresas y la falta de respuestas sanitarias a corto plazo en forma de vacuna para frenar el virus son los causantes de este desplome.

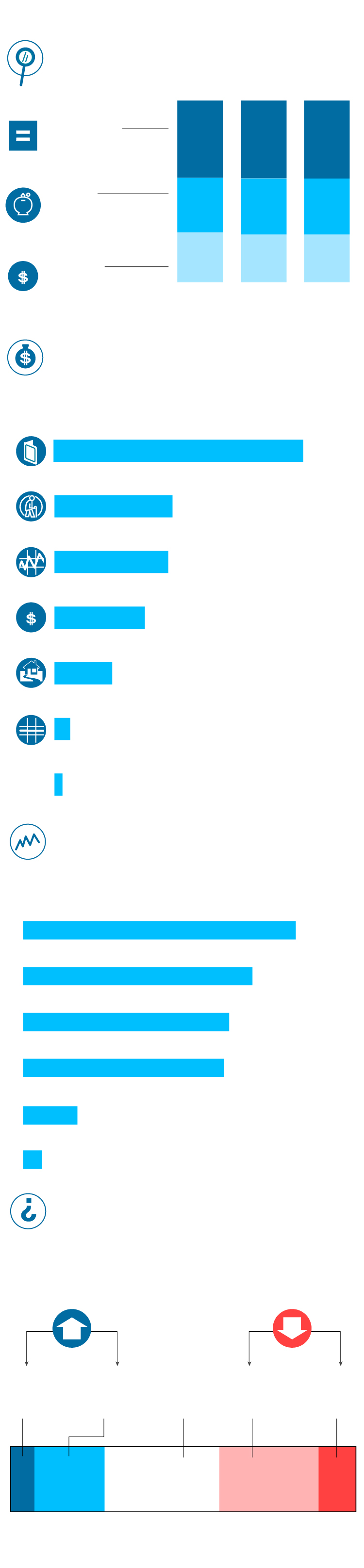

Qué piensa el ahorrador español

Índice de confianza del inversor

2019

2020

Sep.

Oct.

Nov.

Dic.

Ene.

Feb.

Marzo

–0,2

–0,4

–0,9

–1,6

–2,3

–2,6

¿ ahorra usted

para completar

su jubilación?

–3,6

En %

Plan de pensiones privado

Otros (vivienda, depósitos...)

Fondos de inversión

Plan de pensiones de mi empresa

Productos de seguros

No ahorro

31,9

11,4

11,4

9,3

3,6

41,9

FICHA TÉCNICA:

Encuesta realizada a 1.528 consumidores de productos de ahorro e inversión en hogares en el territorio nacional, incluido Canarias, de 30 y más años de edad mediante entrevista online (CAWI) con muestreo aleatorio polietápico estratificado por conglomerados. Trabajo de campo: de enero a marzo. El error muestral es de+–2,64% con un nivel de confianza de un 95% y siendo p=q=0,5. Estudio elaborado por GFK Emer Ad-Hoc Research.

Fuente: Fuente: JPMorgan Asset Management / GFK.

EL PAÍS

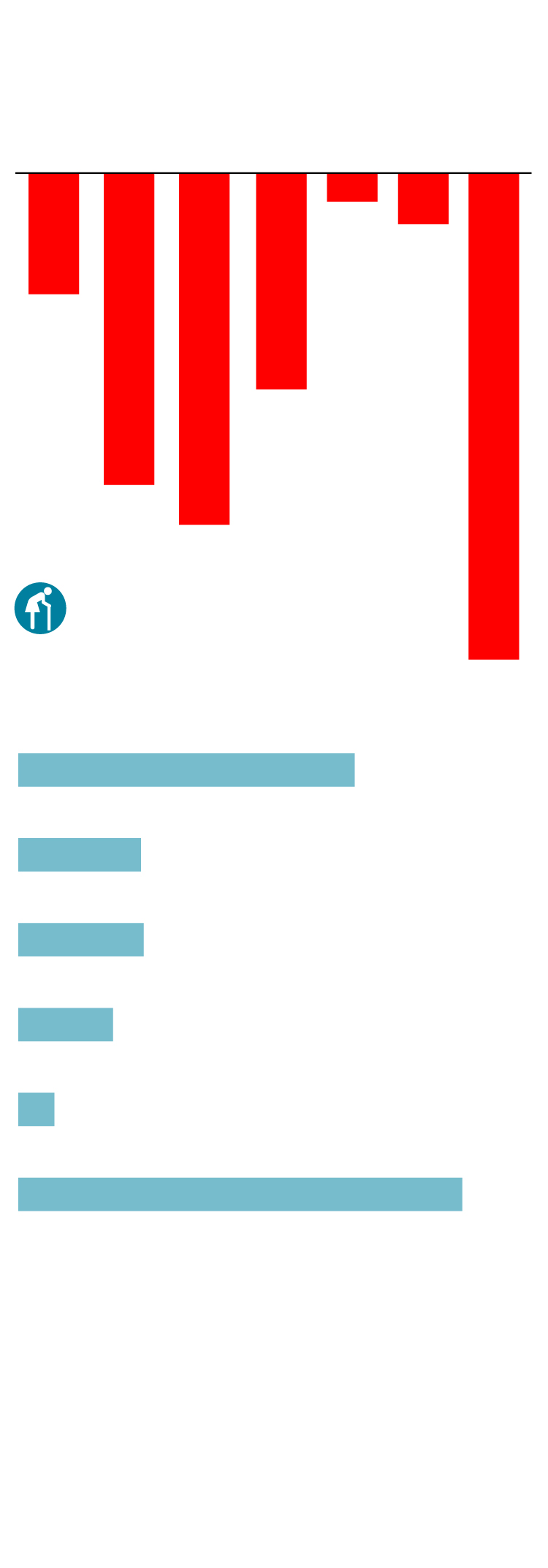

Qué piensa el ahorrador español

Índice de confianza del inversor

2019

2020

Sep.

Oct.

Nov.

Dic.

Ene.

Feb.

Marzo

–0,2

–0,4

–0,9

–1,6

–2,3

–2,6

¿ ahorra usted

para completar

su jubilación?

–3,6

En %

Plan de pensiones privado

Otros (vivienda, depósitos...)

Fondos de inversión

Plan de pensiones de mi empresa

Productos de seguros

No ahorro

31,9

11,4

11,4

9,3

3,6

41,9

FICHA TÉCNICA:

Encuesta realizada a 1.528 consumidores de productos de ahorro e inversión en hogares en el territorio nacional, incluido Canarias, de 30 y más años de edad mediante entrevista online (CAWI) con muestreo aleatorio polietápico estratificado por conglomerados. Trabajo de campo: de enero a marzo. El error muestral es de +–2,64% con un nivel de confianza de un 95% y siendo p=q=0,5. Estudio elaborado por GFK Emer Ad-Hoc Research.

Fuente: Fuente: JPMorgan Asset Management / GFK.

EL PAÍS

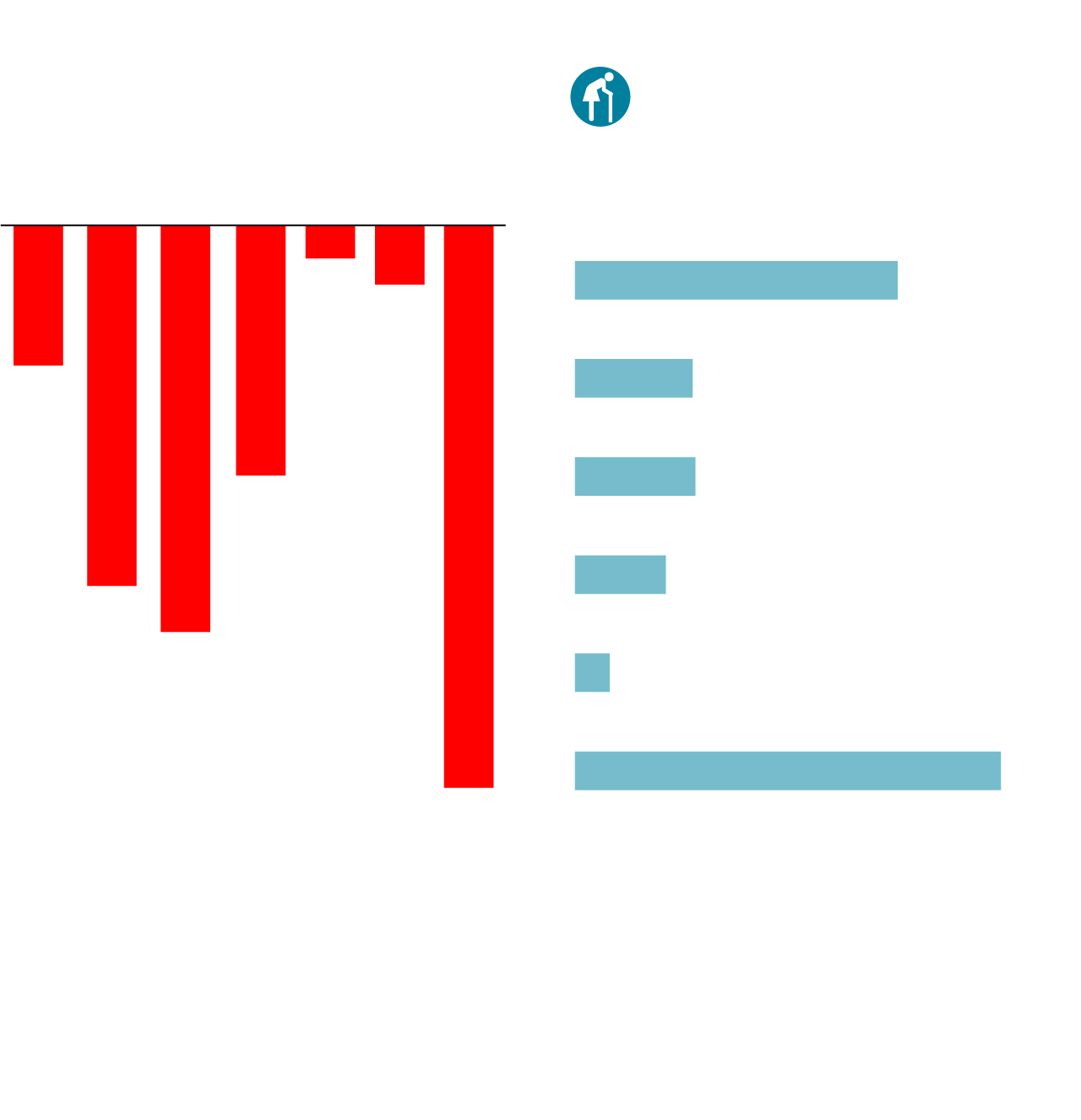

Qué piensa el ahorrador español

Índice de confianza del inversor

¿ ahorra usted para completar

su jubilación?

2019

2020

En %

Sep.

Oct.

Nov.

Dic.

Ene.

Feb.

Marzo

Plan de pensiones privado

Otros (vivienda, depósitos...)

Fondos de inversión

Plan de pensiones de mi empresa

Productos de seguros

No ahorro

–0,2

31,9

–0,4

11,4

–0,9

11,4

–1,6

9,3

–2,3

–2,6

3,6

41,9

–3,6

FICHA TÉCNICA:

Encuesta realizada a 1.528 consumidores de productos de ahorro e inversión en hogares en el territorio nacional, incluido Canarias, de 30 y más años de edad mediante entrevista online (CAWI) con muestreo aleatorio polietápico estratificado por conglomerados. Trabajo de campo: de enero a marzo. El error muestral es de +–2,64% con un nivel de confianza de un 95% y siendo p=q=0,5. Estudio elaborado por GFK Emer Ad-Hoc Research.

Fuente: Fuente: JPMorgan Asset Management / GFK.

EL PAÍS

La irrupción del coronavirus como monotema mundial viene a cortar de raíz la recuperación de la confianza del ahorrador que se había producido entre enero y febrero pasados. La formación de un Gobierno en España y algunos datos económicos esperanzadores habían logrado revertir en parte el pesimista cierre de año. El impacto mixto de los buenos datos de enero y febrero con el descalabro de marzo suavizan la evolución del índice de confianza, que arroja un balance trimestral del -1,6 puntos frente a los -2,13 puntos del último tramo de 2019.

Pesimismo

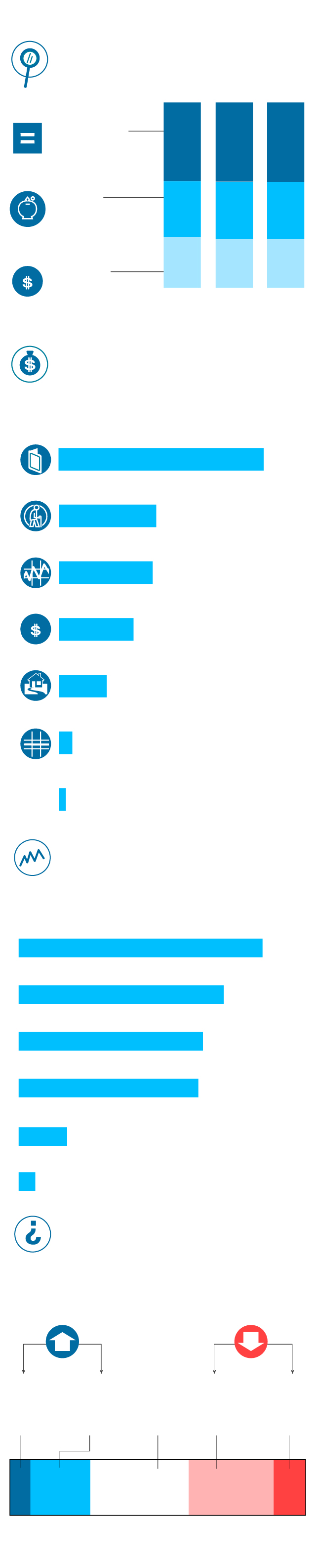

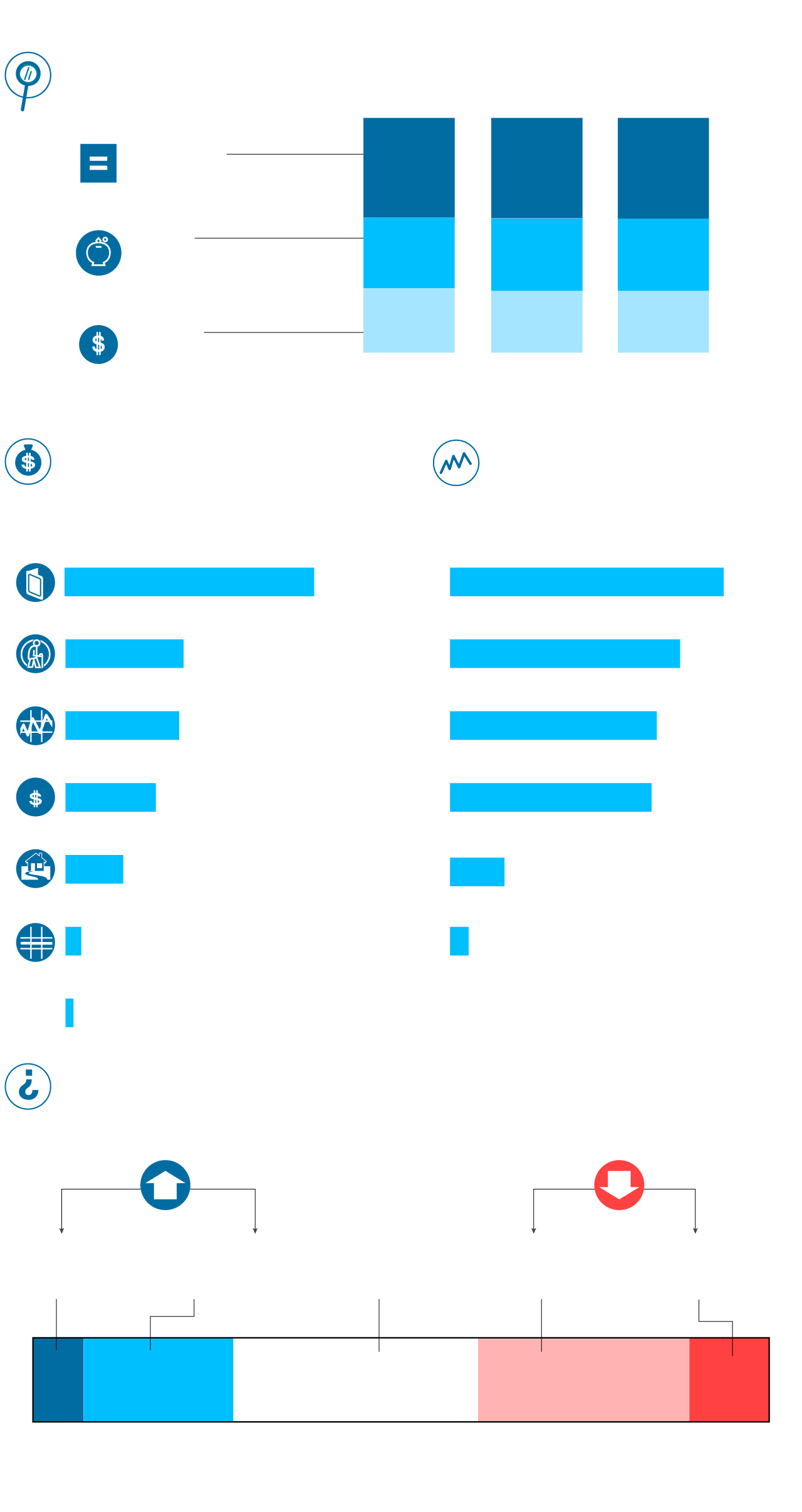

Este indicador se elabora con la respuesta que dan los más de 1.500 entrevistados a la pregunta de cómo creen ellos que evolucionarán las Bolsas en los próximos seis meses. La encuesta se realizó entre enero y marzo. El 30% se declaran pesimistas, es decir, creen que es “probable” o “muy probable” que los mercados caigan aún más. El 34,1% serían los neutrales, aquellos que piensan que las cotizaciones se mantendrán en los niveles actuales, mientras el grupo de los optimistas —auguran subidas para la renta variable— supone el 26,8% del total.

Desde un punto de vista geográfico, los ahorradores españoles ven el mayor potencial en las Bolsas europeas, seguidas por las acciones de compañías estadounidenses y asiáticas. El mercado español cae al cuarto lugar en las preferencias de los encuestados.

Qué piensa el ahorrador español

¿qué busca?

Consideraciones a la hora de invertir.

En %

No perder

dinero

42,2

42,9

43,9

Menos

rentabilidad

y cierta seguridad

30,2

31,0

30,0

27,6

26,1

26,1

Máxima

rentabilidad

III trim.

2019

IV trim.

2019

I trim.

2020

¿dónde invertirá?

Intención de inversión en los

próximos seis meses. En %

Libreta, depósitos o cuenta de ahorro

41,2

Plan o fondos de pensiones

17,7

Fondos de inversión

16,5

Inversión en Bolsa

13,8

Inmobiliaria

8,5

Inversión en Letras, Bonos...

2,6

ETFs

0,7

¿en qué mercados se prevé

la mayor subida?

En %

Europeo

Estadounidense

Asiático

Español

Emergentes

Japonés

27,0

22,7

20,6

20,1

5,1

1,9

¿qué harán los mercados

bursátiles en seis meses?

Expectativas para los próximos

6 meses, en %

39,1

26,8

Es muy

probable

que

suban

Es

probable

que

suban

Se

mantendrán

igual

Es

probable

que

bajen

Es muy

probable

que

bajen

6,7

20,1

34,1

28,6

10,4

Fuente: JPMorgan Asset Management / GFK.

EL PAÍS

Qué piensa el ahorrador español

¿qué busca?

Consideraciones a la hora de invertir. En %

No perder

dinero

42,2

42,9

43,9

Menos

rentabilidad

y cierta seguridad

30,2

31,0

30,0

27,6

26,1

26,1

Máxima

rentabilidad

III trim.

2019

IV trim.

2019

I trim.

2020

¿dónde invertirá?

Intención de inversión en los

próximos seis meses. En %

Libreta, depósitos o cuenta de ahorro

41,2

Plan o fondos de pensiones

17,7

Fondos de inversión

16,5

Inversión en Bolsa

13,8

Inmobiliaria

8,5

Inversión en Letras, Bonos...

2,6

ETFs

0,7

¿en qué mercados se prevé

la mayor subida?

En %

Europeo

Estadounidense

Asiático

Español

Emergentes

Japonés

27,0

22,7

20,6

20,1

5,1

1,9

¿qué harán los mercados bursátiles

en seis meses?

Expectativas para los próximos 6 meses,

en %

39,1

26,8

Es muy

probable

que suban

Es

probable

que suban

Se

mantendrán

igual

Es

probable

que bajen

Es muy

probable

que bajen

6,7

20,1

34,1

28,6

10,4

Fuente: JPMorgan Asset Management / GFK.

EL PAÍS

Qué piensa el ahorrador español

¿qué busca?

Consideraciones a la hora de invertir. En %

No perder

dinero

42,2

42,9

43,9

Menos

rentabilidad

y cierta seguridad

30,2

31,0

30,0

27,6

26,1

26,1

Máxima

rentabilidad

III trim.

2019

IV trim.

2019

I trim.

2020

¿en qué mercados se prevé

la mayor subida?

¿dónde invertirá?

Intención de inversión en los

próximos seis meses. En %

En %

Europeo

Estadounidense

Asiático

Español

Emergentes

Japonés

Libreta, depósitos o cuenta de ahorro

41,2

27,0

Plan o fondos de pensiones

17,7

22,7

Fondos de inversión

16,5

20,6

Inversión en Bolsa

13,8

20,1

Inmobiliaria

8,5

5,1

Inversión en Letras, Bonos...

2,6

1,9

ETFs

0,7

¿qué harán los mercados bursátiles en seis meses?

Expectativas para los próximos 6 meses, en %

39,1

26,8

Es muy probable

que suban

Es probable

que suban

Se mantendrán

igual

Es probable

que bajen

Es muy probable

que bajen

6,7

20,1

34,1

28,6

10,4

Fuente: JPMorgan Asset Management / GFK.

EL PAÍS

Si el inversor local era ya bastante conservador, la crisis sanitaria y económica que vivimos ha acentuado ese rasgo. Lo que más valoran de forma destacada (43,9%) los españoles a la hora de invertir es “no perder dinero”, el 30% está dispuesto a sacrificar parte de la rentabilidad potencial a cambio de cierta seguridad, y solo el 26,1% asegura que su único objetivo es obtener la mayor ganancia posible.

Esta mentalidad conservadora se deja notar en la cesta de productos de los ciudadanos. Uno de los efectos más inmediatos que ha traído al mundo financiero la covid-19 es la constatación de que el mundo de los tipos de interés ultrabajos se prolongará por mucho más tiempo. A pesar de ello, los depósitos o las libretas siguen siendo la opción preferida con vistas al próximo semestre para el 41,2% de los encuestados. Le siguen los planes o fondos de pensiones (41,2%), los fondos de inversión (16,5%), la compra directa de acciones (13,8%) y los activos inmobiliarios (8,5%).

Hay también bastantes personas que no tienen pensado comprar ningún producto financiero a corto plazo. Entre los motivos que dan, destacan los que reconocen que no tienen dinero y los que no creen que sea el momento adecuado para invertir debido a la inestabilidad económica que hay. Otro factor que frena a los ahorradores a tomar decisiones de inversión, según constata la encuesta, es que siguen percibiendo un clima de inestabilidad política debido al Gobierno de coalición entre el PSOE y Podemos.

Sin un suelo claro

En las primeras semanas de marzo, cuando la pandemia se extendió de China al resto del mundo, los mercados entraron en pánico, protagonizando caídas históricas. Desde entonces, la renta variable ha rebotado un 20%. “En abril hemos visto algunos signos de recuperación gracias al descenso de contagios y la aplicación de medidas económicas. Sin embargo, es pronto para anticipar el fin de la tendencia bajista. Todo dependerá de cuánto dure el confinamiento. Por tanto, es muy probable que aún no hayamos visto los mínimos en los mercados”, reconocen desde el área de estrategia de JP Morgan Asset Management.

La gestora cree que es probable que la recesión sea “algo más prolongada de lo previsto” y que su gravedad dependerá de tres factores: el tiempo que lleve contener la enfermedad, las vulnerabilidades preexistentes de la economía global y la respuesta política que se dé en todo el mundo. “El más difícil de analizar es sin duda cuánto tiempo llevará contener el virus y cuánto se tardará en poder suavizar las restricciones de viaje y de distanciamiento social. En cuanto a la salud de la economía, creemos que hay menor riesgo de que esta situación se transforme en una crisis de crédito como la de 2008, porque el sector bancario tiene una mayor capitalización y las familias no han gastado demasiado en la fase expansiva del ciclo en curso. Sin embargo, las empresas en general se muestran más vulnerables por su apalancamiento, tanto las cotizadas como las no cotizadas”, señalan.

Como estrategia de inversión para los próximos meses, en la entidad aconsejan más que nunca la diversificación, tanto desde un punto de vista geográfico como por activos (están ligeramente infraponderados en Bolsa) y sectorialmente.

Información sobre el coronavirus

- Aquí puede seguir la última hora sobre la evolución de la pandemia

- Así evoluciona la curva del coronavirus en España y en cada autonomía

- Preguntas y respuestas sobre el coronavirus

- Guía de actuación ante la enfermedad

- En caso de tener síntomas, estos son los teléfonos que se han habilitado en cada comunidad

- Pinche aquí para suscribirse a la newsletter diaria sobre la pandemia

Tu suscripción se está usando en otro dispositivo

¿Quieres añadir otro usuario a tu suscripción?

Si continúas leyendo en este dispositivo, no se podrá leer en el otro.

FlechaTu suscripción se está usando en otro dispositivo y solo puedes acceder a EL PAÍS desde un dispositivo a la vez.

Si quieres compartir tu cuenta, cambia tu suscripción a la modalidad Premium, así podrás añadir otro usuario. Cada uno accederá con su propia cuenta de email, lo que os permitirá personalizar vuestra experiencia en EL PAÍS.

¿Tienes una suscripción de empresa? Accede aquí para contratar más cuentas.

En el caso de no saber quién está usando tu cuenta, te recomendamos cambiar tu contraseña aquí.

Si decides continuar compartiendo tu cuenta, este mensaje se mostrará en tu dispositivo y en el de la otra persona que está usando tu cuenta de forma indefinida, afectando a tu experiencia de lectura. Puedes consultar aquí los términos y condiciones de la suscripción digital.