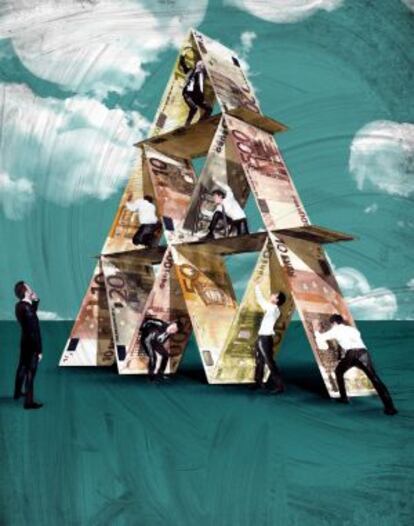

¿Cómo ahorrarán las familias en 2033?

La vivienda dejará de ser vista como una inversión y se considerará un elemento de uso

La consultora PwC y el Instituto de Empresa han publicado el informe El dinero en 2033. Cómo nos financiaremos y ahorraremos, en el que explican cómo cambiará el comportamiento de familias y empresas a la hora de encontrar financiación y de ahorrar.

El informe parte de la idea de que la economía en el año 2033 será muy diferente a la actual, debido a cambios en las relaciones económicas entre países, en el equilibrio de los centros financieros y en las divisas, lo que supondrá que aspectos como la financiación, el ahorro y la inversión también sufran variaciones considerables.

Más ahorro y durante más tiempo

Desde 2010 la tasa de ahorro de los hogares ha ido descendiendo año tras año, hasta situarse en niveles mínimos debido a una renta disponible deteriorada por la falta de empleo y la crisis en su conjunto. Según los datos del Instituto Nacional de Estadística (INE), al término de 2014 el indicador se situó en el 9,8% de su renta disponible, un descenso de 0,6 puntos respecto al resultado experimentado al cierre del año anterior.

Frente a un índice en descenso y a una tradición de ahorro basada en activos no financieros (inmuebles), el futuro se presenta distinto: se necesitará ahorrar más y durante más tiempo para poder mantener el actual nivel de consumo y complementar la jubilación.

El informe indica que los menores de 35 años serán el conjunto con las peores perspectivas de cara a la jubilación, ya que tendrán que empezar a ahorrar antes y seguramente asumiendo más riesgos. A su favor, podrán contar con lo aprendido de la crisis, que quizás les hará invertir en activos diferentes a los inmobiliarios. También las personas de entre 35 y 65 años aumentarán su ahorro, pero en menor medida.

Por lo tanto, las familias se encaminarán al ahorro adoptando una postura más arriesgada, dejando de lado los productos conservadores y buscando opciones que den más rentabilidad, al poner como objetivo la jubilación. La vivienda dejará de ser vista como una inversión y volverá a ser considerada únicamente como un elemento de uso.

De acuerdo con el informe, al imponerse un ahorro enfocado a activos financieros más arriesgados, se generará “mayor liquidez en el circuito de la financiación, que a su vez facilitará la obtención de fondos por parte de las empresas españolas y contribuirá a la expansión de la economía”.

Tu suscripción se está usando en otro dispositivo

¿Quieres añadir otro usuario a tu suscripción?

Si continúas leyendo en este dispositivo, no se podrá leer en el otro.

FlechaTu suscripción se está usando en otro dispositivo y solo puedes acceder a EL PAÍS desde un dispositivo a la vez.

Si quieres compartir tu cuenta, cambia tu suscripción a la modalidad Premium, así podrás añadir otro usuario. Cada uno accederá con su propia cuenta de email, lo que os permitirá personalizar vuestra experiencia en EL PAÍS.

¿Tienes una suscripción de empresa? Accede aquí para contratar más cuentas.

En el caso de no saber quién está usando tu cuenta, te recomendamos cambiar tu contraseña aquí.

Si decides continuar compartiendo tu cuenta, este mensaje se mostrará en tu dispositivo y en el de la otra persona que está usando tu cuenta de forma indefinida, afectando a tu experiencia de lectura. Puedes consultar aquí los términos y condiciones de la suscripción digital.