Cómo la guerra de Putin está precipitando una revolución energética global

La desconexión de la UE de los combustibles fósiles rusos es la punta de lanza de un cambio más amplio que afecta a relaciones internacionales, cadenas de suministro, inflación y hábitos de vida

La guerra iniciada por Vladímir Putin en Ucrania está precipitando una revolución energética con consecuencias a escala global, que afectan tanto a las relaciones internacionales como a los mercados y a la vida cotidiana de miles de millones de personas. Su impacto es enorme. Rusia es el principal exportador de combustibles fósiles, y la invasión ha convertido a su energía en anatema en Occidente. Este giro abrupto actúa como un extraordinario acelerador de partículas en transformaciones que ya se venían gestando. No solo en Europa, y no solo en el sector energético.

En primer plano, la UE busca a la desesperada cómo superar su dependencia energética de Moscú, con más urgencia todavía después de la decisión del Kremlin de esta semana de cortar los suministros de gas a Polonia y Bulgaria. Esto se traduce en negociaciones con otros exportadores, en un nuevo impulso a las renovables, en el fomento de hábitos que reduzcan el consumo energético, en un impulso a la intervención pública en el sector y en nuevas políticas de subsidios para aligerar las facturas.

Más allá, China e India saborean la oportunidad de aprovisionarse a precios ventajosos de los hidrocarburos del Kremlin que Occidente ya no quiere; regímenes autoritarios que son grandes productores de combustibles entrevén la posibilidad de resituarse en posición de mayor fortaleza ante las democracias occidentales; y aquellos que disponen de las materias primas necesarias para impulsar la transición a las energías verdes vislumbran la lucrativa perspectiva de una carrera aún más desbocada para avanzar en esa senda.

Pero hay más: la crisis desatada por Moscú espolea un profundo giro geoeconómico que afecta a otras cadenas de suministro. “Tenemos que estrechar nuestros lazos con aquellos que se adhieren firmemente a un conjunto de normas y valores, trabajar juntos para asegurarnos de que podemos satisfacer nuestra demanda de materias primas esenciales”, resumía la secretaria del Tesoro de Estados Unidos, Janet Yellen, en una reciente conferencia celebrada en el Atlantic Council en la que quedaban claros los contornos —potencialmente enormes— de la reordenación global que viene. Putin ha llevado el friendshoring, un anglicismo tan difícil de traducir como sencillo de comprender (comprar a los amigos, esquivar a los potenciales enemigos), a primera línea de prioridades en tiempo récord. La energía es un terreno especialmente abonado para su aplicación, aunque ni mucho menos el único.

“Necesitamos modernizar la aproximación multilateral que hemos utilizado para construir integración comercial”, dijo Yellen. “Nuestro objetivo debería ser un comercio libre pero seguro. No podemos permitir que algunos países usen sus posiciones de mercado en productos, tecnologías y materiales clave para disponer del poder de provocar disrupción en nuestras economías y ejercer presión geopolítica indeseada. Sigamos construyendo y profundizando la integración económica (…) con países con los que sabemos que podemos contar”.

Esta reconfiguración de las cadenas de suministro impulsará la inflación. Si en las últimas décadas la deslocalización a lugares con bajos costes de producción ha permitido reducir precios en Occidente, ahora reubicar las cadenas en países amigos o resituar en territorio nacional segmentos de la producción aumentará los costes, con los consiguientes retos en términos de poder adquisitivo y justicia social.

El proceso está en marcha. El ritmo de contracción de las ventas rusas después de la invasión está siendo menor de lo que muchos pensaron en un primer momento. En gran medida porque, como subraya un ejecutivo del sector bajo condición de anonimato, por mucho que las petroleras no participen en el mercado al contado, los contratos de largo plazo no se romperán hasta que no haya sanciones. Pero las cosas empiezan a moverse, y el Kremlin teme ya una contracción del 17% en su producción petrolera en 2022, su mayor partida exportadora junto con el gas.

“Lo que hace distinta a Rusia es que es grande en todo: no solo es un gran exportador de petróleo y gas, sino también de carbón y carburantes”, apunta Luisa Palacios, profesora de la Universidad de Columbia (Nueva York). “Hay una posibilidad importante de que el impacto de esta crisis sea más duradero de lo que pensábamos en un principio. El gran peligro para Moscú son los tres o seis próximos meses: si los países importadores de su gas y petróleo consiguen proveedores alternativos y contratos a largo plazo, difícilmente volverán”.

En el futuro, muy probablemente, el mundo mirará a los dos meses transcurridos desde la invasión rusa de Ucrania como el gran catalizador de una revolución de las relaciones geoeconómicas que tuvo como epicentro al mundo energético y a las materias primas. “Estamos ante una disyuntiva entre valores y economía en la que, esperemos, acaben imponiéndose los primeros y, con ellos, la civilización”, enfatiza por teléfono Mauricio Cárdenas, exministro de Energía de Colombia.

Lo que sigue es una radiografía de la posición de algunos países, bloques o regiones fundamentales en el gran juego de la energía que ha detonado la agresión rusa en Ucrania:

Europa: seguridad de suministro a cualquier precio

El Viejo Continente es el epicentro de la sacudida. El desarrollo del pulso entre la UE y el Kremlin determinará en buena medida la rapidez e intensidad de las repercusiones globales. Rusia es el principal suministrador de energía de la UE —el 40% del gas y la cuarta parte del petróleo—, una dependencia que se dispara en varios países del centro, el este y el norte, lo que convierte cualquier maniobra para renunciar abruptamente a la energía rusa en un gesto con importantes consecuencias económicas.

Origen del crudo consumido en la UE

Millones de toneladas.

Rusia

138,2

Otras

ex repúblicas

soviéticas

66

Oeste de África

65,4

Europa

475,7

EE UU 57,9

Irak 44,9

Arabia Saudí 41,9

Norte

de África 31,8

La mayor parte del petróleo y el gas que importa Europa proviene de Rusia o países bajo su influencia.

Otros 29,6

Origen del gas consumido en la UE

Miles de millones de metros cúbicos.

Rusia

197,7

Europa

447,1

Noruega

106,9

Otros Europa

100,7

Holanda 28,1

*Importación de gas por gasoducto. Europa importa un 79,6% por tubo y un 20,4% es gas licuado por barco.

Argelia 21

Azerbaiján 13,4

Irán 5,1

Libia 4,2

Origen del crudo

consumido en la UE

Origen del gas

consumido en la UE

Millones de toneladas.

Miles de millones de metros cúbicos.

La mayor parte del petróleo y el gas que importa Europa proviene de Rusia o países bajo su influencia.

Rusia

138,2

Rusia

197,7

Otras

ex repúblicas

soviéticas

66

Oeste

de África

65,4

Europa

475,7

Europa

447,1

Noruega

106,9

EE UU 57,9

Irak 44,9

Otros Europa

100,7

Arabia

Saudí 41,9

Norte

de África 31,8

Holanda 28,1

Argelia 21

Azerbaiján

13,4

*Importación de gas por gasoducto. Europa importa un 79,6% por tubo y un 20,4% es gas licuado por barco.

Otros 29,6

Irán 5,1

Libia 4,2

Origen del crudo consumido en la UE

Origen del gas consumido en la UE

Millones de toneladas.

Miles de millones de metros cúbicos.

Rusia

138,2

La mayor parte del petróleo y el gas que importa Europa proviene de Rusia o países bajo su influencia.

Rusia

197,7

Otras ex repúblicas

soviéticas

66

Oeste de África

65,4

Europa

475,7

Europa

447,1

Noruega

106,9

EE UU 57,9

Irak 44,9

Otros Europa

100,7

Arabia Saudí 41,9

Norte de África 31,8

Holanda 28,1

Argelia 21

Otros 29,6

*Importación de gas por gasoducto. Europa importa un 79,6% por tubo y un 20,4% es gas licuado por barco.

Azerbaiján 13,4

Irán 5,1

Libia 4,2

Encontrar sustituciones inmediatas para dejar de financiar al país agresor y compensar un corte total es imposible. La cruda realidad es que varios países cultivaron miopemente una relación tóxica con Rusia. Ahí está el caso alemán, que no solo siguió reforzando los nexos durante décadas, sino que descuidó preparar alternativas hasta el punto de que no tiene ni siquiera una planta regasificadora (España dispone de seis). Pero son muchas otras las naciones con alta dependencia, como Italia.

En esta tesitura, mientras otros países de Occidente han dado pasos decididos de alejamiento de la energía rusa gracias a una mezcla de reducida exposición y capacidad de producción interna, la UE afronta graves dificultades para avanzar. Los Veintisiete han adoptado un embargo sobre las importaciones de carbón ruso que entrará en vigor en agosto y ahora debaten con tensión cómo proceder en las áreas del petróleo y el gas, mucho más rentables para Rusia. Salvo sorpresa, el embargo progresivo al crudo ruso llegará en los próximos días.

En los dos meses transcurridos desde el inicio de la guerra, Rusia lleva ingresados 63.000 millones de euros en exportaciones de petróleo, gas y carbón, según las cifras del think tank ambientalista CREA. En gran medida, con países de la UE como destinatarios.

La sustitución del crudo ruso es más fácil porque es un mercado más global, porque la logística de transporte/recepción/tratamiento es menos compleja y porque hay productores con capacidad inutilizada. El gas, en cambio, es un caso más complejo: los gasoductos son esenciales y no se improvisan, y el transporte por barco sufre cuellos de botella, tanto por la capacidad limitada de las terminales de regasificación como por la debilidad de las interconexiones para distribuir el combustible entre algunos Estados miembros. Problemas, todos ellos, que no se podrán superar en el corto plazo.

“Hasta ahora, la respuesta de la UE a esta situación ha sido fragmentada, descoyuntada”, observa Simone Tagliapietra, experto en la materia del centro de estudios Bruegel. “Hemos visto a Italia ir a buscar nuevos suministros en Argelia y otros países africanos; a Alemania negociar fletes de gas natural licuado (GNL) con Qatar… Varios países, cada uno por su lado, buscando unidades de regasificación, y España y Portugal reclamando un tratamiento preferencial [en el mercado eléctrico]. Mayo debería ser el mes de un cierre de filas”.

Tagliapietra esboza dos grandes líneas de acción: compras comunes —no en el sentido de contratación por parte de Bruselas, pero sí de un respaldo de diplomacia activa a negociaciones de conjunto ante los productores— y una estrategia de almacenamiento de reservas coordinada. Por otra parte, sostiene, también será necesario impulsar una reducción del consumo: “Las elecciones francesas han pasado. Es el momento de aceptar que hay que reconducir la demanda. Bajar los precios con subsidios horizontales no es una opción. Hay que dejar que los precios estimulen una reducción de la demanda y concentrarse en apoyar a los sectores sociales que realmente lo necesitan”. Un punto, este último, en el que también incide el FMI: las ayudas, dice, deben centrarse en los más vulnerables.

A medio y largo plazo, la solución central pasa por un impulso poderoso a las renovables. La Comisión pretende dar alas a todo el abanico, con la eólica y la solar al frente. El acelerón también afectará al hidrógeno. Hay debate con respecto a la nuclear, que en su proposición de taxonomía la Comisión considera como una inversión verde. Alemania tiene previsto desconectar este año sus tres últimas centrales. El debate es acalorado, pero, cuestiones ideológicas al margen, la complejidad técnica de prolongar la vida de estas instalaciones —y mucho más, construir nuevas— reduce el margen de acción.

En definitiva, en el corto plazo no parece viable un incremento que compense completamente la pérdida de un bloqueo total, y por ello la UE contempla escenarios de desconexión de Rusia escalonados. Paolo Gentiloni, comisario europeo de Economía, ha declarado que la Comisión pondera un objetivo de reducción del conjunto de las importaciones de gas y petróleo de Rusia de dos tercios para finales de año para llegar a cero en 2027.

Se debaten distintos tipos de soluciones, que incluyen la aplicación de tarifas o topes de precios. En el caso del crudo, se considera que las tarifas podrían inducir a Rusia a bajar sus precios, limitando así sus ganancias sin causar una disrupción total en Europa. Rusia puede redirigir parte de las exportaciones a otros países, pero reorientar su totalidad es un desafío logístico descomunal. En el caso del gas, la UE tiene menos alternativas, pero Moscú no puede redirigir a terceros países lo que viaja hacia Occidente por gasoducto.

Mientras se estudian estas opciones, se buscan productores alternativos. “Hay pocos lugares donde se pueda sacar gas natural más rápido que en EE UU”, dice Luisa Palacios, de la Universidad de Columbia. “Aun así, a corto plazo no puede suplir todo lo que envía Rusia por gasoducto. Las matemáticas, simplemente, no dan: tener lista toda la infraestructura de importación, especialmente en el caso alemán, llevará de uno a dos años”. ¿Y después? “A medio plazo sí, pero tendrán que intervenir dos factores más: una menor demanda y, sobre todo, una aceleración de la transición energética”, añade. Tagliapietra subraya también la importancia de fijar contratos de largo plazo que incentiven inversiones por parte de productores.

En cualquier caso, EE UU por sí solo no será suficiente. Y esto expondrá a la UE a la difícil reformulación de relaciones con regímenes dictatoriales desde la posición de notoriamente necesitado cliente.

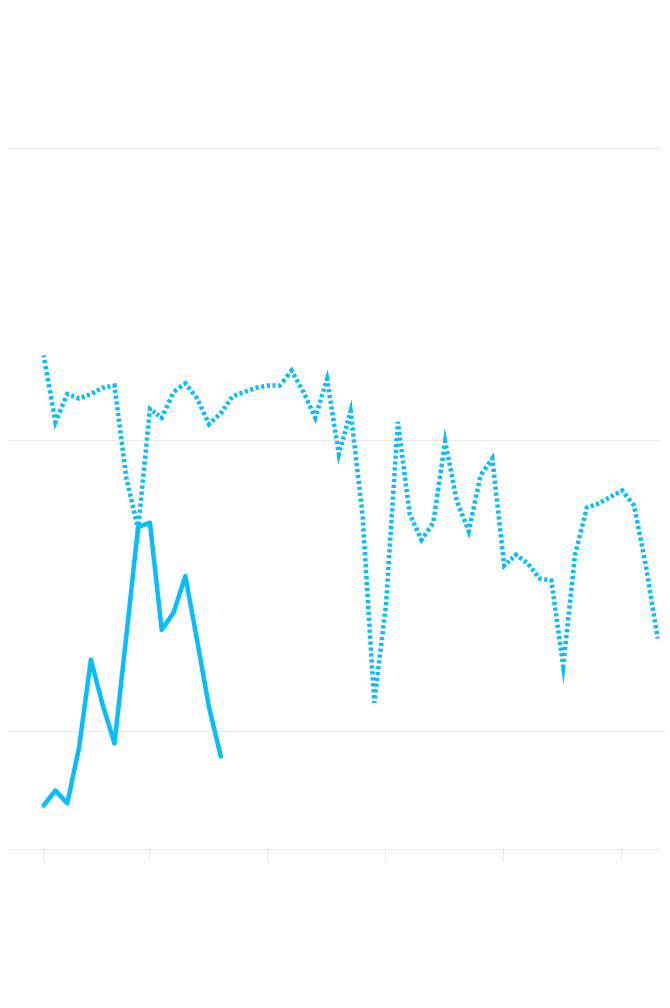

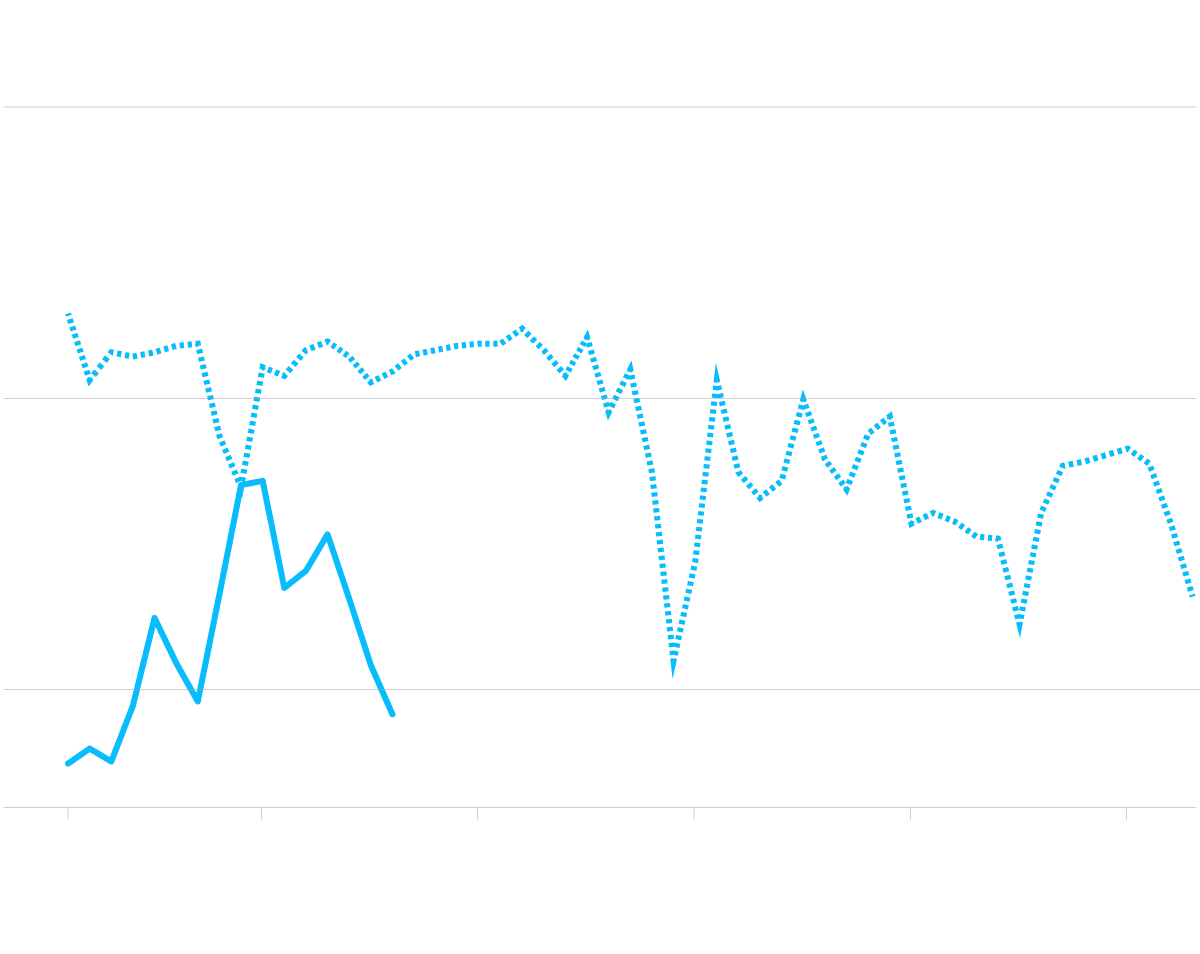

Importaciones de la Unión Europea

de gas ruso

4 millones de metros cúbicos

Año 2021

3

Año 2022

2

1,6

1

10

20

30

40

50

Semanas

Fuente: Bruegel.

Importaciones de la Unión Europea de gas ruso

4 millones de metros cúbicos

Año 2021

3

Año 2022

2

1,6

1

10

20

30

40

50

Semanas

Fuente: Bruegel.

EE UU: la sacudida agiganta su condición de potencia energética

Toda crisis tiene, por definición, perdedores y ganadores. Y Estados Unidos, aunque varios corchetes mediante, reúne varios elementos que invitan a pensar que quedará englobado en el segundo grupo. Como en Europa y en el resto del mundo, la inflación sube con fuerza por el encarecimiento energético —aunque en su caso influye mucho en el aumento de precios un calentamiento generalizado de la demanda por las titánicas políticas de estímulo públicas—. Pero, a diferencia de sus socios atlánticos, Washington cuenta con un potente as bajo la manga: unas vastísimas reservas de crudo y gas fácilmente explotables con una tecnología —la fracturación hidráulica, o fracking— tan criticable en lo ambiental como madura en lo industrial. Consciente de ello, la Administración de Joe Biden ha dado un giro drástico respecto a sus promesas de campaña, al anunciar nuevas licencias de extracción en terrenos públicos.

Tras casi un lustro de liderazgo mundial en la producción de crudo —uno de cada cinco barriles que se consumen a lo largo y ancho del globo salen de su subsuelo; bombea casi tanto como la suma de sus dos inmediatos perseguidores (Arabia Saudí y Rusia)—, el cambio de guion provocado por Moscú ha convertido a EE UU, también, en líder global de exportaciones de GNL por delante de Qatar y Australia. Estos días, el Atlántico es un océano copado por metaneros rumbo a Europa.

Exportaciones de gas y petróleo

En 2020. Gas (licuado y por gasoducto) y petróleo

(crudo y derivados del petróleo).

GAS

19,2%

10,8

10,3

59,7

Rusia

EE UU

Qatar

Resto del mundo

PETRÓLEO

12,4%

12,3

11,4

63,9

Rusia

Arabia

Saudí

EE UU

Resto del mundo

Exportaciones de gas y petróleo

En 2020. Gas (licuado y por gasoducto) y petróleo (crudo y derivados del petróleo).

19,2%

10,8%

10,3%

59,7%

GAS

Rusia

EE UU

Qatar

Resto del mundo

12,4%

12,3%

11,4%

63,9%

PETRÓLEO

Rusia

Arabia

Saudí

EE UU

Resto del mundo

Más allá de ser un potente chorro de dinero para un sector que llevaba años alicaído en el gigante norteamericano, el gas de esquisto y el petróleo fracking son, también, una carta fuerte en sus relaciones exteriores. “Es cierto que el rédito económico es importante. Pero, sobre todo, esta crisis pone de relevancia su hegemonía como potencia energética: le fortalece mucho ese papel”, aquilata Cárdenas. Esta vastísima capacidad de extracción de gas y crudo ha permitido a Washington, además, tomar la delantera al resto de aliados con un veto a los combustibles rusos. Es, junto con el Reino Unido, Australia y Canadá, el único que se lo ha podido permitir.

Asia: la gran baza rusa para dar salida a su producción

El colapso de las relaciones con Occidente obliga a Rusia a mirar a China e India, dos economías sedientas de energía. En el primer caso, el Kremlin anhela consolidar una alianza de amplio espectro. Una visita de Putin a la capital china en febrero, poco antes de la invasión, estrechó aún más los lazos y alumbró un contrato que ampliará el suministro de gas. En el segundo, Moscú espera aprovechar sus viejos vínculos por los que, entre otras cosas, gran parte del armamento indio es de producción soviética/rusa, y extenderlos al campo energético. Tanto Pekín como Nueva Delhi se abstuvieron en la votación de la resolución de la ONU contra la invasión rusa.

En India, el cambio es tangible. La repentina sequía de compradores en el mercado al contado está obligando a Rusia a aplicar una severa rebaja, cercana al 30%, en el precio del petróleo que vende. Y ese país —que pronto se convertirá en el más poblado del planeta— la está aprovechando, redoblando las compras.

Mucho más timorata está siendo China, segundo máximo importador de crudo ruso del mundo (1,6 millones de barriles al día tras la UE (2,4 millones), según las cifras de la Agencia Internacional de la Energía. Varios factores pueden estar jugando en esa prudencia. Por un lado, su economía ha perdido fuelle por los inquietantes rebrotes del coronavirus. Por otro, aunque el descuento ofrecido por Moscú es tentador, Xi Jinping también pondera los riesgos de importar más. Occidente, una conexión fundamental para su economía, puede acabar imponiendo sanciones secundarias a quienes compren de Rusia.

“Hay una clara recomposición del mercado, sí, pero es un proceso lento. A medida que deje de venderle a Europa, a Rusia le empezará a sobrar gas y, sobre todo, petróleo. Y tendrá que buscar nuevos mercados, sobre todo en Asia, con descuentos aún mayores”, apunta Cárdenas. “Pero quienes compren tendrán que tener precaución: dudo que puedan aprovecharse de ese crudo ruso más económico indefinidamente, sin que la UE y EE UU les sancionen”. En esas está Pekín.

“El redireccionamiento de los flujos ya es evidente en el caso del crudo, por la bajada de precios aplicada por Rusia”, constata Bassam Fattouh, director del Instituto de Estudios Energéticos de la Universidad de Oxford (Reino Unido). “Pero, más allá de las sanciones, hay múltiples factores que pueden frenar el proceso: desde la renuencia de muchos bancos y refinerías, incluso fuera de la UE, a cualquier transacción vinculada con Rusia hasta el alto coste del transporte por las mayores distancias a recorrer por los buques”.

Los técnicos de CREA, que constatan un “fuerte incremento” en el número de petroleros que zarpan de puertos rusos sin destino definido, con la esperanza de encontrar comprador sobre la marcha, añaden un elemento más a la ecuación de Fattouh: los tipos de crudo —y de carbón— que Rusia típicamente exporta a Europa no coinciden con los más demandados en otras geografías. “Hay pocas refinerías y centrales térmicas diseñadas para usarlos”, sentencian.

En el caso del gas, aunque el coloso asiático ya compra volúmenes respetables de Rusia, tanto por barco como por tubo, los lazos son pequeños en relación con lo que se espera para un futuro próximo: en 2025, con las nuevas conexiones planeadas, las previsiones apuntan a que el combustible canalizado por gasoducto triplicará los niveles de 2019. Por aquel entonces, China sí se convertiría en alternativa real a Europa a ojos del Kremlin: podría comprar tanto gas como el que hoy adquiere Alemania. Y, atención, casi la mitad de lo que importa la UE.

En perspectiva, el grado de conexión con China es un elemento decisivo para el futuro de Rusia, y una de las claves centrales del escenario geopolítico del siglo XXI. Gas y petróleo son parte importante de un cuadro mucho más amplio que definirá los equilibrios mundiales.

Oriente Próximo y África: la OPEP planta cara a Occidente

En el otoño de 1973, la Organización de Países Exportadores de Petróleo (OPEP) puso contra las cuerdas a EE UU con un embargo que desató la primera crisis petrolera de la historia. Casi cinco décadas después, y aunque en un grado incomparablemente menor, su acción —o, mejor dicho, su omisión— vuelve a poner en una situación comprometida a Occidente. Lejos de aunar fuerzas para tratar de atajar la crisis de precios, el cartel ha hecho caso omiso a las repetidas plegarias occidentales —y no solo: también Japón e India se han sumado a la moción— para que bombee más y relaje la tensión de precios.

El grupo, liderado de facto por Riad, ha rechazado todas las peticiones de cambio de su hoja de ruta, que pasa por aumentar gradualmente —muy gradualmente— la oferta. Y ha sofocado con mano de hierro cualquier atisbo de revuelta interna: el reciente amago de desmarque de Emiratos Árabes Unidos —el país que, junto con Arabia Saudí e Irak, cuenta con más capacidad ociosa— ha quedado en nada. Los exportadores, en fin, se mueven como pez en el agua en un entorno de precios altos como el actual y no necesitan exportar más para preservar su lucro.

“No hay ningún indicio de que la OPEP vaya a cambiar de rumbo respecto a su acuerdo de incrementar gradualmente su oferta. Más aún, ante el actual horizonte incierto: brotes de covid en China, un crecimiento económico más lento…”, dibuja Fattouh, de Oxford.

Estas circunstancias reflejan en modo especial el enfriamiento de las relaciones de Arabia Saudí con EE UU. La actual Administración demócrata ha sido dura en materia de derechos humanos y, además, persigue la reactivación del acuerdo nuclear con Irán, su gran adversario regional. El difícil encaje entre necesidad energética y política exterior vinculada a valores es un formidable reto. También para Europa.

El futuro de ese acuerdo nuclear con Irán es, precisamente, otra incógnita clave en el rompecabezas energético regional. El frenazo en las negociaciones, aparcadas desde principios de año, ha sido un jarro de agua fría para un país clave en el intento europeo de suplir el crudo que hoy compra en Rusia.

Otro factor esencial será el desempeño de Argelia, suministrador de gas muy importante para España, que exhibe ahora su disgusto por el acercamiento de Madrid a Rabat en la cuestión del Sáhara Occidental a través de represalias energéticas. Italia, otro gran cliente del país norteafricano, está a su vez intentando aumentar sus compras.

Y, como tendencia de fondo, de nuevo China. Con un papel creciente en la región, Pekín es un gran consumidor de energía que no plantea ni exigencias ni críticas en materia de derechos. El socio perfecto en esas latitudes.

Latinoamérica: entre la oportunidad y el daño colateral

Precios altos y un gran volumen de oferta por llenar, el que dejará Rusia en el mercado. La región con las mayores reservas probadas de petróleo del planeta —a mucha distancia de la segunda, Oriente Próximo— se ha dado de bruces con una oportunidad económica que nadie tenía en sus coordenadas. Una ocasión que, más allá de lo fósil, se extiende a un ramillete de minerales y metales clave para la eclosión de la eólica y fotovoltaica, como el cobre (atención a Chile y Perú), el litio (Bolivia, Perú, Argentina) o el zinc (México, Bolivia y, de nuevo, Perú).

En el caso del crudo, países como Brasil, Argentina, Colombia, Ecuador, México e incluso Venezuela —una potencia productora venida a menos, con una infraestructura petrolera anquilosada tras años de lacerante déficit inversor pero a la que la comunidad internacional mira ahora con otros ojos: solo hay que recordar la insólita reunión del Gobierno de Maduro con una delegación de Biden—, ven ahora una veta de negocio. Refrendada, además, por los altos precios: el brent navega por encima de los 100 dólares por barril y, aunque en 2023 debería dejar atrás esa cota —a tenor de las últimas proyecciones del Banco Mundial—, pasarán años hasta que regrese a los niveles de 2019 y 2020.

No es, sin embargo, oro todo lo que reluce. El margen de maniobra para aumentar la producción a muy corto plazo es pequeño: mucho menor, por ejemplo, al de EE UU, donde los bombeos saltan como un resorte ante cualquier subida en la cotización. Y está, además, el problema del gas, del que la región es importadora neta.

“América Latina vende mucho petróleo, pero compra mucho gas. Y va a tener que pagar mucho más por esas importaciones”, avisa Palacios, de Columbia. Una afirmación que refrenda con datos: antes de que Rusia pusiese el mundo energético patas arriba, casi la mitad de las exportaciones estadounidenses de GNL iban dirigidas a la región. Ahora, en cambio, le ha salido un competidor de envergadura: Europa. “Será un daño colateral importante, a tener en cuenta. Los países latinoamericanos entraron fuerte al petróleo, pero no al gas. Todo, a pesar de tener grandes reservas. Fue un error del pasado del que nos estamos dando cuenta ahora”.

Combustibles fósiles; energías renovables; polarización geopolítica y rediseño de cadenas de suministro menos globalizadas; inflación; justicia social. La agresión de Putin a Ucrania es un brutal acelerador del viaje hacia el nuevo mundo.

Sigue toda la información internacional en Facebook y Twitter, o en nuestra newsletter semanal.

Archivado En

- Ofensiva de Rusia en Ucrania

- Ucrania

- Rusia

- Guerra

- Conflictos

- Vladimir Putin

- Donbás

- OTAN

- Ataques militares

- Conflictos armados

- Conflictos internacionales

- Vladimir Putin

- Unión Europea

- Estados Unidos

- Australia

- Canadá

- Paolo Gentiloni

- Janet Yellen

- Energía

- Petróleo

- Brent

- West Texas

- Gas natural

- Gas

- Carbón

- Energías renovables

- Justicia social

- Inflación