Airbus brilla en el momento más crítico de Boeing

El fabricante aeronáutico europeo superará este año en entregas a su rival estadounidense y sus acciones escalan un 60% en Bolsa desde enero

El silencio en la planta de Boeing en Renton (Washington, EE UU), de donde no saldrá ni un avión 737 MAX hasta nueva orden, contrasta estos días con el trabajo a toda máquina en las instalaciones de Airbus en Hamburgo (Alemania), que no dan abasto en la producción de la familia 320, su reemplazo natural. En un sector como el aeronáutico, en el que ambas empresas se reparten el mercado global casi en régimen de duopolio, los problemas de una firma son música para los oídos de su competidora. En el año más complicado de la historia del fabricante estadounidense —que ha visto como su modelo estrella para el corto y medio radio caía en desgracia tras dos accidentes saldados con más de 300 muertos—, las acciones de su rival europeo se han disparado más de un 60% en Bolsa, aupándola hasta zona de máximos históricos. Las tornas también se han dado la vuelta en las cifras de entregas: en 2019 Airbus fabricará más aviones que Boeing por primera vez desde 2011. A diferencia de entonces, sin embargo, la distancia entre ambos será abismal.

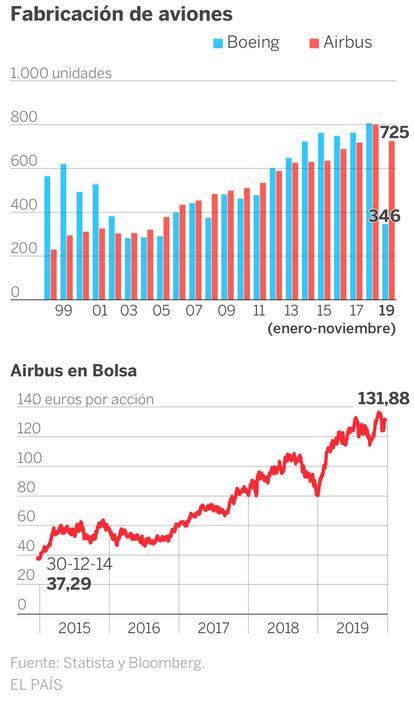

La empresa paneuropea insiste en que la crisis del MAX “no beneficia a nadie”. Pero Boeing y Airbus, Airbus y Boeing, son hoy más que nunca vasos comunicantes. En la primera mitad del año, el fabricante europeo vio cómo sus beneficios más que se duplicaban, pasando de 496 a 1.197 millones de euros, con los pedidos picando claramente al alza. Hasta noviembre, las entregas de Airbus multiplicaron por más de dos las de Boeing (725 contra 346) en un mercado históricamente muy competido. Una brecha que es aún mayor en las órdenes de compra recibidas de aerolíneas y compañías de alquiler de flota: 940 frente a 240, en buena medida por el tirón de la demanda asiática. La propia dirección del consorcio europeo espera que supere el millar a final de mes, una quinta parte más que hace un año.

“Sin el 737, Boeing es como una Coca-Cola sin soda, un McDonald’s que no sirve bigmacs o un concesionario Toyota sin corollas”, ejemplificaba gráficamente esta semana un análisis de la agencia financiera Bloomberg. No le falta razón: además de su gama más icónica, la del 737 es, de largo, la mayor contribuyente a la cuenta de resultados de la firma estadounidense y acumula el 70% del total de entregas de su división comercial. No es de extrañar, por tanto, que la reciente suspensión de la producción del MAX haya sido la puntilla para Boeing: aunque es un alivio en términos de costes —quemaba efectivo a razón de 2.000 millones de dólares al mes desde el inicio de la crisis—, dejar de fabricar 42 aviones cada mes supone también la constatación de un gran fracaso.

Fabricación de aviones

Boeing

Airbus

1.000 unidades

800

725

600

400

346

346

200

0

99

01

03

05

07

09

11

13

15

17

19

(enero-noviembre)

Airbus en Bolsa

131,88

140 euros por acción

120

100

80

60

40

20

0

30-12-14

37,29

2015

2016

2017

2018

2019

Fuente: Statista y Bloomberg.

EL PAÍS

Fabricación de aviones

Boeing

Airbus

1.000 unidades

800

725

600

400

346

346

200

0

99

01

03

05

07

09

11

13

15

17

19

(enero-noviembre)

Airbus en Bolsa

131,88

140 euros por acción

120

100

80

60

40

20

0

30-12-14

37,29

2015

2016

2017

2018

2019

Fuente: Statista y Bloomberg.

EL PAÍS

Fabricación de aviones

Boeing

Airbus

1.000 unidades

800

725

600

400

346

346

200

0

99

01

03

05

07

09

11

13

15

17

19

(enero-noviembre)

Airbus en Bolsa

131,88

140 euros por acción

120

100

80

60

40

20

0

30-12-14

37,29

2015

2016

2017

2018

2019

Fuente: Statista y Bloomberg.

EL PAÍS

Los problemas de la estadounidense contrastan con los días de vino y rosas que se viven en el cuartel general de Leiden (Países Bajos). No obstante, algunos factores limitan la capacidad de aprovechamiento de la oportunidad. En primer lugar, le es imposible atender toda la demanda adicional —en algunos casos, como el del 321 NEO, mucho mayor de la esperada— y en una industria como la aeronáutica, asumir más producción de la que se es capaz de entregar a tiempo siempre es sinónimo de problemas. Además, los problemas de Boeing pueden dañarla en su calidad de proveedora de algunas piezas del 737 MAX, junto con la francesa Safran y General Electric.

Con un camino inmaculado en Bolsa en 2019, los inversores han pasado casi por alto el varapalo de la Organización Mundial del Comercio (OMC) a la UE y a la propia Airbus por ayudas de Estado en una batalla que dura ya casi dos décadas. Las correcciones bursátiles achacables a este factor en la cotización han quedado atrás por la buena marcha de su negocio: hasta finales de noviembre sumaba 940 pedidos —concentrados, sobre todo, en la familia A320, que compensa el aterrizaje suave del mastodóntico A380, la aeronave comercial más grande del mundo, que dejará de producirse en 2021—, frente a los 439 del mismo periodo del año anterior. “En un contexto macroeconómico difícil y un año desafiante para muchas aerolíneas mundiales, esta cifra supone una entrada de órdenes muy fuerte, mucho más de lo que la mayoría de los inversores esperaba al comienzo del año”, apuntan los analistas de JP Morgan en un informe para clientes.

La familia A320 como gran estrella

Buena parte de este reciente éxito de demanda tiene que ver con el buen momento que atraviesan el 320 NEO y el 321 NEO —los modelos de Airbus más comparables al 737 MAX—, y el A321 XLR, de pasillo único pero capaz de cubrir muchos trayectos transatlánticos y llamado a suceder a uno de los Boeing con más solera (el 757), y por el que varias de las mayores aerolíneas estadounidenses —como United, que ha encargado medio centenar de unidades en un pedido que supera los 7.000 millones de dólares— ya han mostrado su predilección. Según los datos de Bank of America Merrill Lynch, Airbus ya abarca casi seis de cada 10 entregas de aviones de fuselaje estrecho. Una cifra que no ha dejado de crecer en los últimos meses y que, a tenor del aumento global del tráfico aéreo —a un ritmo al 3% en los próximos años—, no parece que vaya a aflojar en el corto y medio plazo.

Con todo, Airbus, como señala el analista de Citi Charles Armitage, ya tiene comprometida toda su producción de la familia 320 de aquí a 2025. “No tiene slots adicionales hasta entonces”, apunta por correo electrónico, al tiempo que recuerda que las dudas de seguridad “pueden dañar” no solo a una firma (Boeing) sino “a la industria en su conjunto”. Factores ambos que limitan la capacidad de la europea para sacar mucha más tajada de la crisis de su competidor más directo.

Aun así, con la brasileña Embraer centrada en su alianza con Boeing y los fabricantes chinos todavía no preparados para competir de igual a igual con los dos gigantes, si las aerolíneas están dispuestas a incurrir en costes de cambio de fabricante (entrenamiento de tripulaciones y diferencias en el mantenimiento, entre otros), la única alternativa posible es cambiar a Airbus. Tras la decisión del lunes de detener la producción en Renton, que pone aún más en cuarentena el calendario de regreso del 737 MAX a los cielos, los incentivos son mayores que nunca.

Tu suscripción se está usando en otro dispositivo

¿Quieres añadir otro usuario a tu suscripción?

Si continúas leyendo en este dispositivo, no se podrá leer en el otro.

FlechaTu suscripción se está usando en otro dispositivo y solo puedes acceder a EL PAÍS desde un dispositivo a la vez.

Si quieres compartir tu cuenta, cambia tu suscripción a la modalidad Premium, así podrás añadir otro usuario. Cada uno accederá con su propia cuenta de email, lo que os permitirá personalizar vuestra experiencia en EL PAÍS.

¿Tienes una suscripción de empresa? Accede aquí para contratar más cuentas.

En el caso de no saber quién está usando tu cuenta, te recomendamos cambiar tu contraseña aquí.

Si decides continuar compartiendo tu cuenta, este mensaje se mostrará en tu dispositivo y en el de la otra persona que está usando tu cuenta de forma indefinida, afectando a tu experiencia de lectura. Puedes consultar aquí los términos y condiciones de la suscripción digital.