La complicada herencia de Francisco González tras su larga etapa en el BBVA

El presidente de la entidad pasa el testigo a Carlos Torres y a Onur Genç en un momento convulso en la Bolsa y con el reto de rentabilizar la potente apuesta tecnológica

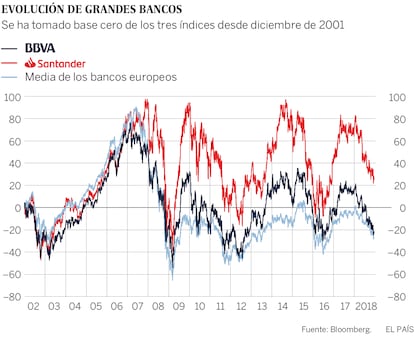

Tras 19 años al frente del BBVA, es probable que Francisco González Rodríguez (Chantada, Lugo, 74 años) nunca hubiera imaginado que iba a dejar la entidad en un momento tan convulso para el sector y tan duro para sus accionistas como el actual. El banco, que ha logrado sobrevivir a la crisis y se mantiene entre las grandes entidades mundiales, ha bajado en Bolsa más de un 30% este año, algo que tendrá muy presente González, que fue agente de cambio y Bolsa y tiene 4,5 millones de acciones de la entidad.

El banquero más veterano —con un cargo ejecutivo— dejó este viernes definitivamente las riendas del banco. No esperó a 2019, tras la junta de accionistas, como él mismo había sugerido. González fue nombrado copresidente del BBVA, junto con Emilio Ybarra, hace 19 años, en octubre de 1999, tras la fusión del BBV y Argentaria. Dos años después, en diciembre de 2001, tras el escándalo de las cuentas secretas de Jersey, se quedó de presidente único.

Hace semanas, comentó que no se ha ido antes porque no tenía el sucesor adecuado. Ahora sí lo tiene: es Carlos Torres (Salamanca, de 52 años), que lleva 10 años en el banco y tres como consejero delegado. Torres —que compartirá el poder con el nuevo consejero delegado, el turco Onur Genç— no es un banquero típico, sino más bien un ingeniero de muy alta cualificación, antiguo director financiero de Endesa y consultor en McKinsey.

El banco que heredará Torres vale unos 31.000 millones en Bolsa, la mitad que su eterno competidor, el Santander. Cuando González se convirtió en presidente único del banco en 2001, el BBVA era 642 millones más valioso que su rival, pese a ser más pequeño. Pero desde entonces la entidad ha perdido unos 13.000 millones de valor en Bolsa, con un descenso del 66% en la cotización y una rentabilidad total para el accionista del -26%, incluidos los dividendos repartidos; los accionistas del sector financiero europeo han perdido un 31%. Los del Santander, pese a que su acción ha caído un 56%, han ganado en total un 26%, incluyendo dividendos.

En este periodo, el BBVA, con sede en Bilbao, ha vivido la mayor etapa de bonanza económica y la crisis más devastadora de España y de los mercados donde trabaja: México, América del Sur, Estados Unidos y Turquía. Ahora, el BBVA de Torres deberá navegar en un ambiente de hiperregulación, en la que los supervisores han triplicado las exigencias de capital, con la consiguiente caída de rentabilidad, en un sector que sufre la pérdida de reputación social y en pleno proceso de transformación digital en el que el BBVA ha logrado importantes hitos, pero los inversores todavía no lo valoran.

Fuentes del mercado dicen que “en el haber de González, que no es poco, ha sobrevivido a la crisis y la ha aprovechado para ganar cuota de mercado en España comprando cajas quebradas”. También recuerdan que “ha ajustado plantillas sin conflictividad laboral”.

Una cúpula muy cambiante

Sin embargo, entre la larga lista de exdirectivos, algunos reprochan tanto movimiento en la cúpula. “El BBVA ha sufrido la mayor pérdida de talento del sector: ha relevado a dos consejeros delegados, José Ignacio Goirigolzarri, actual presidente de Bankia, y a Ángel Cano; además, otros dos exBBVA, Jaime Guardiola y José Sevilla, son consejeros delegados del Sabadell y Bankia. En paralelo, se han ido dos cúpulas directivas”, apunta Carmelo Tajadura, ex director general adjunto del BBVA hasta 2007. Estas salidas han supuesto indemnizaciones de, al menos, 140 millones.

Los exejecutivos y fuentes sindicales coinciden en recordar que pese a la mala evolución bursátil bajo su mandato, González recibirá una pensión de 79,7 millones el 1 de enero. “Esta retribución no ha estado relacionada ni a la rentabilidad del banco ni con la evolución del valor, como estipulan las normas de buen gobierno corporativo”, dicen los que ya no están en el banco y piden el anonimato.

Por el contrario, desde algunas empresas financieras recuerdan que González no ha tenido la oposición de los grandes inversores, ni en su reelección de mandato ni por su pensión (Blackrock tiene casi el 6% del capital).

La digitalización, la máxima prioridad

La digitalización ha sido el pilar de la estrategia de González, que empezó como programador en IBM en 1964, y ha logrado reconocimientos internacionales del máximo nivel. Sin embargo, en los primeros años invirtió mucho dinero en sistemas que quedaron obsoletos, como él ha admitido.

En unas jornadas del IESE, Álvaro Serrano, director general de Morgan Stanley, comentó que el BBVA “es un banco puntero en el mundo en transformación digital, pero los inversores se cuestionan cuánto más deberá invertir para defenderse de las bigtech, Amazon, Google, Facebook, y las dudas sobre México y Turquía pesan mucho”. José María Abad, director ejecutivo de Goldman Sachs, añadió en las mismas jornadas que el mercado “está pendiente del desarrollo digital del BBVA, pero no lo valora; quizá debería dar más información” sobre lo invertido y lo que obtiene, añadió. Ambos ejecutivos recordaron que el nivel de capital del BBVA es inferior al de otros competidores.

Sus críticos, entre los que está la asociación de exempleados del BBVA, Uniter, que se ha llevado reprimendas de González, creen que ha descompensado la inversión en tecnología, “anunciando una transformación que todavía no se percibe como diferenciadora frente a los competidores”. De hecho, CaixaBank afirma que es líder en penetración de clientes digitales en España.

También hay algunas dudas en sus inversiones en China, EE UU y, sobre todo, Turquía. “Es un país al borde de una recesión que puede ser peor que la de España en 2008”, según Ignacio de la Torre, economista jefe de Arcano. El banco vive aún de la fuerza de México y América del Sur, que generan más de la mitad del beneficio, y que se compraron antes de la presidencia única de González.

Fernando de la Mora, máximo responsable en España de la consultora Álvarez & Marsal, dice que el banquero “apostó por el crecimiento exponencial del grupo; es un visionario que anticipó el proceso de transformación digital, ha atraído talento y ha cambiado la cultura corporativa”, señalan desde esta firma que ha trabajado con el BBVA.

En una entrevista realizada por el banco, González dice que la transformación tecnológica ha sido el eje constante en su vida. “Siempre he mirado hacia adelante. Me ha interesado más el futuro que el presente”. Eso es lo que le reprochan sus accionistas, aunque él cree que pronto se recogerán los frutos, cuando el BBVA sea “el Amazon financiero”.

El mandato dos veces prolongado

FG (como es conocido en el mundo financiero) llega a 2018 tras cambiar dos veces los estatutos del BBVA para prolongar su mandato. El 20 de diciembre de 2007, con 63 años, alargó el límite de la presidencia hasta los 70, frente a los 65 estipulados. Entonces, el mundo financiero se asomaba al abismo, pero todavía no había llegado la gran debacle. El BBVA cotizaba a 17 euros.

El 23 de diciembre de 2011, volvió a modificar el límite de edad hasta los 75. La tormenta ya se había desatado, pero aún quedaba lo peor para España, con el rescate bancario de 2012. El BBVA cotizaba a siete euros. Pudo haberse marchado, pero dijo no hacerlo por no tener al equipo ni al sucesor adecuado. Ahora ha llegado el momento del cambio.

Tu suscripción se está usando en otro dispositivo

¿Quieres añadir otro usuario a tu suscripción?

Si continúas leyendo en este dispositivo, no se podrá leer en el otro.

FlechaTu suscripción se está usando en otro dispositivo y solo puedes acceder a EL PAÍS desde un dispositivo a la vez.

Si quieres compartir tu cuenta, cambia tu suscripción a la modalidad Premium, así podrás añadir otro usuario. Cada uno accederá con su propia cuenta de email, lo que os permitirá personalizar vuestra experiencia en EL PAÍS.

¿Tienes una suscripción de empresa? Accede aquí para contratar más cuentas.

En el caso de no saber quién está usando tu cuenta, te recomendamos cambiar tu contraseña aquí.

Si decides continuar compartiendo tu cuenta, este mensaje se mostrará en tu dispositivo y en el de la otra persona que está usando tu cuenta de forma indefinida, afectando a tu experiencia de lectura. Puedes consultar aquí los términos y condiciones de la suscripción digital.