América Latina corteja al turismo

La región busca expandir un sector muy vulnerable a la inestabilidad económica y la falta de seguridad

En 1943, Walt Disney estrenaba ¡Saludos, Amigos!, una película impulsada por el Gobierno de Franklin Delano Roosevelt para mejorar las relaciones entre Estados Unidos y América Latina. Aunque, ya entonces, el retrato que hacía estaba lleno de tópicos y malentendidos, sirvió para atraer por primera vez a espectadores de todo el mundo a los atractivos turísticos de un continente que, hasta entonces, estaba solo reservado a los viajeros empedernidos. Tres cuartos de siglo después, y salvo excepciones, la industria turística latinoamericana reconoce su posición de desventaja en un mercado tan competitivo. Y en una situación económica complicada, con un crecimiento del PIB que no termina de acelerar —la previsión para este año para la región es un parco 1,8%, según el FMI—la región ha puesto sus ojos en el turismo como un instrumento para fortalecerse. "Es una nueva oportunidad para América Latina", considera el ministro brasileño de Turismo, Vinicius Lummertz. "Es un carro más al que nos podemos subir, como fueron en su día la caña de azúcar, el oro, el café, el petróleo o la soja".

En 2016, toda América Latina y el Caribe recibieron por primera vez más de 100 millones de visitantes internacionales, una cifra impulsada por el crecimiento de Cuba, que gracias al levantamiento parcial de las sanciones de EE UU recibió un 16% más de pasajeros, según los datos de Amadeus Analytics. Aunque es prácticamente el doble que en 2000, su parte del mercado turístico global sigue siendo la misma: alrededor de un 8%. En ese tiempo, Asia Oriental y el Pacífico pasaron de un 9,3% a casi un 13% del total. "Cuando se considera la riqueza cultural de América Latina y ese don de la hospitalidad que tenemos, desde luego hay un gran potencial que no se aprovecha", considera Gloria Guevara, consejera delegada de la patronal turística WTTC.

Esta última organización estima que la inversión en el sector turístico de la región ascenderá este año a alrededor de 67.000 millones de dólares (equivalente a en torno de un 6,2% del PIB), con México llevándose un 18% de esa cifra. Para 2028, esa cifra superará los 100.000 millones de dólares, un crecimiento de en torno a un 4,6% anual.

Estas cifras dependen de que se cumplan las previsiones y aunque la economía del continente está mostrando visos de mejorar, aún hay motivos para la preocupación. Dos conturbadas campañas electorales —la mexicana, que está a punto de acabar, y la brasileña, que aún se va a extender hasta octubre— han puesto muchos proyectos en pausa. Mientras, en Argentina, el desplome del peso (que ha llegado a perder hasta un 50% de su valor frente al dólar desde principios de año) y la posterior petición de rescate al FMI han roto con una tendencia que asomaba positiva. "Durante los primeros meses del año, la estabilización monetaria en Argentina hizo despertar de vuelta las ganas de salir. Pero la retomada de la inflación ha empeorado la tendencia", señala Olivier Jager, de ForwardKeys.

Pero el nuboso contexto económico tiene un lado soleado: la creciente fortaleza del dólar estadounidense (al calor de la subida de tipos de interés en el país norteamericano) y su subsiguiente impacto en las divisas latinoamericanas hace que el continente se ha vuelto más atractivo para los turistas internacionales. Otro beneficiado es Canadá: con una política de visados más atractiva (siguiendo la senda contraria a su vecino del sur), y, sobre todo, una moneda más débil que el dólar estadounidense, el turismo procedente de América del Sur creció un 19% el pasado año (y un 47% desde México), contribuyendo a que el país batiera su récord global de visitantes en 2017.

Mapa heterodoxo

Pero no todos los países de la región son igualmente beneficiados. Es difícil establecer un patrón común para todos los países del continente: para empezar, hablamos de un mapa turístico muy heterodoxo, y no solo en los términos absolutos que representan los 35 millones de visitantes al año de México (uno de cada tres en la región) comparados con los 969.000 de Bolivia. Sólo México está entre los 25 países con el sector turístico más competitivo, según el Foro Económico Mundial (WEF, en sus siglas en inglés); cuatro países más (Brasil, Costa Rica, Panamá y Argentina) están en el top 50.

El principal reto del sector en la región es la criminalidad, un problema que le cuesta a la economía de la región el equivalente a un 3,5% del PIB, según un estudio del Banco Interamericano de Desarrollo. El mismo estudio apunta que "el impacto es mayor en los países que dependen del turismo". "Los viajeros, sobre todo los de Asia, son muy sensibles a los problemas de seguridad", explica Jorge Schoenenberger, socio de viajes y turismo de Deloitte España. "Si estos no están resueltos, ese motor de crecimiento no puede aprovecharse".

El problema es que la solución a la violencia, sobre todo en casos tan enquistados como los que viven algunos países del continente, va más allá de lo que las autoridades turísticas y las empresas puedan hacer. "Estamos trabajando mano a mano con los Gobiernos, pero ese es un trabajo que deben hacer ellos", señala sucintamente Guevara. Es un círculo vicioso: en muchos casos, para determinados sectores de la población el turismo es la única fuente de ingresos regular ajena a la violencia.

La importancia del turismo para los gobiernos reside en su capacidad de crear empleo. Según datos de WTTC, son 10,6 millones de empleos en 2018, que serán 13,2 millones dentro de diez años. Pero más que el potencial cuantitativo, afirman los expertos, se trata sobre todo del potencial cualitativo. "La ventaja de nuestro sector, algo que no he visto en ninguna otra parte, es que permite la movilidad", indica Guevara. "Uno empieza como recepcionista y puede llegar a gerente general".

Tecnología

Y lo que es más importante: con una economía orientándose al sector servicios, el turismo genera los puestos de trabajo que conviene crear. "En la pasada reunión de ministros de Turismo, llegamos a la conclusión de que debemos crear trabajo con tecnología. El turismo está generando uno de cada cinco nuevos empleos en el mundo, y muchos de ellos son tecnológicos", apunta Lummertz, que pone como ejemplo la creación de las agencias de viaje online, la puesta en marcha de visados electrónicos y pasaportes biométricos. "Los avances de la tecnología hacen que el futuro del turismo en la región esté lleno de posibilidades", confirma Pablo Chalén, director comercial de Amadeus para América Latina, "y la buena noticia es que aún queda mucho por desarrollar".

Debido al fuerte peso del turismo interno, la industria se haya desarrollado de forma muy endógena y poco competitiva, tanto a través de mercados aéreos cerrados como de industrias hoteleras. "No hay campeones nacionales", apunta Schoenenberger. "Cuando tienes un país continental como el nuestro hay que tratar las cifras de forma distinta", considera Lummertz. "Solo la ciudad de Gramado, en Río Grande do Sul, tuvo seis millones de visitantes, la mayoría de ellos brasileños".

Por otro lado, está la falta de infraestructuras de transporte, empezando por los dos cuellos de botella de las infraestructuras aeroportuarias y los sistemas de navegación aérea. Los Gobiernos de la región están haciendo esfuerzos, incluyendo capital internacional y privado. Grandes operadores como la alemana Fraport, la singapurense Changi Group y la española Aena están entrando en los procesos de privatización que, a cuentagotas, se están abriendo en la región.

A pesar de los progresos, la tarea sigue siendo ingente. Los aeropuertos del sur de Brasil (incluyendo algunos de los más importantes del país, como el Santos Dumont de Río de Janeiro) tienen crónicos problemas para permanecer abiertos en malas condiciones meteorológicas. Buenos Aires ha tenido que abrir al tráfico civil una base aérea a 25 kilómetros del centro de la ciudad para acoger el creciente tráfico de aerolíneas de bajo coste que no caben en los otros dos aeropuertos de la capital.

Y hay mucha prisa. Entre 2008 y 2016, el número de pasajeros transportados en la región se multiplicó por dos, hasta los 266 millones de pasajeros. La aparición de aerolíneas de bajo coste (como la brasileña Gol y la argentina FlyBondi) y la entrada de grandes actores regionales como la chilena LAN (que compró la brasileña TAM para crear la mayor aerolínea de la región) y la colombiana Avianca (que adquirió la costarricense TACA) han revolucionado el negocio. "Es un mercado que todavía no ha llegado a la madurez", comenta Marco Sansavini, director comercial de Iberia. "Y estamos notando un aumento de la sofisticación de la demanda como en mercados más desarrollados como el estadounidense o el europeo".

Y la falta de infraestructuras ha hecho que la reducción de tarifas esté aún lejos de lo que se ha logrado en otras regiones emergentes como el sudeste asiático. "La conectividad dentro de la región es escasa y complicada", considera Guevara. "Hace 25 años un vuelo entre Londres y Milán podía costar 10 veces más que ahora. Y aunque han entrado aerolíneas de bajo coste, todavía no se ha llegado a ese punto". "Para 2036, esperamos más de 750 millones de viajes en toda la región. Sin una acción concertada hoy, nos dirigimos hacia una crisis", afirmó el presidente de la patronal de las aerolíneas IATA, Alexandre de Juniac, en una conferencia en Santiago de Chile.

La solución a esa situación está viniendo de fuera. "Hemos visto un potencial muy fuerte en el mercado de la vertiente del Pacífico", señalan desde Iberia. Tras el frenazo durante la Gran Recesión, la aerolínea española ha empezado a reforzar sus mercados latinoamericanos, al amparo de su matriz IAG, que también ha impulsado una marca de vuelos de largo radio y bajo coste, Level. No está sola: la noruega Norwegian Air Service también ha iniciado servicios de largo radio entre Europa y Sudamérica, y conforme la última generación de aviones de largo radio y bajo consumo entre en servicio (encabezados por el Airbus A330neo, que será estrenado por la portuguesa TAP) cabe esperar que más actores entren en el mercado.

Un problema adicional son las trabas burocráticas y políticas que dificultan los negocios. Un ejemplo sucedió el año pasado, en Brasil, cuando se desató una guerra abierta entre las aerolíneas, las autoridades de aviación civil y la Justicia por el fin de la obligación de las compañías de facturar al menos una pieza de equipaje sin cargo adicional. "Toda discusión sobre la evolución del sector aéreo en América Latina acaba centrándose en los aparentemente insuperables obstáculos del invel de imposición y una general falta de apoyo de la industria por parte de los Gobiernos regionales", señalan desde la firma de análisis CAPA. "Por cada paso adelante que las aerolíneas dan para cambiar la visión de los Gobiernos latinoamericanos sobre la aviación, estos dan dos pasos atrás. Generalmente, optan por actuar a corto plazo, exprimiendo el dinero de las aerolíneas para proyectos que no les aportan ningún beneficio, ni a ellas ni a la aviación en general". La propia IATA señala que "si se aprovechan todas las oportunidades para que el mercado pueda crecer sin trabas" hasta 2032 se obtendría un 15% adicional en el crecimiento del PIB y se añadirían 900.000 puestos de trabajo adicionales.

El papeleo no solo ahoga al mercado aéreo. En el Índice de Competitividad Turística del WEF, que mide sus parámetros en una escala de uno a siete, solo un país de la región, Chile, supera el cinco en el parámetro "facilidad para hacer negocios", mientras que cinco (Nicaragua, Brasil, Argentina, Bolivia y Venezuela) no superan el 3,5 que mide el suspenso. Autoridades que se solapan, una política fiscal confusa y un exceso de restricciones al crecimiento están entre las principales quejas del sector.

Pero una liberalización sin mesura tampoco es deseable. "Es fundamental prestar atención a la gestión del turismo", señala un reciente informe de la Organización Mundial del Turismo y de la Organización de Estados Americanos. "Mientras que los países pugnan por maximizar el impacto positivo del sector, esto debe contraponerse a la necesidad de mitigar los riesgos actuales y potenciales, entre los que están la saturación turística y los efectos del cambio climático".

El clima es un desafío serio, especialmente para el turismo de sol y playa en el Caribe. El año pasado, el huracán María devastó la isla de Puerto Rico causando un número de muertos que oscila entre los 64 oficiales y los 4.600 de un estudio, así como 94.000 millones de dólares en pérdidas económicas.

Agotamiento del modelo

Respecto a la saturación turística, el agotamiento del modelo de sol y playa, un cambio de perspectivas entre las generaciones más jóvenes y el envejecimiento de la población —el sector de viajeros mayores de 50 años es el que más crece, según un estudio de Euromonitor— está llevando a la industria a buscar nuevas alternativas. Entre otros, el turismo gastronómico (la presencia de tres restaurantes, más que ningún otro país de la región, en la lista de los 50 mejores del mundo de la revista Restaurant ha servido para atraer el interés internacional en Perú) y experiencias más auténticas, como alojarse en barrios de chabolas o conocer de primera mano culturas indígenas.

En los años ochenta del siglo pasado, Costa Rica decidió apostar por el turismo medioambiental para diferenciarse de otros destinos de la región. "El turismo se ha convertido en un pivote fundamental de nuestro proyecto de país, porque más del 90% del dinero se queda en el país", señaló la expresidenta Laura Chinchilla en la reciente cumbre del WTTC en Buenos Aires (a la que EL PAÍS acudió invitado por la organización). "Si hay una industria que ha contribuido a nuestro progreso, es esa".

Pues incluso ese modelo de éxito requiere cambios. "Creo que en los últimos diez años, Costa Rica se ha convertido en un destino turístico para familias, con tres generaciones que viajan juntas", pone como ejemplo el empresario hotelero Hans Pfister, del grupo costarricense Cayuga. "Otro cambio es que, hoy en día, el viajero es más exigente y de lujo. Ya no acepta cabañas sin aire acondicionado".

Acelerar la reinvención y hacerla constante es una de las prioridades del sector. "Necesitamos exponernos más a la competición externa, porque tenemos mucha vocación turística y mucho potencial a desarrollar", indica Lummertz. "Nuestro objetivo es internacionalizar la cadena de valor del turismo y, con ello, ayudar a nuestra economía".

Un sector hotelero a la caza de inversores

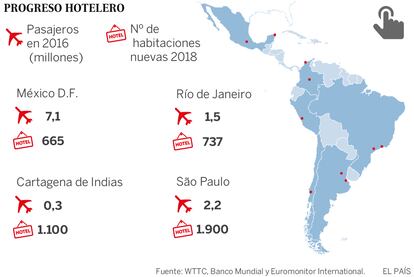

Durante décadas, y a excepción de las grandes capitales y algunos destinos turísticos de sol y playa, el sector hotelero latinoamericano ha pecado de falta de desarrollo. El ciclo económico expansivo de finales de la pasada década y principios de ésta cambiaron la situación, con tasas de crecimiento por encima del 4% al año. Con el frenazo de la economía en 2015 y la recesión de 2016, se ha producido un exceso de oferta nueva que el mercado está aún terminando de absorber. "La demanda está creciendo más rápido que la oferta por primera vez en seis años", apunta Patricia Boo, directora regional de STR para América del Sur y Central.

Parte de responsabilidad la tienen los Juegos Olímpicos de verano de 2016 en Río de Janeiro, que provocaron un exceso de oferta en la excapital brasileña y alteraron las cifras de ingreso por habitación disponible (RevPAR, en su acrónimo inglés), la principal estadística del rendimiento hotelero. "En 2017, el RevPAR promedio aumentó en algunas ciudades, como Cartagena de Indias, Santiago de Chile o Mendoza, pero por norma general, disminuyó con fuerza, sobre todo en Brasil", apunta Boo.

El capital interno sigue siendo el rey. "Es el principal jugador", sostiene Arturo García Rosa, presidente y fundador de las Conferencias Interamericanas de Inversión en Hotel y Turismo de América Latina (SAHIC), "pero hoy todos están detrás de una buena oportunidad, sobre todo con las monedas devaluadas". El mercado brasileño despierta más dudas ante la inestabilidad política y su dependencia del mercado interno, pero García Rosa es optimista. "Estamos viendo una recuperación del precio de las materias primas", señala. "Y el real va a seguir muy devaluado, por lo que mucha de la demanda que generalmente se iría fuera se va a quedar ahí".

Las grandes cadenas hoteleras han salido de compras. "El año pasado firmamos 43 contratos de gestión", relata Antonietta Varlese, directora de comunicación de la cadena francesa Accor para América Latina. "Para 2018, consolidaremos el desarrollo de los últimos tres años con nuevas aperturas. Nuestro objetivo es llegar a 400 hoteles abiertos al final del año 2018 y hasta 500 hoteles al final del 2020". No es la única. La española NH invirtió 65 millones de euros en 2015 para hacerse con la colombiana Royal, mientras que Hilton ha superado los 100 alojamientos y tiene otros 70 en desarrollo.

Pero, según Clay Dickinson, director gerente para América Latina de la consultora inmobiliaria JLL, hay dos grandes estrategias de inversión ahora mismo. "Desde Europa, están viniendo cadenas hoteleras interesadas en la gestión y con un punto de vista estratégico, buscando plataformas para crecer", relata. "Lo que viene de Estados Unidos son más family offices y fondos de capital riesgo, que buscan edificios simbólicos simples de conseguir". Dickinson pone como ejemplos de este último caso el Windsor Atlântica, en la playa de Copacabana en Río de Janeiro, adquirida por Blackstone y convertida en un Hilton, y el Sheraton de la plaza San Martín de Buenos Aires, comprada a principios de año por un fondo con sede en Delaware y con capital argentino.

Una de las características de esta expansión es que los inversores internacionales están aventurándose a ampliar su gama de productos —entrando en espacios, como los hoteles de gama media y baja, hasta ahora fuera del radar de las grandes cadenas— y en nuevos destinos hasta ahora ignorados, como San Luis Potosí (México) o Copiapó (Chile). "La dificultad era encontrar producto disponible que cumpliese con los estándares de calidad", considera Dickinson.

Sin embargo, al igual que en el resto del sector turístico, aún hay muchos desafíos por delante. El primero, la violencia, uno de los factores por los que el capital chino, tan activo en el resto del mundo, no está entrando con el mismo entusiasmo en el continente. "Río de Janeiro, que llegó a ser un mercado estrella global, fue barrido por la violencia", considera García Rosa. "Lo que la región realmente necesita es ser más transparente y menos complejo en la regulación", considera Dickinson. "Si hay algo que me dicen los inversores es que en Brasil y en México una ejecución hipotecaria puede tardar hasta cinco, diez años. Y el capital puede elegir, y si tiene inseguridad jurídica prefiere obtener un 5% de rendimiento en Estados Unidos que un 20% en América Latina".

Tu suscripción se está usando en otro dispositivo

¿Quieres añadir otro usuario a tu suscripción?

Si continúas leyendo en este dispositivo, no se podrá leer en el otro.

FlechaTu suscripción se está usando en otro dispositivo y solo puedes acceder a EL PAÍS desde un dispositivo a la vez.

Si quieres compartir tu cuenta, cambia tu suscripción a la modalidad Premium, así podrás añadir otro usuario. Cada uno accederá con su propia cuenta de email, lo que os permitirá personalizar vuestra experiencia en EL PAÍS.

¿Tienes una suscripción de empresa? Accede aquí para contratar más cuentas.

En el caso de no saber quién está usando tu cuenta, te recomendamos cambiar tu contraseña aquí.

Si decides continuar compartiendo tu cuenta, este mensaje se mostrará en tu dispositivo y en el de la otra persona que está usando tu cuenta de forma indefinida, afectando a tu experiencia de lectura. Puedes consultar aquí los términos y condiciones de la suscripción digital.