La venta de edificios ayudará a financiar la compra de ABN Amro

La Ciudad Financiera de Madrid tiene 1,6 millones de metros cuadrados

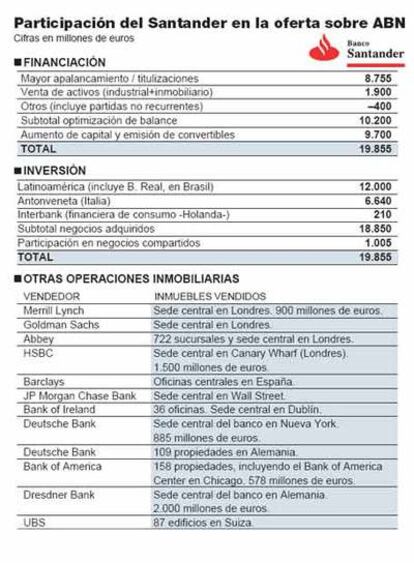

Se especuló con muchas fórmulas para que el Santander obtuviera recursos para pagar 20.000 millones por el Banco Real de Brasil y el italiano Antonveneta, filiales de ABN Amro. El propio banco citó la venta de inmuebles como una posibilidad, pero nadie pensó que el Santander podía desprenderse de todos sus edificios para pagar la factura de ABN. La operación tiene un precedente: entre 2003 y 2004, el grupo liberó 25 edificios, con plusvalías de 500 millones. El banco dispone de 1,6 millones de metros cuadrados sólo con la Ciudad Financiera de Madrid.

Cuando el Santander adquirió el británico Abbey, en 2004, comprobó que un banco puede ser muy sólido aunque no posea en propiedad ni uno sólo de los edificios que ocupa. La situación choca con la mentalidad española, que ha ligado tradicionalmente la solidez de las entidades financieras a la tenencia de grandes edificios en las zonas más nobles de las ciudades.

El Santander, fruto de la fusión de Banesto, Banco Central y Banco Hispanoamericano, se hizo con el mayor patrimonio inmobiliario de España. A principios de 2000 comenzó a plantearse la creación de una ciudad financiera en las afueras de Madrid. Para ello, adquirió grandes superficies de terreno en Boadilla del Monte. La financiación de esta operación se hizo con la venta y el desalojo de 25 edificios en propiedad o alquiler. El Santander obtuvo unos 1.000 millones de euros, de los que 500 eran plusvalías. La ciudad financiera ha tenido un coste final de unos 650 millones.

Ahora se plantea la segunda y definitiva vuelta de tuerca a su patrimonio. Con la venta de todos los edificios que controla en España podrá facturar 4.000 millones y ganar 1.400 millones. Además de las ventajas financieras, los expertos inmobiliarios coinciden en que este es el momento adecuado para las grandes operaciones. Miguel Fuster, director del área patrimonial de CB Richard Ellis, cree que "ahora es un momento adecuado porque hay mucha liquidez y los precios de las oficinas se mantienen altos".

El Santander ha declarado que aunque no logre comprar ABN, junto con el Royal Bank of Scotland y Fortis, seguirá con esta venta. Precisamente ayer el banco holandés alegó motivos jurídicos para no negociar con los tres bancos.

Según comentó el directivo financiero de ABN, Huibert Boumeester, a un grupo de cuatro sindicatos holandeses, al haber alcanzado ya un acuerdo de fusión con el británico Barclays "no podemos entrar en negociaciones con terceras partes", informa Efe. El director de ABN, Rijkman Groenink, dijo la semana pasada que no tenía preferencias sobre una u otra de las ofertas, mientras que anteriormente se había mostrado partidario de fusionarse con Barclays.

Barclays presentó ayer ante la comisión de valores estadounidense (SEC) la documentación sobre la fusión con ABN, que le convertirá, según dice, en una de las entidades "líderes" del mundo.

Tu suscripción se está usando en otro dispositivo

¿Quieres añadir otro usuario a tu suscripción?

Si continúas leyendo en este dispositivo, no se podrá leer en el otro.

FlechaTu suscripción se está usando en otro dispositivo y solo puedes acceder a EL PAÍS desde un dispositivo a la vez.

Si quieres compartir tu cuenta, cambia tu suscripción a la modalidad Premium, así podrás añadir otro usuario. Cada uno accederá con su propia cuenta de email, lo que os permitirá personalizar vuestra experiencia en EL PAÍS.

¿Tienes una suscripción de empresa? Accede aquí para contratar más cuentas.

En el caso de no saber quién está usando tu cuenta, te recomendamos cambiar tu contraseña aquí.

Si decides continuar compartiendo tu cuenta, este mensaje se mostrará en tu dispositivo y en el de la otra persona que está usando tu cuenta de forma indefinida, afectando a tu experiencia de lectura. Puedes consultar aquí los términos y condiciones de la suscripción digital.