El Santander vende todos sus edificios, en la mayor operación inmobiliaria empresarial

El Santander prepara la mayor operación inmobiliaria realizada jamás en España. El banco venderá todos sus inmuebles (excepto la sede social en el paseo de Pereda, en Santander, la única concesión romántica) para ocuparlos en alquiler, con posibilidad de recompra. La venta ascenderá a unos 4.000 millones de euros, de los que 1.400 millones serán plusvalías netas, según los cálculos iniciales que la entidad ha expuesto a inversores institucionales.

El plan, que sólo deja al margen la sede social en Santander, reforzará los fondos propios para posibles compras

La entidad vende 44 grandes edificios, incluida la Ciudad Financiera de Boadilla, y 1.200 oficinas en toda España

El banco seguirá como inquilino y logrará ingresos de unos 4.000 millones, con plusvalías netas de 1.400 millones

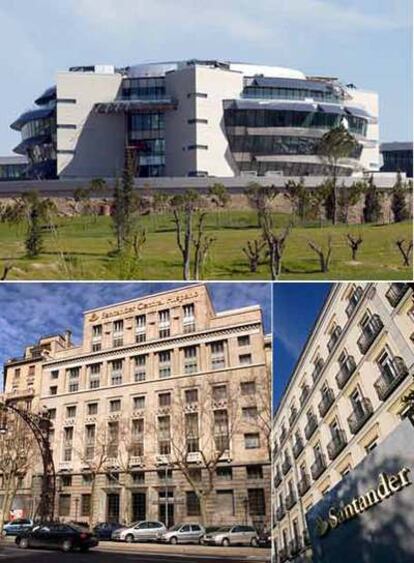

Se venderán 44 edificios relevantes por toda España, incluyendo 1.200 oficinas de la red que todavía están en propiedad y la sede de la recién inaugurada Ciudad Financiera de Boadilla del Monte, en Madrid. Entre los inmuebles más representativos están los de Castellana, 24, en Madrid, y paseo de Gracia, 38, en Barcelona. Los compradores serán fondos inmobiliarios, aseguradoras y empresas del sector que desean tener un ingreso fijo y seguro y que ya han hecho llegar al banco su interés. Aunque el banco explicó esta operación a analistas e inversores con motivo de la compra de ABN, fuentes oficiales del Santander han confirmado que se llevará a cabo incluso si no triunfa la oferta sobre esta entidad, presentada conjuntamente con Royal Bank of Scotland y Fortis.

Emilio Botín, presidente del Santander (y su número dos, Alfredo Sáenz), siempre han dicho que hay que mirar lo que pasa fuera para conocer las tendencias del mercado. En este caso también lo han hecho, ya que muchas grandes entidades internacionales han vendido todas las propiedades inmobiliarias para ocuparlas en alquiler. Bancos de los más grandes del mundo, como Merrill Lynch, HSBC, JPMorgan, Bank of America, Dresdner Bank o UBS, lo han hecho con sus principales edificios en los últimos meses.

Para comprar bancos

El Santander comentó esta operación a los analistas y a los grandes inversores, tras explicar cómo iban a financiar la adquisición del Banco Real y el italiano Antonveneta, filiales de ABN Amro, por unos 20.000 millones de euros. No obstante, Alfredo Sáenz explicó en la presentación de la compra de ABN que una de las fuentes de financiación sería "la venta de inmuebles y de la cartera industrial, con lo que lograr un mínimo de 1.900 millones de euros", sin dar más detalles.

El primer banco de España realiza esta operación por razones de oportunidad y financieras. Para la entidad es más rentable vender los edificios, obtener las plusvalías correspondientes y liberar las provisiones contables de los balances del grupo. Es decir, se hace liquidez por partida doble: por un lado se recibe dinero fresco (con las plusvalías correspondientes aprovechando el alza del mercado inmobiliario) y, por otro, se liberan fondos que estaban prisioneros en los balances. Este dinero supondrá más capacidad para prestar, negocio con el que los bancos obtienen un alto margen, y también refuerza los fondos propios ante posibles compras. Además, el Santander se deducirá fiscalmente el importe de los alquileres, una cantidad muy significativa teniendo en cuenta las magnitudes de la operación.

El banco ya ha empezado a moverse. En primer lugar, ha contactado con las más grandes tasadoras presentes en España para que realicen sus informes. Esta operación no tardará mucho en cerrarse. Con esta información el grupo se pondrá en contacto con grandes fondos de inversión inmobiliaria (sin incluir los del banco, que cuenta con alguno de los más importantes), así como con aseguradoras e inversores institucionales.

Para esta clase de inversores, una operación de este tipo supone la inversión en un activo seguro, ya que el banco es un inquilino fiable y se firman contratos a muy largo plazo. Todavía no está cerrado el diseño de la operación, pero se plantea que el Santander se comprometerá a permanecer en los edificios el tiempo más largo que permita la legislación. Así, los contratos pueden tener una duración de 15 o 20 años. Pasado este tiempo, el Santander tendrá opción de compra (a precio de mercado) y derecho de tanteo, con lo que podrá igualar el precio en caso de que un tercero quiera adquirir las propiedades.

En principio, quedan fuera de la operación los edificios de Banesto, aunque no se descarta que se incluyan más adelante.

Tu suscripción se está usando en otro dispositivo

¿Quieres añadir otro usuario a tu suscripción?

Si continúas leyendo en este dispositivo, no se podrá leer en el otro.

FlechaTu suscripción se está usando en otro dispositivo y solo puedes acceder a EL PAÍS desde un dispositivo a la vez.

Si quieres compartir tu cuenta, cambia tu suscripción a la modalidad Premium, así podrás añadir otro usuario. Cada uno accederá con su propia cuenta de email, lo que os permitirá personalizar vuestra experiencia en EL PAÍS.

¿Tienes una suscripción de empresa? Accede aquí para contratar más cuentas.

En el caso de no saber quién está usando tu cuenta, te recomendamos cambiar tu contraseña aquí.

Si decides continuar compartiendo tu cuenta, este mensaje se mostrará en tu dispositivo y en el de la otra persona que está usando tu cuenta de forma indefinida, afectando a tu experiencia de lectura. Puedes consultar aquí los términos y condiciones de la suscripción digital.