La enfermedad moral del capitalismo

1 Un fantasma recorre el mundo. El de la enfermedad moral del capitalismo, que arrasa su legitimidad. El sistema se halla afectado por una serie de escándalos, crisis recurrentes y financiarización que minan su presente y su futuro. El problema es tanto mayor por cuanto el capitalismo carece de alternativas. Muchas de las instituciones fundamentales para su funcionamiento no dan la talla. Una de las burbujas especulativas más importantes de la historia ha estallado y caído el telón sobre el suelo del escenario. Los ciudadanos han visto desnudas la codicia, la avaricia, la desigualdad, la exclusión, sin velos de ningún tipo. Las bolsas de valores, los mercados donde cada vez más ciudadanos depositaban sus ahorros, están deprimidos y llenos de tristeza. Millones de personas están perdiendo su dinero o sencillamente se han arruinado. Pero lo más dramático está por llegar: el momento en que el contagio se traslade de los pequeños accionistas a la solvencia de los bancos. Sólo entonces se encenderán las luces rojas y los Estados intervendrán, olvidándose de los principios de la economía de mercado.

Millones de personas están perdiendo su dinero o se han arruinado. Pero lo más dramático está por llegar: el momento en que el contagio se traslade de los pequeños accionistas a la solvencia de los bancos

Un experto en estrategia empresarial estimaba que la diferencia de remuneración entre el máximo ejecutivo y el trabajador base no debería ser mayor de 20 veces

Hubo un tiempo en el que se creyó que en las bolsas sólo se podía ganar dinero, y en el que se olvidó la ley de Newton de que todo lo que sube, baja (y no al revés)

En 2001, 144 altos directivos de Enron se embolsaron casi 750 millones de dólares en sueldos, bonos...

Después de cada crisis bursátil aumentan las capacidades regulatorias. Los neoliberales ya advierten de una 'exuberancia regulatoria' futura

El Gobierno de Bush está repleto de empresarios reconvertidos en políticos. Tanto el presidente como el vicepresidente Cheney están siendo investigados

La burbuja bursátil ha magnificado los cambios en las costumbres empresariales y ha llevado las tendencias que se habían ido forjando durante más de una década -coincidiendo con la caída del muro de Berlín- al paroxismo. Hubo un tiempo en el que se creyó que en las bolsas sólo se podía ganar dinero, y en el que se olvidó la ley de Newton de que todo lo que sube, baja (y no al revés). La historia dice que el furor que acompaña a una burbuja especulativa, en este caso la de la nueva economía, provoca la desaparición repentina de la desconfianza en casi todos los sectores. Cuando la burbuja se pincha, se pierde la confianza. La de ahora es, sobre todo, una crisis de confianza.

No puede decirse que no hubiera señales de que este crash bursátil podía llegar. Desde principios de los años noventa, casi en paralelo a la unipolaridad del mundo motivada por el fin del socialismo real, el sistema se ve afectado, con una cadencia regular, por una serie de crisis de distinto aspecto, pero con una característica común: comienzan por lo financiero y se contagian al resto del sistema productivo. Sucede cuando la globalización se ha constituido en el marco de referencia de nuestra época. Primero fue en Europa; en 1992, el debilitamiento de las monedas se llevó por delante el Sistema Monetario Europeo. En 1994 fue México, donde la salida de capitales terminó con el paradigma del país emergente que ha abierto sus fronteras y camina de modo lineal hacia la modernidad. En el verano de 1997 quedó triturado otro mito: el de los tigres y los dragones, el modelo asiático tan ensalzado y tan falsificado hasta entonces por los neoliberales. Poco después saltó Rusia, que suspendió el pago de su deuda, demostrando que no puede haber democracia sin Estado. Desde 1998 y 1999, la volatilidad se instala injustamente en América Latina, una región que había hecho con nota los deberes que los ortodoxos del Fondo Monetario Internacional (FMI) y del Banco Mundial le habían impuesto; un año después, Argentina vuelve a caer en la postración y repudia su gigantesca deuda externa de más de 150.000 millones de dólares.

En diciembre de 2001, la crisis llega al corazón del sistema, y Enron, una empresa de energía hasta ese momento adulada por todos, entra en bancarrota. Ha comenzado la ronda de la contabilidad creativa. La economía del engaño se transmite con la velocidad de la luz. Todos los días cae algún gigante. Y no hemos llegado al final.

En este circuito, las finanzas son lo hegemónico. Lo productivo, lo industrial, es subsidiario de lo financiero. Las bolsas de valores adquieren el protagonismo. Los medios de comunicación instantáneos abren sus programaciones en cada momento con la evolución de los índices Nikkei, Dow Jones o Nasdaq. De su comportamiento depende la salud mental y económica de muchos inversores.

2La ética del capitalismo. ¿Qué tiene que ver este capitalismo de la mentira y el fraude con el capitalismo de sus filósofos fundadores, Adam Smith, Benjamin Franklin, Max Weber, Sombart, incluso Marx o Veblen y Schumpeter? En La ética protestante y el espíritu del capitalismo, Weber define el espíritu del capitalismo como el conjunto de elementos éticos que deben inspirar a los empresarios en sus acciones a favor de la acumulación del capital; el capitalismo supone una nueva relación moral de las personas con su trabajo, determinada en forma de vocación. El protestantismo de la Reforma, con una conducta ascética y puritana, tuvo una influencia en el desarrollo del capitalismo. ¿Qué puntos en común encontrar entre los calvinistas de la honestidad, la frugalidad y la preparación y los tíos Gilito que han emergido a la luz pública en los últimos años?

Rafael Termes, banquero y miembro de la Real Academia Española de Ciencias Morales y Políticas, ha defendido que no hay contradicción entre el capitalismo y la ética, sino 'que la propia naturaleza del modelo capitalista, bien entendido y bien vivido, fomenta el desarrollo de las virtudes morales, la primera de ellas las generosidad'.

¿O sí, y el abuso forma parte de la esencia del sistema? Es lo que piensan los profesores franceses Luc Boltanski y Éve Chiapello, que han escrito un monumental tomo, titulado precisamente El nuevo espíritu capitalista, en el que sostienen que mientras el capitalismo prospera, la sociedad se degrada, y que el crecimiento de los beneficios es paralelo a la exclusión. ¿Hay una larga y única época de evolución del capitalismo que empieza con el nacimiento del poder mercantil en el siglo XVII y que continúa hasta nuestros días, o, como interpreta el profesor Robert Heilbroner, el capitalismo tiene sus propias discontinuidades, que completan una fase tras otra, asumiendo en nuestro tiempo otras formas, como lo que llamamos nueva economía?

Lo que estamos viviendo tiene más que ver con la destrucción creativa que Schumpeter describió proféticamente a principios de los años cuarenta que de la versión ñoña e ingenua de Hayek y los neoliberales. En esta última, el empresario, bajo su responsabilidad, decide qué produce, qué servicios ofrece y cómo lo hace; en la actividad empresarial, es totalmente libre. El consumidor, por su parte, es libre de elegir, de acuerdo con su renta, entre los valores y servicios que le ofrece el empresario. Éste último trabaja en un contexto de libre competencia, inversiones y precios adecuados al beneficio esperado. El mercado proporciona al empresario información sobre la oferta y la demanda, y las coordina. Los productores, independientes entre sí, reciben indicadores de los consumidores acerca de los bienes que deben producir y a qué precios. Aspiran a vender bienes y prestar servicios de la mejor manera posible, vendiéndolos al precio más barato para atraer clientes. Es la smithiana mano invisible del mercado. El contenido del Estado es sólo garantizar al mercado la posibilidad de ejercer su función sin obstaculizar su trabajo y protegerlo de injerencias ajenas.

¡Y los pajaritos cantan y las nubes se levantan! Parece un cuento navideño o una película bienintencionada de Frank Capra. Sin monopolios, sin carteles ni trusts, sin información privilegiada u oculta. Sin mentira. El escritor ruso Alexandr Zinoviev -doblemente disidente, de lo soviético y de lo posterior- dice que esta descripción angélica le recuerda un chiste soviético: la maestra de una guardería de Moscú cuenta a los niños lo maravillosa que es la sociedad soviética; un niño se echa a llorar y la maestra emocionada le pregunta por qué; el niño le contesta que, oyéndola, le han entrado muchas ganas de ir a la URSS.

Durante muchas décadas los neoliberales criticaron a los comunistas que decían que el socialismo real no tenía nada que ver con lo que ellos defendían. Ahora es al revés: son los neoliberales los que creen que este capitalismo de amiguetes y fraudes que sufrimos (el capitalismo real) no tiene nada que ver con el verdadero capitalismo.

3La contabilidad creativa. Algunos técnicos atribuyeron a la contabilidad la categoría de ciencia. Con ella se registran las diferentes partidas que reflejan una realidad, pública o privada, en relación a su entorno. Pero la contabilidad, sin una homologación regulada, puede ser como los reglamentos de Romanones o como la Alicia de Carroll, que afirmaba que lo importante no son las palabras sino quien las utiliza. Para explicar esta especie de laxitud es para lo que se generalizó, en la segunda mitad de los noventa, el concepto de contabilidad creativa, que se aplicó sobre todo al sector público. El privado, siempre más dinámico, se ha apoderado con ardor del concepto. Por difícil que pueda parecer, en estos momentos el índice de confianza de la clase política americana es superior al de la clase empresarial.

En diciembre de 2001, la multinacional tejana de la energía, la empresa Enron, paradigma de la desregulación y ejemplo de beneficios bien administrados, quebraba. Poco después de los atentados terroristas del 11 de septiembre, y antes de la cumbre a favor de una globalización alternativa de Porto Alegre, se demostraba que el principal peligro del capitalismo estaba en sus excesos, en su autocomplacencia.

Recordemos el caso Enron. Dicen los defensores acríticos del sistema: es la mejor prueba de que en el capitalismo el que se comporta con codicia, paga su precio. Es mucho más que eso. En Enron hay un deterioro paulatino del valor de sus acciones; hay ocultación y destrucción de información, hay la ruina de sus empleados; hay la creación de miles de sociedades instrumentales para sacar partidas del balance... Y hay implicaciones directas con el poder político al más alto nivel. En 2001, 144 altos directivos de Enron se embolsaron casi 750 millones de dólares en sueldos, bonos, otras remuneraciones en efectivo y opciones sobre acciones; al presidente Ken Lay (el amigo de Bush) le correspondieron 152 millones; al consejero-delegado, 35 millones. El 2 de diciembre de 2001, Enron suspendió pagos, su cotización fue cancelada y 4.500 empleados se quedaron sin trabajo tras recibir en conjunto una indemnización de 43 millones de dólares.

Hagamos un excurso sobre los sueldos de los grandes ejecutivos. Se está multiplicando el interés de los accionistas en algunas juntas generales por las generosas indemnizaciones y la entrega de opciones sobre acciones (a las que se objetiva como las responsables de haber provocado políticas de agresiva expansión y endeudamiento a fin de disparar el valor de las acciones y asegurarse una retribución personal de los ejecutivos). El experto en estrategia empresarial Peter Drucker estimaba, a mediados de los años ochenta, que la diferencia de remuneración entre el máximo ejecutivo de una empresa y el trabajador base no debería ser mayor de 20 veces, ya que a partir de dicho límite se sobrevaloraba la contribución del ejecutivo al éxito de la empresa en comparación con la del trabajador base. Pues bien, en el año 2000, antes del estallido de la burbuja y de acuerdo con el informe anual del semanario Business Week, la diferencia entre ambos, en las grandes empresas americanas, alcanzó 411 veces, siendo la retribución media de dichos máximos ejecutivos de 11 millones de dólares.

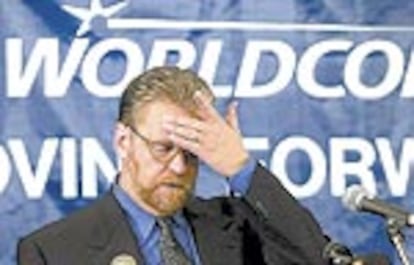

Volvamos a la secuencia de Enron. Desde entonces, prácticamente todos los días ha estallado un caso de contabilidad creativa de distinto pelaje. Y no solamente en EE UU, sino en Europa. Xerox, Johnson and Johnson, Global Crossing, IBM, Carlsberg, ABB, Nortel, Dynegy, Duke Energy, Adelphia, Tyco, Computer Associates, Enterasys, Imclone Systems, Kmart, Lucent, Network Associates, Peregrine Systems, Qwest, Rite Aid, etcétera, hasta llegar a WorldCom, cuya suspensión de pagos supera a la de Enron. En unos casos, irregularidades comprobadas; en otros, sospechas e investigaciones por parte de la Securities and Exchange Commission (SEC) o del FBI. Los mínimos de credibilidad de la contabilidad empresarial pueden caer todavía más si el Senado de EE UU comprueba la implicación de Citigroup y J. P. Morgan como cómplices interesados de Enron.

De Enron a WorlCom pasando por Andersen. En muchas de las compañías con problemas, la compañía auditora, la encargada de reconocer si los estados contables eran correctos, era Andersen, el patrón oro de las auditoras mundiales. Andersen ha comunicado a la SEC que a partir de ahora renuncia a auditar compañías que cotizan en Bolsa, lo que puede suponer su final. Que caiga Andersen es semejante a si en España cerrase El Corte Inglés. Estos escándalos contienen, como las muñecas rusas, distintos capítulos de responsabilidad y de conflictos de intereses: entre los Consejos de Administración y los accionistas; entre los accionistas y los ejecutivos; entre las empresas y sus compañías auditoras; en las auditoras, entre sus servicios de auditoría y de consultoría; en los bancos de negocios, entre sus servicios de inversión y los de asesoría. Fallan las murallas chinas. Se pone en cuestión la imparcialidad y la independencia de cada actor.

Otro protagonista de lujo, afectado por esta monumental crisis de confianza, ha sido el banco de inversión Merril Lynch. Se conoció un correo electrónico interno del banco en el que algunos de sus analistas bromeaban sobre el nulo valor de unas acciones que oficialmente recomendaban. A continuación se supo que ello no era una excepción, sino que había multitud de casos en los que no existía separación entre las divisiones de análisis y de inversión de los bancos de negocios: tenían a las empresas como clientes, por una parte, y, por la otra, como objeto de análisis.

Durante la década de los noventa, en la que EE UU vivió el periodo de expansión más profundo y prolongado de su historia contemporánea, cambiaron los iconos de los jóvenes. Ya no eran éstos los de Gandhi o el Che Guevara, sino los de los principales ejecutivos de las empresas de la nueva economía. Más adelante, desde que en abril de 2000 las cotizaciones de esas empresas empezaron a comportarse primero como picos de sierra y luego como un tobogán a la baja, estos héroes de la coyuntura han devenido en ídolos caídos. Bajan del pedestal a más velocidad que los mandatarios comunistas tras el hundimiento de la URSS.

Un reciente sondeo de The Wall Street Journal Europa, realizado en 14 países europeos sobre más de 12.000 personas, da unos porcentajes coherentes con esa agria desconfianza: sólo el 21% de los encuestados cree que la mayoría de los consejeros-delegados son honestos; el 70% cree que cobran demasiado; el 67% opina que los ejecutivos deberían revelar por ley sus salarios y beneficios; más de uno de cada cinco europeos entiende que los principales ejecutivos ponen sus intereses personales por encima de los de sus empleados, accionistas e incluso clientes.

4Bush y la extraña familia. Las pasarelas entre el poder político y el poder empresarial, a veces muy opacas, emergen en esta coyuntura con toda su crudeza. Theodore Roosevelt, primo del héroe del New Deal norteamericano Franklin Delano Roosevelt, también fue presidente de Estados Unidos, aunque muchos le hayan olvidado. Teddy Roosevelt fue un republicano progresista (antes no era del todo contradictorio) que reformó el paisaje económico norteamericano en su lucha contra los monopolios a finales del siglo XIX. George Bush hijo, actual presidente de EE UU, quiere parecerse a Teddy Roosevelt en esa energía transformadora (lo dice The Economist), y a Ronald Reagan en su cruzada a favor de la disminución del tamaño del Estado. Tiene pocas posibilidades de conseguirlo. No es reformista y ha pasado del superávit público que le dejó Clinton al déficit presupuestario.

¿Es bueno que un Gobierno esté compuesto mayoritariamente de antiguos hombres de negocios y que el presidente del mismo haya sido empresario? Hay experiencias de todo tipo, pero en esta coyuntura es mejor que la frase 'hay que gobernar un país como una empresa' no se repita con frecuencia. El Gobierno de Bush, incluido él mismo, está repleto de empresarios reconvertidos en políticos. El presidente acaba de ser acusado de información confidencial: en 1990, siendo presidente de EE UU su padre, vendió dos centenares de miles de acciones de una empresa petrolera de la que era alto directivo. Poco después, la compañía anunció pérdidas y las acciones cayeron. Dick Cheney, vicepresidente de EE UU, dirigió una empresa de gasolineras y también está siendo investigado. Los secretarios de Defensa, Comercio y Tesoro dirigieron o presidieron empresas de energía, gas y aluminio. Varios de los encargados de los departamentos de Defensa, Fuerzas Aéreas o Marina provienen asimismo del mundo empresarial. El jefe de personal de Bush, Andrew Card, era el portavoz del grupo de presión de la industria del automóvil. Y Harvey Pitt, presidente actual de la SEC, impuesto con tozudez por Bush, fue abogado de buena parte de las empresas auditoras que hoy tienen problemas (al menos 10 de sus antiguos clientes son investigados hoy por la institución reguladora que Pitt preside).

¿Hace todo ello a la Administración republicana más sospechosa de connivencias empresariales? Por lo menos no es más inocente. Pero la cuadratura del círculo se extrema si, además de este empresarial pasado colectivo, se analiza la política económica aplicada por Bush desde que llegó a la Casa Blanca: aranceles proteccionistas favorables a diversos sectores industriales americanos de la economía tradicional; ayudas directas a las compañías aéreas, muy afectadas por los atentados terroristas del 11 de septiembre; una nueva ley agraria que contiene subsidios a los agricultores; tregua fiscal a las grandes empresas; etcétera. Y, sobre todo, un plan energético liderado por Cheney, que según todos los observadores, parece redactado directamente por la industria eléctrica de EE UU. Al analizar al Gobierno de Bush y sus prácticas económicas, uno se acuerda de las palabras de Adam Smith: 'La gente de la misma industria rara vez se reúne, incluso para divertirse, sin que la conversación acabe en una conspiración contra los ciudadanos, o para subir los precios'.

Con estos precedentes, ¿qué tipo de credibilidad va a tener la retórica cruzada contra la corrupción empresarial de Bush? Hasta ahora, cada vez que el presidente ha hablado y ha prometido duplicar las condenas y crear grupos especiales en el Departamento de Justicia contra los delitos financieros, los mercados han permanecidos impasibles. Creen que se trata de lenguaje de madera. Cuando un Bush, solemne y con la mano en el corazón, parafrasea a Max Weber y habla de una 'nueva ética de la responsabilidad personal en la comunidad empresarial', y afirma que 'la economía de EE UU es el sistema más creativo, emprendedor y productivo jamás inventado', los ciudadanos no saben si dar la vuelta a la frase con cinismo y pensar: 'Pues sí. Las pruebas las tenemos todos los días'.

5 La respuesta está en el viento. Enron, WorldCom y Andersen ¿son la excepción o la generalidad? ¿Exceso o norma? ¿Dónde están los números de verdad, los beneficios reales? El último premio Nobel de Economía, Joseph Stiglitz, nos interroga: ¿Recuerdan ustedes la crisis del Lejano Oriente, cuando el Departamento del Tesoro de EE UU y sus aliados del FMI culparon de los problemas de la región al capitalismo de amiguetes, a la falta de transparencia y a la poca gobernabilidad corporativa? A los países se les dijo entonces que siguieran el modelo estadounidense, que usaran empresas de auditoría estadounidenses, que contrataran a empresas estadounidenses para que les enseñaran el modo de manejar sus compañías...

¿Por qué aflora en este momento tanta corrupción, que socava la fe ciudadana en las instituciones democráticas y en el sistema judicial? ¿Ha sido la multiplicación de controles e investigaciones para acabar con la financiación de los terroristas, la lucha contra la opacidad de los paraísos fiscales, la exigencia de mayor transparencia la que ha abierto la caja de Pandora de las empresas, los bancos, las auditoras, las agencias de rating, las casas de inversión, los que han puesto en evidencia agujeros y prácticas en la gestión y en la contabilidad que se creían ya desterradas del gobierno del capitalismo?

6La autorregulación como quimera. La autorregulación es la enfermedad infantil del capitalismo. Durante las décadas de los ochenta y de los noventa, hegemonizadas por la revolución conservadora, los lobbies empresariales y los intelectuales orgánicos del capitalismo han vendido el espíritu de la desregulación ilimitada a través de la autorregulación. Arthur Seldon, presidente fundador del Institute of Economics Affairs -un tanque de pensamiento del thatcheris- mo- escribió un libro titulado Capitalismo, que los neoliberales obsequiaban con orgullo como regalo de Navidad. Seldon decía en él que el capitalismo no pide defensa sino alabanza. Y explicaba su ideología: 'Ha sido el proceso político el máximo responsable de que el mercado no haya podido desplegar hasta ahora todas sus virtualidades. El proceso del mercado induce incluso a malas personas a llevar a cabo acciones buenas, mientras que el proceso político hace que incluso personas buenas realicen cosas malas... La solución consiste en disciplinar la autoridad de los políticos y reducirla a su mínima expresión. El Estado no debe ser el Estado limitado, basado en el impreciso principio de las funciones propias del Gobierno, sino el Estado mínimo, que parte de la idea de que el Gobierno sólo ha de hacer lo imprescindible'. ¿Por qué lo llamamos amor cuando queremos decir sexo?

La regulación es la práctica obligada y equivalente, cuando se produce una tendencia a la liberalización de la economía. Liberalización y desregulación conducen, como demuestra ab nauseam la última coyuntura, al abuso. Después de cada crisis bursátil aumentan las capacidades regulatorias. Para prevenirse contra ello, los neoliberales ya advierten de una 'exuberancia regulatoria' futura. Se está revisando todo. La dificultad consiste en guardar el equilibrio conveniente entre Estado y mercado. En el última parte del siglo XX ese equilibrio se rompió a favor de los mercados y he aquí el resultado: la pérdida de confianza de los ciudadanos. Hace pocos años, las prácticas contables en EE UU eran un ejemplo a seguir; hoy, Estados Unidos, la patria de la desregulación, es el epicentro de las irregularidades. ¿Casualidad?

'La falsificación y el fraude destruyen el capitalismo y la libertad de mercado, y a largo plazo los fundamentos de nuestra sociedad'. No lo ha dicho ningún peligroso izquierdista, sino el presidente de la Reserva Federal, Alan Greenspan. ¿También Greenspan exagera?

'Héroes' caídos

ENRON. Kenneth Lay, de 60 años, presidente y creador de la empresa de energía, que llevó a la cima y a la mayor suspensión de pagos de la historia en diciembre, dimitió el 24 de enero y está siendo procesado por falsear pérdidas millonarias. WORLDCOM. Bernard Ebbers, de 60 años, fundador, presidente y consejero delegado de una de las mayores telefónicas del mundo, dimitió el 30 de abril, forzado por el Consejo de Administración de la compañía tras su desplome en la Bolsa. ANDERSEN. Joseph Berardino, de 52 años, condenado por obstruir a la justicia en el caso Enron', dimitió de la presidencia el 26 de marzo. Andersen -que también auditó Global Crossing y WorldCom- dejará de auditar el 31 de agosto. FORD. Jacques Nasser, de 53 años, era conocido como Jack el Navaja por su contundencia a la hora de recortar gastos y empleos. Las pérdidas de la compañía y su enfrentamiento con los Ford le pusieron en la calle a finales de 2001. AOL TIME WARNER. Tres meses ha durado Bob Pittman, de 42 años, al frente de la división de Internet de AOL. Tuvo que dimitir cuando se descubrió que la empresa recurrió a prácticas 'no convencionales' para aumentar ingresos. ADELPHIA. La familia Rigas fue detenida el miércoles por utilizar Adelphia como 'su propia hucha', según la comisión de valores. Los Rigas están acusados de falsear las cuentas e inflar los ingresos de la sexta compañía de cable de EE UU. KIRCH. Leo Kirch, de 75 años, era un referente en Alemania. Fundó uno de los principales conglomerados de medios del mundo, pero acumuló deudas de unos 6.500 millones de euros. El grupo se disolvió el 16 de junio tras suspender pagos. TYCO. Denis Kozlowski, de 55 años, dimitió el 3 de junio de la presidencia del conglomerado, un día antes de iniciarse su procesamiento por evadir un millón de dólares en impuestos por la compra de unos cuadros con dinero de la empresa. GLOBAL CROSSING. Gary Winnick, de 54 años, su fundador y presidente, está siendo investigado por el FBI y la SEC por falsificación de las cuentas. La empresa suspendió pagos el pasado 29 de enero tras una vertiginosa expansión. VIVENDI. Jean-Marie Messier, de 46 años, dimitió el 1 de julio de la presidencia del segundo grupo de comunicación del mundo, que ocupaba desde 1996. Dejó tras de sí un mar de deudas y de pérdidas millonarias y el desplome en Bolsa. DEUTSCHE TELEKOM. Ron Sommer, de 53 años, dejó el 20 de julio la presidencia, que asumió en 1995, presionado por accionistas y políticos, descontentos por la frenética adquisición de empresas y las deudas por 60.000 millones de euros. BT. Sir Peter Bonfield, de 57 años, fue el consejero delegado de BT durante seis años, y quiso crear un imperio cerrando acuerdos con Telefónica y AT&T, luego fallidos. El aumento de la deuda de BT determinó su salida de la empresa.

Tu suscripción se está usando en otro dispositivo

¿Quieres añadir otro usuario a tu suscripción?

Si continúas leyendo en este dispositivo, no se podrá leer en el otro.

FlechaTu suscripción se está usando en otro dispositivo y solo puedes acceder a EL PAÍS desde un dispositivo a la vez.

Si quieres compartir tu cuenta, cambia tu suscripción a la modalidad Premium, así podrás añadir otro usuario. Cada uno accederá con su propia cuenta de email, lo que os permitirá personalizar vuestra experiencia en EL PAÍS.

¿Tienes una suscripción de empresa? Accede aquí para contratar más cuentas.

En el caso de no saber quién está usando tu cuenta, te recomendamos cambiar tu contraseña aquí.

Si decides continuar compartiendo tu cuenta, este mensaje se mostrará en tu dispositivo y en el de la otra persona que está usando tu cuenta de forma indefinida, afectando a tu experiencia de lectura. Puedes consultar aquí los términos y condiciones de la suscripción digital.

Archivado En

- Auditoría

- Kenneth Lay

- Quiebra empresas

- Leo Kirch

- Gestión empresarial

- Gary Winnick

- Jean-Marie Messier

- Enron

- Liberalismo político

- Ron Sommer

- Peter Bonfield

- Capitalismo

- Jacques A. Nasser

- Crisis bursátil

- Estados Unidos

- Ideologías

- Bolsa

- Gente

- Empresas

- Mercados financieros

- Economía

- Política

- Proceso judicial

- Finanzas

- Justicia

- Sociedad