Impuestos con letra pequeña

El Estado dejará de ingresar 38.900 millones por 95 beneficios fiscales diferentes Las deducciones por vivienda y pensiones son las más cuestionadas

Pagar impuestos nunca ha sido plato de buen gusto. Todo el mundo cree que paga mucho más de lo que debería. Acaba de finalizar el plazo para presentar la declaración de la renta y quizás haya podido beneficiarse de algunas de las múltiples desgravaciones que le han ayudado a rebajar la factura con el fisco. Las empresas también disponen de un amplio menú de incentivos fiscales que les permiten jibarizar sus pagos a Hacienda.

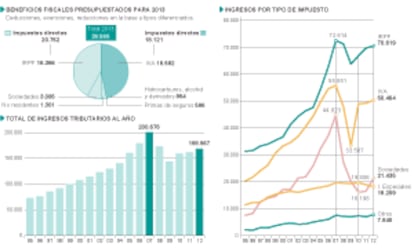

El coste de estos incentivos fiscales para el Estado asciende a 38.986 millones de euros, según los Presupuestos de 2013, casi cuatro puntos del PIB. Una cantidad que supone el 23% de la recaudación total. El año pasado el Estado ingresó 168.567 millones con los impuestos.

El sistema tributario español cuenta con 95 tipos diferentes de beneficios fiscales entre deducciones, exenciones, reducciones en la base imponible, bonificaciones y tipos reducidos. Cada tributo tiene una especie de letra pequeña que altera su funcionamiento y resultado. “Tenemos un sistema que parece un queso gruyere, repleto de agujeros”, sostiene Miguel Pérez de Ayala, experto fiscal y profesor de la Universidad San Pablo CEU. Ahí están las deducciones por compra de vivienda, alquiler, donativos, reducciones por aportaciones a partidos, o exenciones por premios literarios o prestaciones por sepelio, por citar solo algunas.

El pasado lunes echó a andar el comité de expertos creado por el Gobierno para reformar de forma integral el modelo fiscal. Desde entonces ha crecido el debate entre los que apuestan por reducir la pléyade de desgravaciones a cambio de rebajar tipos y los que consideran que los beneficios fiscales son instrumentos redistributivos de la renta y ayudan a estimular ciertas actividades.Lo cierto es que la mayoría coincide en que los beneficios fiscales afectan a la toma de decisiones económicas, disminuyen la recaudación y hacen mucho más complejo liquidar los impuestos. Quizá se entiende mejor aquello que el economista británico John Maynard Keynes dijo a principios del siglo XX: “Evitar los impuestos es una de las pocas actividades intelectuales que producen beneficios económicos”.

El tipo medio es el 12,5% en el IRPF y de poco más del 10% para sociedades

Así, aunque el tipo nominal del impuesto de sociedades está en el 30%, las empresas terminan pagando poco más del 10% sobre los beneficios registrados. O en el impuesto sobre la renta, con un tipo marginal máximo del 52%, el tipo medio es del 12,5%. ¿Sabe cuál es el tipo medio del IVA? El 13,4% pese a que el tipo general está en el 21%, según datos de la Agencia Tributaria.

“El problema de estos incentivos es que es difícil hacer un análisis beneficio de las deducciones. Nunca se ha hecho”, explica Juan José Rubio, catedrático de Hacienda Pública en la Universidad de Castilla-La Mancha y exdirector del Instituto de Estudios Fiscales (IEF), que reclama una revisión global del sistema de deducciones. “Hay que tener claro qué actividades requieren apoyo fiscal, revisar su impacto y compararlo con el coste”, reclama.

“Este sistema parece un queso de gruyer”, señala Pérez de Ayala

En el centro del debate se sitúa el argumento sobre si los incentivos fiscales en la renta son redistributivos. No lo cree José Félix Sanz, catedrático de Economía Aplicada de la Universidad Complutense de Madrid y colaborador de Funcas. “Generar un sistema fiscal con muchos huecos bajo el argumento de fomentar el crecimiento es discutible. Es mejor un sistema más amplio y general”. Sanz ha elaborado la propuesta fiscal de FAES (fundación del PP) que apuesta por acabar con las deducciones y bajar tipos para simplificar los impuestos. Lo mismo que pide el presidente de la patronal CEOE, Joan Rossell.

Otra postura defiende Pérez de Ayala. “Si buscamos un sistema plano, igual para todos, se recaudará más pero no es eficiente. No es justo el café para todos”, sostiene este experto fiscal, que explica que las deducciones sirven para adaptar el impuesto a la realidad particular de cada contribuyente. “El impuesto es para una situación general y las deducciones personalizan el tributo”. Por eso, apuesta por ampliar los incentivos familiares y personales.

Desde posturas liberales se opta por un sistema amplio y general

En una línea parecida se muestra Ignacio Zubiri, catedrático de Hacienda de la Universidad del País Vasco. Clasifica los beneficios fiscales entre las reducciones relacionadas con las circunstancias personales y aquellas deducciones con objeto económico.

Rubio cree, por ejemplo, que las reducciones por los rendimientos netos del trabajo deberían rebajarse para las rentas altas y elevarse para las bajas. Zubiri va más lejos y apunta a quienes están detrás de algunos beneficios tributarios. “Hay incentivos que responden a presiones de los lobbies como el de la vivienda o el que afecta a los planes de pensiones privados”, sentencia.

La deducción por adquisición de vivienda es una de las más costosas para las arcas públicas. Rebaja en 3.600 millones la recaudación de todas las Administraciones. “Ha generado un efecto perverso: ha ampliado la brecha entre propiedad y en alquiler”, reconoce Sanz, que considera que esta deducción ha servido para inflar la burbuja inmobiliaria.

La mayoría de expertos fiscalistas consultados para elaborar esta información coinciden en que habría que eliminar esta deducción con carácter retroactivo. El Gobierno de Mariano Rajoy ya la suprimió para los que adquieran una vivienda a partir de enero de 2013 pero se mantiene para los que compraron antes. Los expertos creen que debería suprimirse de forma progresiva en un plazo de tres o cuatro años. El Gobierno ya estudió esta posibilidad el año pasado pero la descartó por su enorme coste político.

Zubiri solo dejaría incentivos para I+D y para algunas contrataciones

Zubiri, sin embargo, se opone a eliminarla. “Es la única deducción que no te puedes cargar. La gente ha planificado su vida teniéndola cn cuenta”, explica. Este catedrático de Hacienda Pública de la Universidad del País Vasco defiende que el impuesto sobre la renta no es el lugar para incentivar ninguna actividad económica. “Si hay que establecer incentivos para algún grupo o actividad habría que hacerlo por el lado del gasto, que está más controlado”. E insiste: “Las políticas redistributivas hay que hacerlas desde el gasto y no desde los ingresos”.

Otra de las deducciones que concitan más polémica es la que afecta a las aportaciones a los planes de pensiones privados. Los más liberales apuestan por mantenerla porque, dicen, favorece el ahorro a pesar de que su tratamiento fiscal al rescatarla es gravoso, dicen. El resto piden suprimirla y argumentan que en este momento en que hay dificultades para pagar las pensiones públicas es difícilmente justificable incentivar las jubilaciones privadas.

En líneas generales, casi todos coinciden en eliminar las grandes deducciones en el impuesto sobre la renta, las diferencias surgen en el tratamiento fiscal sobre las situaciones personales.

Donde no hay acuerdo es sobre la maraña de deducciones en el impuesto de sociedades. Rubio, por ejemplo, cree que habría que acabar con la mayoría de deducciones sobre el impuesto de sociedades y eliminar la diferencia entre los tipos para grandes empresas y pymes. Considera que la deducción por I+D+i podría eliminarse porque de ella solo se benefician las grandes empresas. Sanz resume su postura en una frase: “Habría que suprimir todas las deducciones en sociedades y simultáneamente bajar el tipo al 20%”. Mientras Pérez de Ayala defiende las deducciones a las empresas. “Son las que mueven la economía”. Pero matiza: “No puede tener el mismo tratamiento fiscal una compañía que especula y no crea valor añadido que otra que fabrica”.

Zubiri es el más contundente. Cree que deberían eliminarse todas las deducciones que van a beneficios. En su opinión, solo deberían mantenerse dos: la deducción por contratación a algún colectivo con dificultades y algún tipo de estímulo para fomentar el I+D. Zubiri considera que los incentivos fiscales no afectan a las decisiones empresariales. “Lo que defiende el libre mercado, los liberales, llega hasta pedir incentivos para las empresas”, asegura. Ahí dejan de serlo.

Tu suscripción se está usando en otro dispositivo

¿Quieres añadir otro usuario a tu suscripción?

Si continúas leyendo en este dispositivo, no se podrá leer en el otro.

FlechaTu suscripción se está usando en otro dispositivo y solo puedes acceder a EL PAÍS desde un dispositivo a la vez.

Si quieres compartir tu cuenta, cambia tu suscripción a la modalidad Premium, así podrás añadir otro usuario. Cada uno accederá con su propia cuenta de email, lo que os permitirá personalizar vuestra experiencia en EL PAÍS.

¿Tienes una suscripción de empresa? Accede aquí para contratar más cuentas.

En el caso de no saber quién está usando tu cuenta, te recomendamos cambiar tu contraseña aquí.

Si decides continuar compartiendo tu cuenta, este mensaje se mostrará en tu dispositivo y en el de la otra persona que está usando tu cuenta de forma indefinida, afectando a tu experiencia de lectura. Puedes consultar aquí los términos y condiciones de la suscripción digital.