El día después: Endeudados

Los elevados niveles de deuda, además de perseguirnos durante mucho tiempo, constituirán una seria amenaza en la transición a una normalización cada día más complicada.

Comprometí en la anterior columna que a partir de esta iniciaría una serie en la que trataría de identificar tendencias que dominarán la transición al “día después”, al escenario más cercano a lo que podría llegar a ser la normalización de la actividad económica. No es fácil porque, como anticipaba el mes pasado, no habrá una normalización al uso. Pero sí es posible poner sobre la mesa algunas realidades que, aun cuando ya estuvieran insinuadas antes de la pandemia, condicionarán la evolución de las economías en los próximos años, como si se tratara de legados con desigual carga. Uno de ellos es el elevado endeudamiento público y privado: la deuda mundial se ha duplicado en los últimos 15 años, hasta alcanzar unos 240 billones, el 320% del PIB global. Esos niveles de deuda, además de perseguirnos durante mucho tiempo, constituirán una seria amenaza en la transición a una normalización cada día más complicada.

No es precisamente nuevo, sino que constituye una de las secuelas más explícitas que dejó la crisis anterior. Acelerar la superación de la Gran Recesión exigió políticas monetarias excepcionalmente laxas que determinaron niveles de endeudamiento público y privado sin precedentes. En consecuencia, la vulnerabilidad a perturbaciones financieras ya era elevada cuando concluía el pasado año. En plena digestión de esos excesos emergió la COVID-19 con unas consecuencias económicas mucho más severas que las de la crisis de 2008. Los déficits públicos han ascendido a ritmos sin precedentes y con ellos la deuda pública. Por su lado, las respuestas de política monetaria han sido incluso más agresivas que las anteriores, especialmente en el seno de la eurozona. Los costes de financiación en mínimos históricos están permitiendo la financiación de la recuperación, pero también la reestructuración financiera de las empresas, en muchos casos elevando el grado de apalancamiento, también hasta niveles desconocidos.

Todo ello añade una notable vulnerabilidad al proceso de recuperación y a la necesaria reconstrucción a partir del día después. La escena financiera pasa a ser bastante más peligrosa. La preocupación por la sostenibilidad de la deuda y la sensibilidad a episodios de inestabilidad financiera en cualquier lugar del mundo es ahora mucho mayor. Conviene revisar, en consecuencia, las piezas principales de ese paisaje con el que nos encontraremos en esa transición al día después.

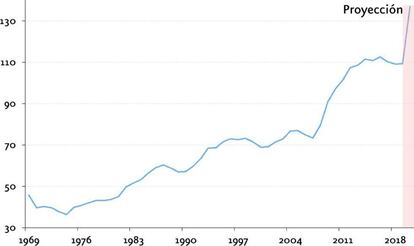

1. Endeudamiento público. También para las finanzas públicas esta crisis será peor que la anterior. Entonces la deuda pública amentó en las economías de la OCDE en 28 puntos porcentuales de PIB. Ahora, los desplomes en la recaudación tributaria y el ascenso en muchas partidas de gasto público ya han situado los déficits en máximos, y harán lo propio con la deuda pública. El conjunto de la deuda pública de las economías avanzadas pasará del 109% del PIB hasta el 137% del PIB al final de este año, según la OCDE. Esa organización ha estimado en diecisiete billones de los nuestros el crecimiento en la deuda pública derivado exclusivamente de la pandemia. No hace falta insistir en que ese nivel puede aumentar si el ritmo de recuperación del crecimiento es inferior al previsto, o si la caligrafía final de la recuperación nos distancia de la mayoría de esa esperanzadora “V”.

Es verdad que los históricamente reducidos tipos de interés a los que se están financiando los tesoros públicos constituyen un paliativo nada desdeñable, como lo es también el hecho de que, a diferencias de otras épocas, no cabe hablar de “efectos expulsión” del sector privado como consecuencia de esa avidez financiadora de los Estados. Tampoco los inversores deben inquietarse por el momento por tensiones inflacionistas susceptibles de erosionar el valor real del servicio de la deuda.

No vienen mal esos paliativos porque en las circunstancias actuales no es previsible que, al menos a corto plazo, la mayoría de los gobiernos adopten decisiones de reducción del gasto público o aumentos significativos de los impuestos. La consolidación de la recuperación y, en especial, las consecuencias sociales del elevado desempleo y exclusión social, no aconsejan plantearse ahora ejercicios de austeridad similares a los aplicados en la crisis anterior en algunos países europeos. De sus consecuencias quedan todavía señales, económicas y políticas. Es razonable que prefieran seguir las recomendaciones de Adam Posen, presidente del Peterson Institute for International Economics, que recomendaba a los parlamentarios británicos en la tercera semana de mayo evitar esas dos acciones comentadas, y preocuparse únicamente porque la economía creciera más rápido de lo que lo haga la deuda.

El coronavirus empeora el endeudamiento de los países

Deuda pública en los países de la OCDE (% PIB)

2. Endeudamiento privado. No solo inquieta el endeudamiento público; el privado, más concretamente el empresarial, ha crecido a ritmos sin precedentes. Era en cierta medida razonable. Si bajan los tipos de interés, el incentivo a endeudarse para concretar decisiones de inversión es mayor. El problema es que no siempre ese aumento del endeudamiento ha sido destinado a mayor inversión, sino a recomponer el pasivo de las empresas, a reducir el coste medio del capital. Lo que también puede estar bien, aunque no tanto como la ampliación de la capacidad de producción y la mejora de la productividad que suelen conllevar las decisiones de inversión. El problema es que al igual que en el caso de prestatarios públicos, ese mayor apalancamiento hay que digerirlo. Y eso solo se consigue, al igual que en el sector público, con mayores ingresos.

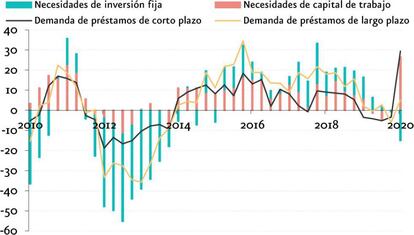

El más intenso crecimiento del crédito en todas sus formas, también mediante la emisión de bonos, no se ha localizado precisamente en las empresas de mejor calidad crediticita sino en empresas pertenecientes a sectores donde las perturbaciones en la oferta o el declive de la demanda es más acusado. Es decir, donde las tasas de rentabilidad ya eran reducidas, por no decir inexistentes, antes de la pandemia. Una situación que ha aumentado la degradación de la solvencia por las agencias de calificación crediticia, al tiempo que muchas compañías se han visto obligadas a financiarse mediante líneas de crédito bancario a corto plazo. La distancia a problemas de liquidez se ha estrechado, pero puede también reducirse la que resta a problemas de solvencia, de viabilidad, en especial en aquellos deudores de alto riesgo, que no son pocos. Este es uno de los factores sobre los que alerta el último Informe de Estabilidad Financiera del BCE, de donde procede el segundo de los gráficos.

Demanda de préstamos y variaciones de rating a las empresas no financieras de la eurozona

Bancos que reportan un aumento

Número de mejoras / rebajas netas de calificación, media móvil semestral

3. Bancos más preparados, pero vulnerables. En gran medida como consecuencia de los hechos anteriores la preocupación se extiende igualmente a la estabilidad de los sistemas bancarios. Es un hecho que los bancos disponen de mayor solvencia y no han aparecido problemas en los mercados mayoristas como los que se dieron en la anterior crisis. Las posiciones de capital y de liquidez son más sólidas, pero la rentabilidad no es precisamente tranquilizadora. Las cotizaciones bursátiles advierten de ello en todo el mundo, pero en especial en Europa. A las amenazas por la excesiva prolongación de la recesión o por eventuales perturbaciones financieras se añaden las derivadas de la propia crisis de identidad de la banca al por menor tal y como la conocemos. La dinámica de cambio tecnológico, de irrupción de nuevos competidores, de cambios en los hábitos de los consumidores de servicios financieros, siguen condicionando los resultados de esas empresas financieras, esenciales en tantos aspectos de la vida económica como la transmisión de las políticas monetarias, o la de decisiones excepcionales como las adoptadas en esta pandemia por la práctica totalidad de los gobiernos, para paliar los problemas de liquidez de las empresas medianas y pequeñas.

Son consideraciones que nos obligan a alejar la excesiva complacencia en la transición a esa esperada normalidad, al tiempo que a confiar en la habilidad de los bancos centrales y en la de los departamentos de gestión de riesgos de todos los operadores financieros.

Tu suscripción se está usando en otro dispositivo

¿Quieres añadir otro usuario a tu suscripción?

Si continúas leyendo en este dispositivo, no se podrá leer en el otro.

FlechaTu suscripción se está usando en otro dispositivo y solo puedes acceder a EL PAÍS desde un dispositivo a la vez.

Si quieres compartir tu cuenta, cambia tu suscripción a la modalidad Premium, así podrás añadir otro usuario. Cada uno accederá con su propia cuenta de email, lo que os permitirá personalizar vuestra experiencia en EL PAÍS.

¿Tienes una suscripción de empresa? Accede aquí para contratar más cuentas.

En el caso de no saber quién está usando tu cuenta, te recomendamos cambiar tu contraseña aquí.

Si decides continuar compartiendo tu cuenta, este mensaje se mostrará en tu dispositivo y en el de la otra persona que está usando tu cuenta de forma indefinida, afectando a tu experiencia de lectura. Puedes consultar aquí los términos y condiciones de la suscripción digital.