España coloca por primera vez deuda pública a 10 años con tipos de interés negativos

El Tesoro vende 921 millones en obligaciones a diez años con un interés marginal del -0,016%, ayudado por el BCE y el cambio radical de actitud de las autoridades europeas respecto a la última crisis

2020 será recordado como el año en el que un sinfín de situaciones remotas se convirtieron en realidad. El último “no sucederá” ha cristalizado definitivamente este jueves: en plena pandemia y a punto de echar el telón el peor ejercicio económico de la historia reciente, España cobra por financiarse a una década. El Tesoro ha colocado 1.403 millones de euros en una subasta de bonos y obligaciones en la que los inversores han aceptado pagar intereses al Estado en lugar de recibirlos, como había sucedido siempre y como dicta la lógica económica. O, mejor dicho, dictaba: la lógica del mercado hace tiempo que cambió, con la irrupción en tromba de los tipos negativos. España no hace sino sumarse a una ya larga lista de países —más de la mitad de la eurozona, que se dice pronto— que no solo no tiene que pagar por el dinero prestado, sino que obtiene una mínima retribución a cambio.

En el caso de las obligaciones a 10 años, el Estado ha colocado 921 millones de euros con un interés marginal del -0,016% y una demanda que ha más que triplicado la oferta. Los estímulos monetarios del Banco Central Europeo (BCE) —que poco después de la subasta española ha anunciado una nueva ampliación de su programa de compra de deuda, garantizando a los países de la eurozona financiación barata durante todo 2021— y el fondo europeo de recuperación aprobado por los líderes comunitarios no solo han logrado mantener en mínimos históricos el rendimiento de la deuda del sur de Europa, sino que han permitido el cruce final del Rubicón de los tipos negativos. En paralelo, la prima de riesgo —la diferencia entre la rentabilidad exigida al bono alemán, que lleva en negativo desde hace casi tres años—, continúa en mínimos desde 2009, cuando la crisis financiera ya había detonado pero la de deuda soberana en el sur de Europa aún se estaba incubando.

“Este descenso ratifica la confianza de los inversores en la eficacia de las medidas adoptadas por el Gobierno español”, saca pecho en una nota el Ministerio de Economía, que considera que esta subasta es también “un mensaje de confianza en la recuperación y futuro de la economía española”. En el mercado secundario —en el que los inversores comercian con el papel en circulación, previamente emitido por el Estado—, el rendimiento del bono español a 10 años ha rozado el 0% en varios momentos de la mañana, aunque sin entrar en ningún momento en terreno negativo. Por ahora.

En la última emisión de deuda a 10 años, celebrada el pasado 1 de octubre, el interés se situó en el 0,230%, una cifra que, a la vista de las cifras que arrojan la subasta de este jueves, suena remota. A pesar de los tipos negativos, y en un año marcado a fuego por la incertidumbre radical que ha traído consigo la pandemia, los inversores han demostrado seguir confiando en los títulos de deuda española: la demanda conjunta de las dos referencias subastadas este jueves ha superado los 3.700 millones de euros, muy por encima de lo finalmente adjudicado. Frente a lo ocurrido hace una década, el paraguas desplegado por Fráncfort y de Bruselas es potente. Y eso hace atractivos todos los bonos emitidos en la eurozona, también por los países del arco mediterráneo, los más golpeados por el tsunami que ha desencadenado el virus.

La de este jueves era la primera subasta tras la aprobación la semana pasada de los Presupuestos en el Congreso y la última que celebrará el Tesoro este 2020. Aún queda una más, pero de referencias con vencimiento a corto plazo—. Más allá de los casi 1.000 millones captados con el bono clásico a 10 años, el Tesoro ha adjudicado también 482 millones en una obligación al mismo plazo pero con el atractivo adicional de ser indexada a la inflación de la zona euro, que protegería a los inversores ante una potencial escalada de precios. En ese caso, el interés marginal se ha colocado en el -1,147%, notablemente por debajo del -0,768% registrado el pasado 6 de agosto.

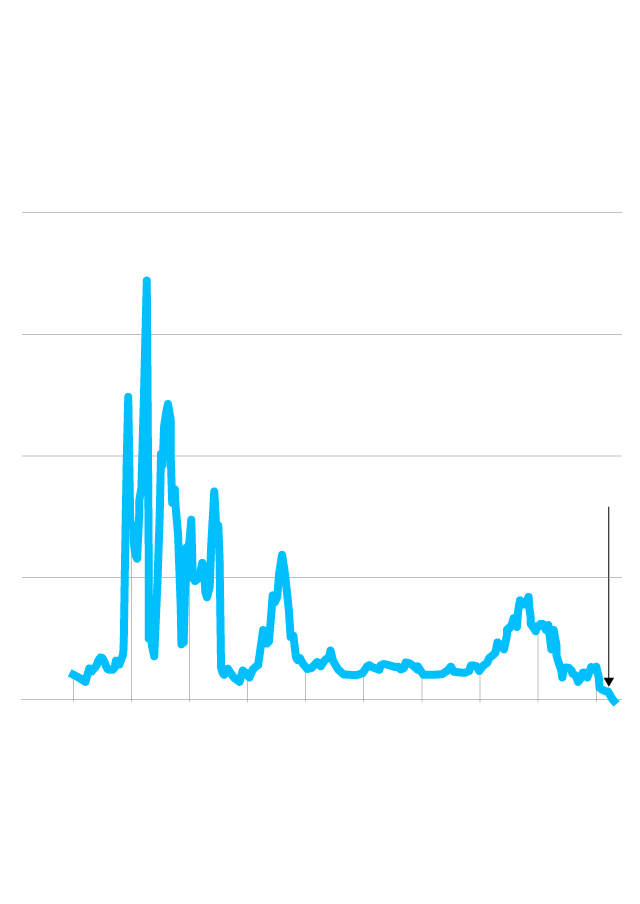

Interés histórico de la deuda

Los datos están asimilados a los bonos a 10 años

80%

60

40

20

0

La deuda pública se coloca con tipos negativos por primera vez en la historia.

1788

1813

1838

1863

1888

1913

1938

1963

1988

2013

Fuente: Deutsche Bank.

EL PAÍS

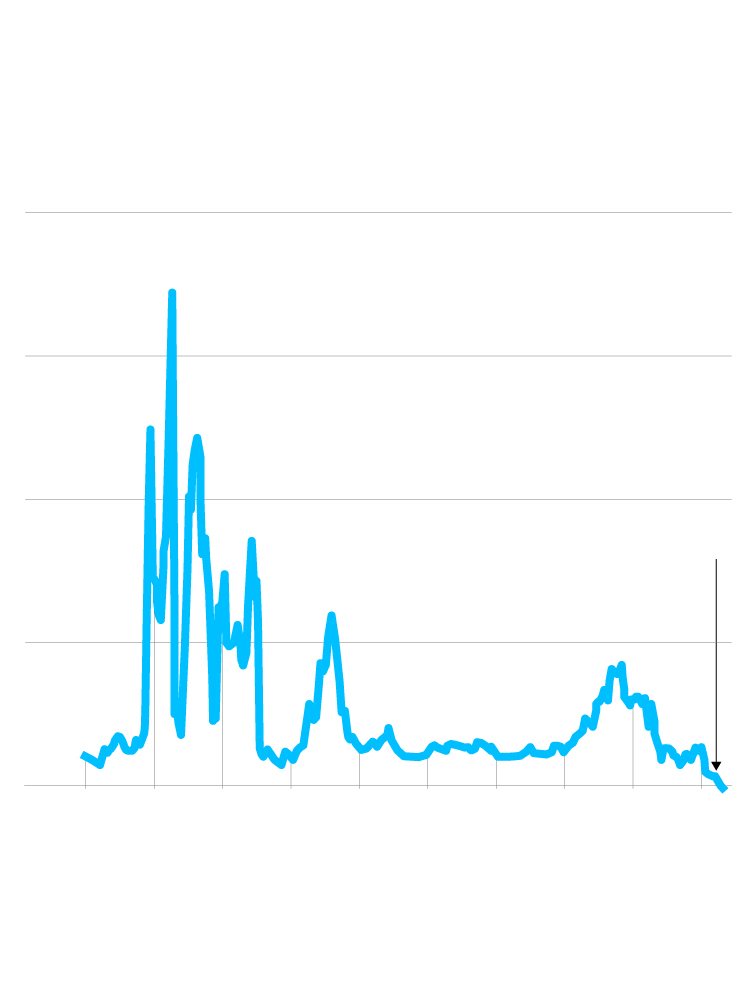

Interés histórico de la deuda

Los datos están asimilados a los bonos a 10 años

80%

60

40

20

0

La deuda pública se coloca con tipos negativos por primera vez en la historia.

1788

1813

1838

1863

1888

1913

1938

1963

1988

2013

Fuente: Deutsche Bank.

EL PAÍS

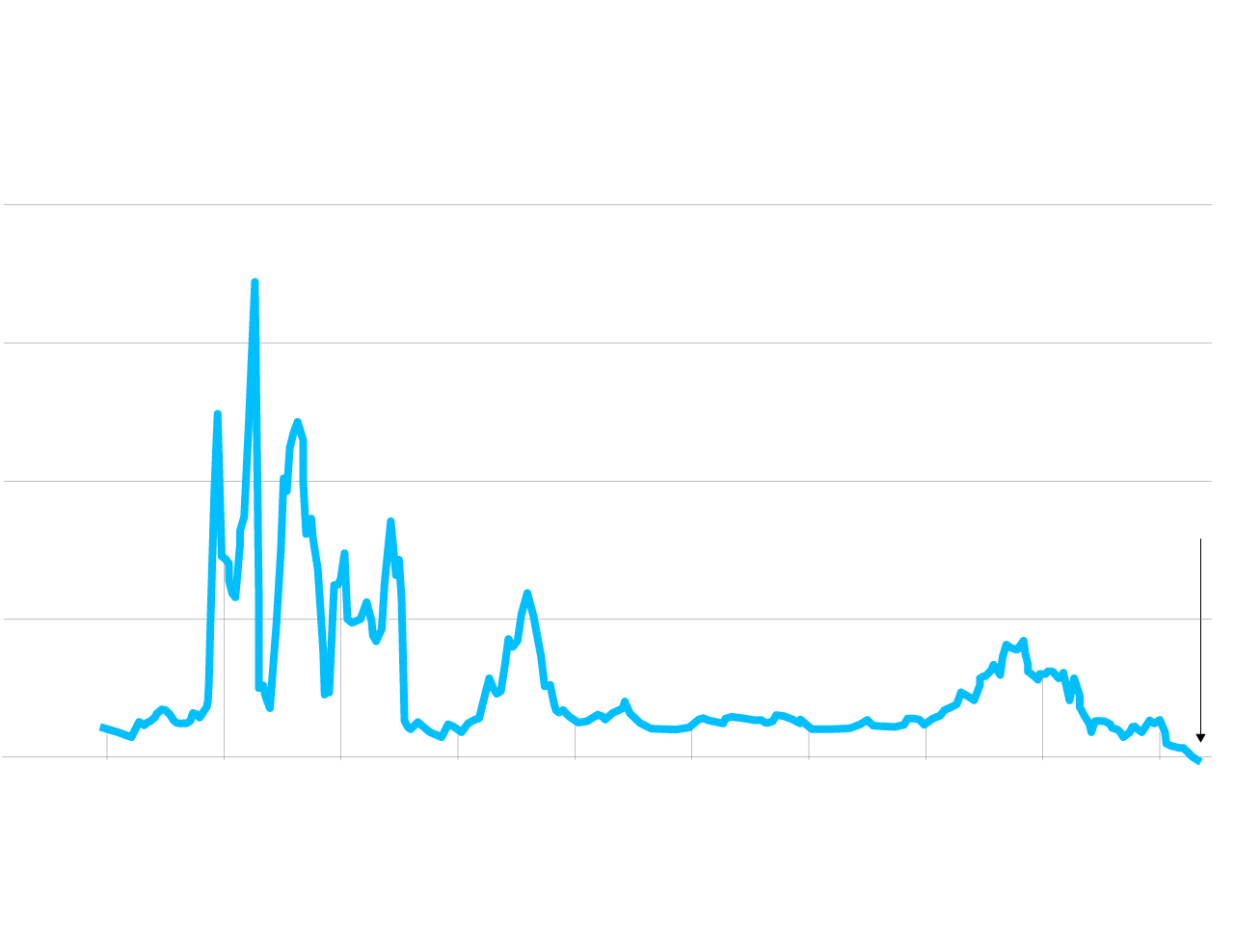

Interés histórico de la deuda

Los datos están asimilados a los bonos a 10 años

80%

60

40

20

0

La deuda pública se coloca con tipos negativos por primera vez en la historia.

1788

1813

1838

1863

1888

1913

1938

1963

1988

2013

Fuente: Deutsche Bank.

EL PAÍS

Pese a los estragos causados por la covid-19 desde marzo, los inversores han mantenido su confianza en la deuda pública española, marcando mínimos en los tipos y reduciendo los costes hasta tasas históricos del 1,85%, en paralelo a un alargamiento de la vida media de la cartera, hasta rozar ya los ocho años.

El programa de financiación del Tesoro para 2020 fue revisado al alza en mayo —en 100.000 millones de euros—, con el objetivo de adaptarlo a las ingentes necesidades derivadas de una pandemia en la que los Estados han quedado como únicos garantes de la estabilidad económica y financiera. Y se volvió a variar a principios de octubre para reducirse en 15.000 millones, sumándose ahora otra nueva rebaja de 5.000. De este modo, sobre la previsión de emisión neta de 130.000 millones anunciada en mayo para hacer frente a las necesidades adicionales motivadas por la covid-19, la emisión neta se situará en 110.000 millones y la emisión bruta en unos 277.000 millones. Estas menores necesidades de financiación se explican por una evolución de los ingresos más favorable que la prevista a principios de octubre, con mayores ingresos tributarios ante la recuperación de la actividad económica a partir del tercer trimestre.

El proyecto de Presupuestos apunta a una emisión bruta récord de 299.138 millones de euros en 2021, un 6% más que este año. El endeudamiento neto del Tesoro rondará los 110.000 millones; las letras —deuda a corto plazo— aportarán alrededor de 10.000 millones de financiación neta, mientras que los bonos y obligaciones —a medio o largo plazo— aportarán los restantes 100.000 millones. A tenor del apetito mostrado este jueves, no habrá problemas para encontrarle dueño a esa nueva avalancha de papel. El mercado, encharcado de liquidez, lo engulle todo.

Tu suscripción se está usando en otro dispositivo

¿Quieres añadir otro usuario a tu suscripción?

Si continúas leyendo en este dispositivo, no se podrá leer en el otro.

FlechaTu suscripción se está usando en otro dispositivo y solo puedes acceder a EL PAÍS desde un dispositivo a la vez.

Si quieres compartir tu cuenta, cambia tu suscripción a la modalidad Premium, así podrás añadir otro usuario. Cada uno accederá con su propia cuenta de email, lo que os permitirá personalizar vuestra experiencia en EL PAÍS.

En el caso de no saber quién está usando tu cuenta, te recomendamos cambiar tu contraseña aquí.

Si decides continuar compartiendo tu cuenta, este mensaje se mostrará en tu dispositivo y en el de la otra persona que está usando tu cuenta de forma indefinida, afectando a tu experiencia de lectura. Puedes consultar aquí los términos y condiciones de la suscripción digital.

Sobre la firma