Cómo afecta el alza del euríbor a tu hipoteca en seis claves

El índice de referencia para los préstamos hipotecarios cierra septiembre en -0,166, la sexta subida consecutiva. Los tipos variables a 12 meses se revisarán al alza por primera vez desde 2014

Aunque siga en valores negativos (una racha que empezó en febrero de 2016), el euríbor ha subido de los -0,169 puntos porcentuales registrados en agosto a los actuales -0,166. De esta forma septiembre se ha convertido en el sexto mes consecutivo en el que el índice de referencia para las hipotecas a tipo variable sube, tras el suelo absoluto que tocó en febrero y marzo, cuando se situó en -0,191 puntos, como se puede apreciar en el gráfico. ¿Cómo puede repercutir en la hipoteca esta subida? La respuesta, en seis claves.

Antes de todo, ¿qué es el euríbor? Es un índice que representa el tipo medio de interés al que los bancos europeos se prestan euros entre ellos. Introducido en 1999, su valor se fija cada día laborable, pero lo que se toma como referencia para establecer el tipo variable de la hipoteca es su media mensual, que recoge el BOE unos días después del cierre.

¿De qué sirve el euríbor en una hipoteca? Los bancos que prestan capitales a sus clientes pueden hacerlo hipotecando un bien de los que estos últimos son propietarios. Uno de los casos más comunes es el préstamo para comprar una casa, que se obtiene hipotecando el mismo inmueble que se adquiere. El cliente deberá devolver el capital prestado en el plazo negociado a través de cuotas mensuales en las que se aplica un interés. Si este es variable, se compondrá de dos partes de las que realmente solo una puede cambiar: el euríbor. A él las entidades financieras suman un porcentaje que no varía, llamado diferencial. De esta forma, si una hipoteca tiene un interés que se corresponde al euríbor más un punto porcentual de diferencial, su tipo será ahora: -0,166 + 1 = 0,83%.

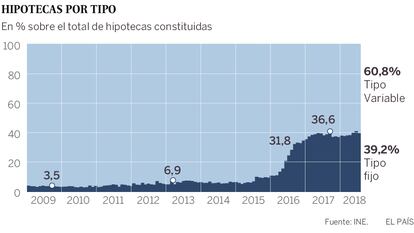

¿Esta subida se refleja automáticamente en la cuota? Depende. Para que ello ocurra, deben darse dos condiciones. Primero: que el préstamo sea a tipo variable (como el 60,8% de las hipotecas existentes), ya que, si se ha negociado un tipo fijo, cualquier incremento o descenso del euríbor no lo afectará. Y segundo: que la revisión toque ahora. El caso más común es que el interés de un préstamo a tipo variable se reexamina cada 12 meses. “Pocas entidades revisan semestralmente, pero es común que el tipo de interés de salida pueda ser de 18 o 24 meses”, destaca el director de la empresa de intermediación Tu Solución Hipotecaria, Ricardo Gulias, quien agrega que es siempre el banco quien establece la periodicidad.

Por ello, si la validez del tipo de interés es de 12 meses y caduca ahora, la entidad mirará el euríbor de hace un año y constatará un aumento de 0,002 puntos con respecto a septiembre de 2017. Al aplicar este aumento, la cuota subirá, aunque solo en pocos céntimos. Es una diferencia ínfima pero marca un cambio de tendencia, ya que es la primera vez desde julio de 2014 que la variación interanual del euríbor arroja un dato positivo.

¿Y si existe una cláusula cero? Para que la rentabilidad de sus préstamos a tipo variable no se vea demasiado mermada por un euríbor tan bajo, algunas entidades incluyen en estos productos una cláusula por la que, aunque el índice baje a valores negativos, su suelo será el 0%. De esta forma, si en tu hipoteca variable hay una cláusula cero, el euríbor es -0,16% y el diferencial es el 1%, el interés que pagarás será este 1%, en lugar del 0,84%. “Es una práctica muy extendida, ya que cuando el euríbor se puso en negativo, se llegó a especular sobre la posibilidad de que los bancos tuvieran que pagar a clientes que tienen diferenciales muy bajos por haberles prestado dinero”, explica Gulias. Según afirma, aplican esta cláusula la mayoría de los bancos, con la excepción de Bankinter. Otra posibilidad es que el suelo afecte al conjunto del interés, es decir, a la suma entre diferencial y euríbor.

¿La tendencia alcista es definitiva? Aunque sus fluctuaciones en los últimos años suelen ser de leve entidad en el corto plazo, no sería la primera vez que el euríbor cambia de dirección más de una vez en poco tiempo. Acaeció, por ejemplo, en 2016, cuando este índice pasó de -0,056 en julio a -0,048 el mes siguiente, para volver a bajar en septiembre hasta -0,057. Bien es verdad que ya van seis meses consecutivos de repuntes, pero nada permite afirmar con seguridad que octubre cerrará con el euríbor en ascenso. “Este índice se mueve con lentitud en el corto plazo, pero sí puede llegar a tener cambios bruscos en el largo plazo”, advierte el director de hipotecas de iAhorro, Manuel Gonzálvez. De hecho, diez años separan un euríbor por la nubes –en julio de 2008 tocó el techo de 5,393 puntos– al de ahora, que está por debajo del cero. “Lo que está claro es que el futuro a medio plazo es una etapa alcista”, concluye. En la misma línea, Gulias prevé que el euríbor se mantenga cercano al 0% en 2019.

¿Los diferenciales subirán? Como regla general, cuando el euríbor es muy alto (como, por ejemplo, en la época anterior a la crisis) los diferenciales son bajos y, al revés, la parte fija del interés variable tiende a inflarse cuando este índice se reduce. Los datos de estos últimos meses, sin embargo, parecen confirmar que hay una guerra de tipos en la que los bancos compiten para comprimir los diferenciales. Con un euríbor que en 2015 rondaba el 0,15%, Bankia ofertaba una hipoteca variable cuyo interés era el euríbor más el 1,50% y Sabadell el euríbor más el 1,70%. “Tres años después, podemos encontrar tipos de hasta un punto más bajos”, constata Gonzalvez.

Tu suscripción se está usando en otro dispositivo

¿Quieres añadir otro usuario a tu suscripción?

Si continúas leyendo en este dispositivo, no se podrá leer en el otro.

FlechaTu suscripción se está usando en otro dispositivo y solo puedes acceder a EL PAÍS desde un dispositivo a la vez.

Si quieres compartir tu cuenta, cambia tu suscripción a la modalidad Premium, así podrás añadir otro usuario. Cada uno accederá con su propia cuenta de email, lo que os permitirá personalizar vuestra experiencia en EL PAÍS.

¿Tienes una suscripción de empresa? Accede aquí para contratar más cuentas.

En el caso de no saber quién está usando tu cuenta, te recomendamos cambiar tu contraseña aquí.

Si decides continuar compartiendo tu cuenta, este mensaje se mostrará en tu dispositivo y en el de la otra persona que está usando tu cuenta de forma indefinida, afectando a tu experiencia de lectura. Puedes consultar aquí los términos y condiciones de la suscripción digital.