El coste de financiación de las pymes españolas cae por debajo del núcleo de la zona euro

El tipo de interés que pagan las pequeñas y medianas empresas en España es ligeramente más bajo que la media de los países más solventes de la zona euro

Las pymes sufrieron con la crisis el encarecimiento y el cierre del crédito. Sin embargo, este problema está desapareciendo. Por primera vez desde el inicio de la gran recesión, según los datos del Banco de España, el coste medio de financiación de las pymes españolas es ligeramente más bajo que la media de los países más solventes de la zona euro. Es más, el porcentaje que declara tener problemas de financiación se sitúa en mínimos de 2009. Según una encuesta del BCE, solo el 9% de las pymes españolas señala dificultades para acceder al crédito, la misma ratio que en el resto de la eurozona. En España, las sociedades pequeñas y medianas ven ya el crédito como la última de sus preocupaciones.

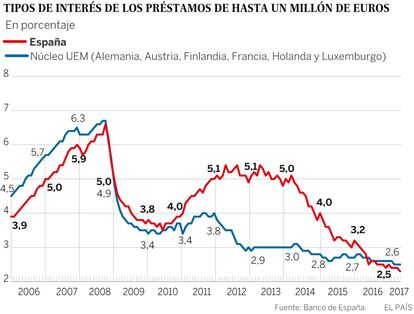

Con el comienzo de la crisis soberana, los inversores consideraban que un euro en Alemania no valía lo mismo que uno en España. Temían que los euros españoles pudiesen convertirse en pesetas, y eso disparó la prima de riesgo, lo que tuvo un impacto directo sobre las empresas españolas: para empezar, sus costes de financiación obedecían más a la evolución de la prima de riesgo que al tipo fijado por el BCE, así que los intereses del crédito se les dispararon hasta casi duplicar los que soportaban las empresas alemanas. Según el BCE, el tipo medio al que se financiaban las sociedades no financieras españolas rozó el 4% frente al entorno del 2% que abonaban las alemanas. El término que se acuñó entonces fue el de “fragmentación financiera”.

Y para las pymes españolas resultó aún peor: según cifras del Banco de España, el crédito por debajo de un millón de euros, siempre asociado a pymes, tenía que hacer frente al doble de intereses que los créditos superiores al millón de euros, normalmente vinculados a grandes compañías.

Pero eso no era todo. El acceso también se restringió hasta el punto de que el 24% de las pymes declaraban en las encuestas del BCE problemas para conseguir crédito. Por aquel entonces, el cóctel se vio agravado por una crisis más pronunciada y por la mayor vulnerabilidad de las pymes españolas. Como señala el Banco de España en su informe anual, a pesar de que estaban menos endeudadas que sus homólogas de la unión monetaria, “la menor rentabilidad de las pymes españolas sobre sus activos” hacía que presentasen “una menor capacidad relativa para hacer frente a los pagos asociados a sus compromisos financieros”. Y eso “las forzó a reducir intensamente su endeudamiento” o, incluso, “verse abocadas a su desaparición”, indica el Banco de España.

Sin embargo, a la luz de los últimos datos, este asunto ha dejado de ser un gran problema. Según la encuesta que lleva a cabo el BCE en toda la zona euro entre unas 15.000 pymes, las radicadas en España ya no encuentran un obstáculo en la financiación. Solo el 9% dice sufrir dificultades para acceder a préstamos, un mínimo desde 2009 y el mismo porcentaje que la media de la unión monetaria. Esta misma encuesta también revela que solo el 6% de las pymes españolas vio denegada su petición de crédito entre octubre de 2016 y marzo de 2017, cifra similar al resto de la zona euro.

Según datos del Banco de España, los costes de financiación de las pymes españolas han caído unos 200 puntos básicos hasta colocarse en un promedio del 2,4%, ligeramente por debajo de la media de los países más fuertes de la zona euro, situada en el 2,5% y que comprende a Alemania, Francia, Austria, Finlandia, Países Bajos y Luxemburgo, los países más solventes y que mejor resistieron los embates de la crisis soberana.

Los expertos achacan esta normalización a dos motivos. De un lado, la banca española ya se ha reestructurado y recapitalizado al tiempo que cuenta con el apoyo de la unión bancaria y del BCE. De otro, la solvencia de las pymes españolas ha mejorado más en un contexto de mayor crecimiento que la zona euro. También exhiben unos niveles de endeudamiento algo menores que sus análogas europeas. No obstante, el Banco de España pone un pero: siguen teniendo una rentabilidad baja que las hace más vulnerables, en parte por su menor tamaño y productividad.

Más volumen de crédito

La encuesta del BCE desvela que para las pymes españolas el crédito consta como la menor de las seis preocupaciones que manifiestan, muy por detrás de buscar clientes o los costes laborales. Y estos datos se corroboran en las cifras concedidas: el crédito total superior al millón de euros, identificado con las grandes, se ha desplomado de 338.000 millones en 2012 a 152.000 millones a cierre de 2016. En cambio, el crédito inferior a 250.000 euros ha aumentado desde 114.000 millones hasta 133.000 millones entre 2012 y 2016. Y en ese periodo los préstamos entre 250.000 y un millón han engordado de 31.000 a 36.000 millones. El Banco de España explica que, en parte, esto se debe a que las grandes se financian más con su propia caja y recurriendo al mercado. Lo que deja más recursos a los bancos para prestar a las pymes.

Tu suscripción se está usando en otro dispositivo

¿Quieres añadir otro usuario a tu suscripción?

Si continúas leyendo en este dispositivo, no se podrá leer en el otro.

FlechaTu suscripción se está usando en otro dispositivo y solo puedes acceder a EL PAÍS desde un dispositivo a la vez.

Si quieres compartir tu cuenta, cambia tu suscripción a la modalidad Premium, así podrás añadir otro usuario. Cada uno accederá con su propia cuenta de email, lo que os permitirá personalizar vuestra experiencia en EL PAÍS.

¿Tienes una suscripción de empresa? Accede aquí para contratar más cuentas.

En el caso de no saber quién está usando tu cuenta, te recomendamos cambiar tu contraseña aquí.

Si decides continuar compartiendo tu cuenta, este mensaje se mostrará en tu dispositivo y en el de la otra persona que está usando tu cuenta de forma indefinida, afectando a tu experiencia de lectura. Puedes consultar aquí los términos y condiciones de la suscripción digital.