La acción del Popular se hunde tras dos duros informes de bancos de inversión

Tras cerrar el lunes en el mínimo desde 1987, la cotización se recupera este martes un 2%, pero no disipa los temores sobre su futuro

Tras varias jornadas negras, con fuertes descensos consecutivos, los inversores dieron este martes un alivio a la cotización del Popular. Los títulos del banco cerraron con una subida del 2%, dos céntimos de euro, hasta los 0,79 euros.

Pero este sosiego momentáneo, no ahuyenta los problemas de fondo. "A medida que pasan los días, el mercado tiene cada vez más dudas de que el Banco Popular pueda escindir sus activos tóxicos ligados al ladrillo en otra compañía. El banco valora esta filial en 6.000 millones, una cifra curiosa teniendo en cuenta que la capitalización bursátil de la entidad es de 3.250 millones. Cada vez suena con más fuerza la posibilidad de que tenga que llevar a cabo la enésima ampliación de capital".

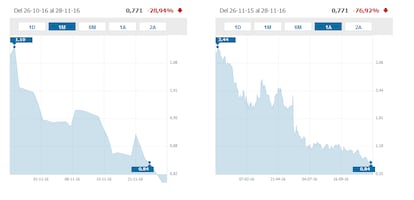

Con estas frases explicaba la firma de Bolsa Self Trade la nueva caída de las acciones del Popular, que volvieron a liderar los descensos de la Bolsa española al dejarse un 7,78% de su valor y cerraron a 0,77 euros, el mínimo desde 1987. El Ibex 35 ha terminado la jornada con un retroceso del 0,64%, hasta los 8.619,3 puntos.

Este lunes se juntaron varias circunstancias que hundieron el valor de la entidad presidida por Ángel Ron: Además de las dudas de los analistas sobre la capacidad del Popular para sacar del balance su banco malo, se conocieron dos informes. Uno de Bank of America, en el que los analistas situaban los títulos del Popular en los 0,75 euros y otro de Credit Suisse, que auguraba más retrocesos, hasta los 0,70 euros desde los 1,1 estimados anteriormente. No son las únicas firmas de Bolsa que tienen estas opiniones.

Además, los expertos admitieron que el Popular es una de las principales apuestas bajistas de muchos hedge funds, fondos de alto riesgo, que mediante posiciones cortas están apostando a que caiga el valor. Dado que hay poco volumen, con pocos títulos desciende el precio con fuerza.

Desde que el Popular anunció su ampliación de capital de 2.500 millones, en mayo pasado, los títulos han caído más del 66%. Si se toma la referencia de enero de este año, la pérdida de valor es del 80%. Desde el 2012, en total, el banco ha recibido 5.400 millones de nuevo capital de sus accionistas, frente a los 3.250 millones de valor bursátil que presenta hoy.

"Castigo desproporcionado"

Pero su parte, el analista de XTB Daniel García considera que el "castigo" en Bolsa que está sufriendo la entidad que preside Ángel Ron es "desproporcionado", pero indica que el valor está "perdiendo la confianza de la mayoría de los inversores". "El panorama que tiene por delante tampoco es que sea demasiado alentador", ha añadido, en declaraciones a Europa Press.

En su opinión, es fundamental que el banco cumpla con los planes de reestructuración previstos si quiere recuperar la confianza del inversor, y advierte de que, mientras tanto, será "bastante difícil que la incertidumbre que envuelve el valor se disipe". "El Popular se juega en muy pocas semanas su enésimo match ball", ha apuntado.

Precisamente este lunes el banco ha anunciado el cierre de 195 oficinas y la integración de su negocio en otras próximas como parte de su plan de reestructuración que afectará a 302 sucursales.

"A medida que pasan los días, el mercado cada vez duda más del plan de Popular para escindir en otra compañía los activos tóxicos ligados al ladrillo", señala el analista de Self Bank Felipe López-Gálvez en referencia al Proyecto Sunrise.

El experto recuerda que Popular es un banco que en su momento fue reacio a traspasar sus activos tóxicos a la Sareb, el banco malo de propiedad privada y pública, una decisión que "ahora está pagando", comenta López-Gálvez.

En su opinión, esta es una de las razones por las que Ángel Ron no cuenta con el respaldo del mercado, "que agradecería un relevo en la cúpula". El presidente de Popular recibió el pasado miércoles el respaldo nominal del consejo de administración de la entidad, que cerró filas en torno a su figura, aunque las discrepancias internas son cada vez más evidentes. El accionista mexicano, Antonio del Valle, con el 4,25% del capital, busca el relevo del presidente así como una fusión con otra entidad para recobrar el valor de las acciones.

López-Gálvez ha precisado que "cada vez suena con más fuerza" la posibilidad de que Popular tenga que llevar a cabo "la enésima ampliación de capital", después de cerrar en el mes de junio una por importe de 2.505 millones de euros.

A la evolución de las acciones tampoco le viene bien el referéndum en Italia, "ya que podría tener consecuencias muy negativas para los bancos italianos", cuyo desempeño en Bolsa está "estrechamente relacionado" con el de los bancos medianos en España.

Tu suscripción se está usando en otro dispositivo

¿Quieres añadir otro usuario a tu suscripción?

Si continúas leyendo en este dispositivo, no se podrá leer en el otro.

FlechaTu suscripción se está usando en otro dispositivo y solo puedes acceder a EL PAÍS desde un dispositivo a la vez.

Si quieres compartir tu cuenta, cambia tu suscripción a la modalidad Premium, así podrás añadir otro usuario. Cada uno accederá con su propia cuenta de email, lo que os permitirá personalizar vuestra experiencia en EL PAÍS.

¿Tienes una suscripción de empresa? Accede aquí para contratar más cuentas.

En el caso de no saber quién está usando tu cuenta, te recomendamos cambiar tu contraseña aquí.

Si decides continuar compartiendo tu cuenta, este mensaje se mostrará en tu dispositivo y en el de la otra persona que está usando tu cuenta de forma indefinida, afectando a tu experiencia de lectura. Puedes consultar aquí los términos y condiciones de la suscripción digital.