El laberinto de la morosidad

El abono de la deuda no es suficiente para salir de los ficheros de impagos

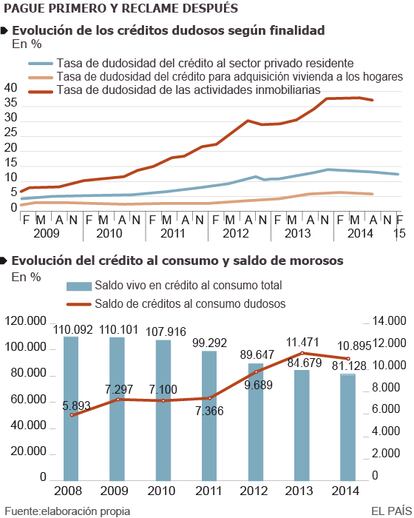

“Pide y te será dado”. Durante muchos años la cita del Evangelista San Mateo parecía el eslogan de infinidad de entidades financieras, que concedieron créditos a sus clientes casi por llamar a la puerta. Llegó la crisis, y su dureza ha provocado que el año pasado 34.680 hogares (un 7,4% más que en 2013) sufrieran una ejecución hipotecaria, argot para el inicio de un embargo y el desahucio. Esa cifra del Instituto Nacional de Estadística (INE) casa bien con los 170.412 millones de euros en créditos impagados que según el Banco de España acumulaba en marzo (datos más actualizados) el sistema financiero español. Lo que supone una tasa alta de mora: el 12,5%.

Todos esos hogares y la mayoría de esos euros han pasado por un fichero de morosos. Un mundo a media luz de tablas de Excel en el que resulta sencillo caer (una factura impagada de móvil, gas o electricidad) pero del que es complejo escapar, y que acarrea consecuencias tan serias como la posible denegación de un crédito o la denuncia ante un juez. Un espacio en el que conviven empresas profesionales con intrusos que practican tretas coercitivas amparadas en la falta de una legislación propia que marque los límites a estas compañías.

España y Portugal son los dos únicos países de la Unión Europa en los que no existe esa normativa específica. “Algo que permite que aquí se consientan prácticas que son ilegales en otras naciones”, advierte Melania Sebastián, presidenta de Angeco, la asociación de esta industria, que agrupa a 49 grandes empresas. Para defenderse, esta institución ha redactado su particular código ético, que tiene varios capítulos: liquidar la deuda lo antes posible y en vía amistosa (sin acudir al juzgado); respetar a las personas y su vida privada (una forma de evitar el acoso telefónico de call centers u operadoras); identificarse claramente, sin ambigüedad, sin disimulos y sin atribuirse otra personalidad; no reclamar más que el importe de las sumas contractual y legalmente debidas y utilizar un lenguaje simple y accesible.

Para ser borrado de los ficheros muchas veces se necesita asistencia legal

Esas son las intenciones, los hechos los marca la Ley Orgánica de Protección de Datos (LOPD) y su reglamento donde se explica el alcance de los ficheros de morosos. Una deuda telefónica, un retraso en la hipoteca, un impago de la tarjeta de crédito llevan a entrar en esos Excel. ¿Y qué consecuencias acarrea? Desde luego, complica la concesión de un crédito. ¿Mucho? Depende de cada caso. “Si una persona aparece con una deuda no pagada, se estudia de forma personalizada, por un analista de riesgos, qué tipo de impago es, de qué cuantía se trata... Y se toma una decisión, que en ocasiones puede ser favorable”, relatan en el BBVA.

De momento, lo que fija la LOPD es que no hace falta el consentimiento del deudor para que sea incluido en uno de estos ficheros, si bien debe recibir una notificación por escrito en el domicilio informándole de esta situación en un plazo de 30 días. También señala el reglamento que ha de “existir una deuda cierta, vencida y exigible, que haya resultado impagada”. Esto es importante, porque el acreedor tiene que justificar la existencia de un contrato ya sea verbal o por escrito. En caso contrario no es exigible. Además quien reclame esa mora debe tener capacidad para hacerlo. Es una garantía contra los intrusos que se mueven en el sector.

“La tasa de morosos es un 40% mayor que en los 90”, dice en Experian

Por lo tanto, “la persona en presunta mora tiene que ser informada en el contrato y se le debe requerir el pago advirtiéndole de la posible anotación de la deuda antes de ser incluida en los ficheros y, por último, tiene que ser avisada [por empresas como Experian o Asnef-Equifax] de esa anotación efectiva”, observa Javier Aparicio, socio del bufete Cuatrecasas.

Pero supongamos que está dentro del fichero, y quiere salir. “Para ello tendrá que pagar la deuda y cabe incluso negociar en buenos términos con la empresa (muchas ofrecen descuentos e incentivos), para lo cual es aconsejable recurrir a un experto legal”, señala Aparicio. A partir de aquí resulta útil solicitar el certificado de deuda (documento básico para reclamar) de la empresa que maneja nuestro fichero y obtener todas las garantías posibles por escrito tanto de quién es el acreedor como de su potestad para reclamar la mora.

Una deuda nunca puede ser considerada como cierta hasta que así se asegure en un juzgado ni tampoco mientras la reclamación esté en fase extrajudicial. Por esta razón, entre tanto, no resulta posible incluir al deudor en ningún fichero de morosos. Además, el tiempo es finito. Como máximo, los datos se pueden conservar seis años mientras la deuda esté impagada. Después hay que borrarlos. Se mantiene la prohibición de la doctrina del llamado ‘saldo cero’. Es ilegal conservar los datos de morosidad una vez que la deuda se ha regularizado. Pero cuidado. “Lo habitual es que antes de que transcurran esos seis años ya haya habido una demanda o una ejecución hipotecaria, o sea el primer paso para perder la casa”, avisa Alejandro Padín, abogado del despacho Garrigues. Si la cancelación resulta aceptada por la empresa, la mora se extingue en diez días.

El reloj corre contra el deudor y a favor de las empresas de recobro, quienes emiten buenas y malas noticias. Entre enero de 2013 y el mismo mes de este año, el número de morosos en el fichero de particulares de Experian cayó un 18% y en el de empresas la bajada fue del 12%. Aun así, “las tasas de morosidad siguen altas, entre un 30% y un 40% más que en los años noventa, y han repuntado en las hipotecas”, describe Jaime Marín, director de Soluciones de Negocio de Experian.

Las 800 empresas que se dedican a esta actividad manejaban, según la consultora DBK, unos 115.000 millones de euros en créditos impagados en 2013 y se enfrentan a un negocio que se resiente por la enorme rivalidad entre las propias compañías cuando adquieren ficheros. “Hay mucha competencia a la hora de comprar carteras[DE MOROSOS]. Tanto que las tasas de descuento son del 90%”, analiza Juan Carlos González, director general de la multinacional sueca de recobros Intrum Justitia. Es decir, una deuda de 100 euros se compra por diez. Pese a que la crisis económica les ha afectado (facturan en función de lo que recuperan), la nave va. “En marzo estábamos un 20% por encima de las expectativas”, dice González.

Sin embargo, es en el instante preciso en el que una empresa adquiere uno de estos ficheros de morosos, lo vuelca en su sistema e intenta hacer negocio cuando también pueden surgir problemas. Javier Aparicio, de Cuatrecasas, llama a este riesgo “remover el avispero”. Al traspasar la información se podrían producir errores (exigir una deuda ya abonada), duplicidades o notificaciones incorrectas. Pese a todo, y admitiendo “la existencia de algunos portales de Internet que tienen prácticas no ortodoxas”, como relata Marín, el mensaje del sector es que cumple a rajatabla la regulación. “Acreedores e intermediarios somos muy cuidadosos a la hora de inscribir a un deudor en un registro, y no es una información pública a la que pueda acceder cualquiera. Hay que proteger los derechos del deudor, especialmente con lo vivido en los últimos años, donde muchas familias se han visto en situaciones tremendas”, reflexiona Melania Sebastián.

Tu suscripción se está usando en otro dispositivo

¿Quieres añadir otro usuario a tu suscripción?

Si continúas leyendo en este dispositivo, no se podrá leer en el otro.

FlechaTu suscripción se está usando en otro dispositivo y solo puedes acceder a EL PAÍS desde un dispositivo a la vez.

Si quieres compartir tu cuenta, cambia tu suscripción a la modalidad Premium, así podrás añadir otro usuario. Cada uno accederá con su propia cuenta de email, lo que os permitirá personalizar vuestra experiencia en EL PAÍS.

¿Tienes una suscripción de empresa? Accede aquí para contratar más cuentas.

En el caso de no saber quién está usando tu cuenta, te recomendamos cambiar tu contraseña aquí.

Si decides continuar compartiendo tu cuenta, este mensaje se mostrará en tu dispositivo y en el de la otra persona que está usando tu cuenta de forma indefinida, afectando a tu experiencia de lectura. Puedes consultar aquí los términos y condiciones de la suscripción digital.