Los bancos centrales acusan a las entidades de tener morosidad oculta

El BIS atribuye la sequía crediticia a las “pérdidas no reconocidas”

La banca no ha logrado despejar de sí la sombra de duda que le acompaña desde aquel verano de 2007 en el que la mayor parte de público descubrió el anglicismo subprime, el nombre que se daba a las hipotecas basura que estallaron en Estados Unidos y que supusieron el inicio de una enorme crisis financiera global. La ola no llegó a Europa hasta un año después (y en España se demoró otro), pero hoy por hoy son las entidades europeas las que más inquietudes generan. El Banco de Pagos Internacionales (el BIS, en sus siglas en inglés), que es una suerte de organismo coordinador mundial de los bancos centrales, lanzó ayer una dura advertencia sobre la morosidad oculta o “pérdidas no declaradas” en determinadas entidades que, a su juicio, frenan la recuperación del crédito al destinar demasiados recursos a sostener créditos problemáticos.

Aunque valora la recuperación de solidez en el sector y las recapitalizaciones de los últimos años, enciende algunas alarmas. “A pesar de los esfuerzos de captación de capital tras la crisis, persisten las dudas sobre la calidad de los balances de determinados bancos”, recalca la institución dirigida por Jaime Caruana, exgobernador del Banco de España, en su informe anual. El motivo, según explica el BIS, es que “la capacidad del capital para absorber pérdidas futuras se ve gravemente socavada por las pérdidas no reconocidas de los activos heredados”. “Las pérdidas no reconocidas distorsionan los incentivos de los bancos, desviando recursos para mantener a flote a prestatarios con problemas en lugar de financiar nuevos proyectos. A medida que estas pérdidas van emergiendo, aumentan las tasas de morosidad de los préstamos bancarios”.

Los planes de liquidez aprobados desde 2011 por el Banco Central Europeo (BCE) para reactivar los préstamos han servido para calmar los mercados financieros, pero no para animar el flujo de dinero hacia las empresas y las familias, a falta de ver los resultados del último gran programa, aprobado en junio, que supone una inyección de 400.000 euros y la rebaja de tipos de interés a prácticamente cero, el 0,15%. Lo que dice el BIS es que el dinero destinado por muchas entidades financieras sostenimiento a los esos créditos problemáticos ha impedido concederlo a familias para que aumente su consumo y las empresas para que inviertan y creen puestos de trabajo.

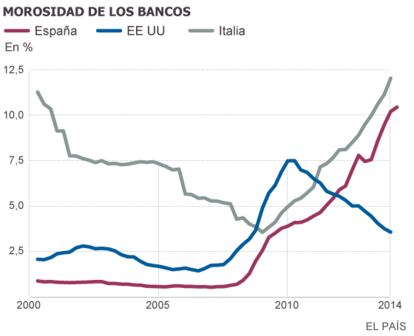

Las advertencias sobre la morosidad oculta van especialmente a la banca europea, ya que acto seguido advierte de que “en los países periféricos de la zona del euro, las tasas NPL [de morosi-dad] han seguido creciendo seis años después del punto álgido de la crisis al tiempo que la concesión de nuevos préstamos sigue mostrándose anémica”. En la misma línea, el informe destaca las tasas de mora “obstinadamente elevadas” en los bancos de Europa central.

Persisten las dudas sobre los balances de algunas entidades

Banco Internacional de Pagos

En total, las entidades europeas han visto duplicarse los créditos morosos desde 2009, hasta sumar la friolera de 800.000 millones de euros.

No es el único organismo que destaca los problemas de la banca europea. El pasado abril el FMI alertó de que la revisión de calidad de activos y las pruebas de resistencia que Europa prepara para despejar las dudas sobre su industria bancaria “podría señalar la necesidad de más ayuda pública en algunos países”. Además, la debilidad bancaria frena la recuperación al paralizar las reestructuraciones de deuda de muchas empresas viables y, por ende, ralentizaba la recuperación de la zona euro.

El BIS, en cambio, marca las diferencias con la banca estadounidense, que fue la primera en caer, pero también en recuperarse. Después de 2009, “el sector bancario del país registró continuos descensos en la tasa de mora agregada, que cayó por debajo del 4% a finales de 2013”. Esto, junto con el “sólido” crecimiento de activos, “sugiere que el sector ha conseguido avances significativos en la superación de la crisis”. Advierte eso sí de las tensiones sobre los deudores hipotecarios.

Los bajos tipos de interés merman la rentabilidad del sector

Los bancos de la zona euro aún afrontan el importante reto de reparar el balance de sus bancos, que tienen el examen de resistencia a la vuelta de la esquina. Pero, tal y como advierte el BIS, esta depuración de los balances “se complica aún más por el prolongado periodo de tasas de interés extremadamente bajas”, ya que, “en la medida en que las bajas tasas de interés respaldan unos márgenes de intermediación financiera amplios, dan cierto respiro a los bancos con peores resultados”.

El informe del BIS se publica tres días después del de la Autoridad Bancaria Europea (EBA, en sus siglas en inglés) del mes de junio, en el que señalaba un inquietante dato: el 39% de los activos totales del sector tenía una tasa de rentabilidad sobre recursos propios (ROE) inferior al 4% al finalizar 2013, un nivel que el mercado considera demasiado bajo para captar capital. “Este hecho, combinado con el nuevo entorno regulatorio, la modesta perspectiva de crecimiento y un entorno de tipos bajos, presenta un desafío sobre la sostenibilidad de los modelos de negocio de algunos bancos”, apuntó el documento de la autoridad que va a dirigir el análisis de la calidad de los activos europeos.

Tu suscripción se está usando en otro dispositivo

¿Quieres añadir otro usuario a tu suscripción?

Si continúas leyendo en este dispositivo, no se podrá leer en el otro.

FlechaTu suscripción se está usando en otro dispositivo y solo puedes acceder a EL PAÍS desde un dispositivo a la vez.

Si quieres compartir tu cuenta, cambia tu suscripción a la modalidad Premium, así podrás añadir otro usuario. Cada uno accederá con su propia cuenta de email, lo que os permitirá personalizar vuestra experiencia en EL PAÍS.

¿Tienes una suscripción de empresa? Accede aquí para contratar más cuentas.

En el caso de no saber quién está usando tu cuenta, te recomendamos cambiar tu contraseña aquí.

Si decides continuar compartiendo tu cuenta, este mensaje se mostrará en tu dispositivo y en el de la otra persona que está usando tu cuenta de forma indefinida, afectando a tu experiencia de lectura. Puedes consultar aquí los términos y condiciones de la suscripción digital.