El péndulo latino mueve la Bolsa

Latinaomérica unas veces da y otras quita. El 25% de las ventas del Ibex 35 se genera en esta región

Latinoamérica ha sido el trampolín que han usado las compañías españolas en su proceso de internacionalización. Llegaron allí durante la década de los noventa del siglo pasado coincidiendo con el proceso de privatización de empresas locales. Su aterrizaje en la región les sirvió para ganar tamaño y experiencia, cualidades que han aprovechado para dar el salto a otros mercados como el europeo, el estadounidense y, en los últimos años, el asiático. Como resultado de este proceso de diversificación, el peso de Latinoamérica en la cuenta de resultados de las empresas ha bajado, pero sigue siendo muy importante. UBS calcula que en 2007, por ejemplo, el 25% de la facturación de las empresas del Ibex 35 se generó allí.

Argentina no es el problema; el riesgo está en las divisas de Brasil y México

La región está mejor preparada que hace diez años para afrontar una crisis

Esta fuerte exposición provoca que la Bolsa española sea muy sensible a toda noticia que llegue del otro lado del Atlántico. Para bien o para mal. Los inversores institucionales utilizan el Ibex 35 como una especie de fondo para tener presencia en la zona sin el riesgo divisa. Cuando las cosas van bien en las economías latinomericanas, como ha sucedido en el periodo 2004-2007 gracias al saneamiento de las cuentas públicas y la fuerte demanda de materias primas, los resultados de las empresas españolas y su cotización se benefician. En cambio, cuando hay sobresaltos económicos, como la suspensión de pagos y el corralito financiero argentino en 2001, los grupos españoles son los que más sufren.

En los ámbitos económicos se ha difundido en los últimos años la idea del decoupling. La corriente de pensamiento que está detrás de este vocablo afirma que las reformas estructurales acometidas por los países emergentes les permiten seguir con su senda de crecimiento con independencia de lo que ocurra en las economías desarrolladas. La crisis financiera actual, sin embargo, ha puesto en duda muchos dogmas económicos, entre ellos el decoupling. Por si no fueran pocos los elementos que presionan la cotización de las compañías españolas (crisis de liquidez, recesión económica, brusco aterrizaje del sector inmobiliario, elevado endeudamiento), en las últimas semanas se ha añadido un viejo foco de incertidumbre: Latinoamérica.

A la decisión del Gobierno argentino de nacionalizar el sistema de fondos de pensiones privado con el argumento de protegerlo de las turbulencias de los mercados, se han unido los problemas económicos y financieros de países como Brasil y México. En Brasil, por ejemplo, se han registrado flujos de salida de capitales notables, con la consiguiente penalización de su moneda, el real, y la intevención pública en el mercado de divisas.

Los expertos creen que, si bien la nacionalización de las pensiones en Argentina tiene un impacto más destacado en la opinión pública, el peligro para las compañías españolas sería un empeoramiento de las condiciones financieras de Brasil y México, ya que es allí donde tienen mayores intereres.

La suspensión de pagos argentina en 2001 y el corralito financiero (límites a la retirada de depósitos bancarios) fueron un mazado para las empresas españolas. La crisis les costó cerca de 15.000 millones de euros, por las provisiones que tuvieron que acometer y el impacto de la devaluación del peso. El rebrote nacionalizador de las últimas semanas ha avivado viejos fantasmas, pero la exposición de los grupos españoles a la economía argentina no es la misma que hace siete años.

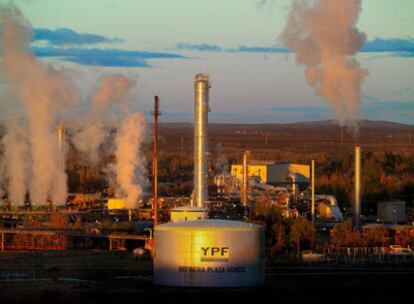

La empresa con mayor actividad en Argentina es Repsol. En el primer semestre de 2008, su filial YPF aportó el 18% del resultado de explotación del grupo. Repsol cuenta con un socio local en el capital de YPF (el empresario Enrique Eskenazi), lo que complica cualquier intento de nacionalización (posibilidad que el Gobierno argentino ha negado públicamente). El mercado, no obstante, teme que la maniobra con los fondos de pensiones sea el primer paso para nuevas confiscaciones y que, en el plano macro, la situación desemboque en una nueva suspensión de pagos.

En el caso de los otros blue chips, su presencia en Argentina ha disminuído con respecto a 2001. El país austral aportó al beneficio de explotación de Telefónica en el primer semestre 386 millones de euros, menos del 3,5% del total. Por su parte, la contribución de los negocios argentinos al beneficio neto del Banco Santander de enero a septiembre fue de sólo 159 millones (el 2,29%). Tanto la operadora como el banco tienen en Brasil su principal mercado. Otra entidad que ha reducido su exposición a Argentina es BBVA. En los nueve primeros meses obtuvo en este país un beneficio de 126 millones, el 2,79% de las ganancias totales. México es la economía exterior que más pesa en las cuentas del BBVA.

Los analistas consideran que la situación de Latinoamérica, incluso en aquellos países con regímenes políticos más inestables como Argentina, Venezuela o Bolivia, no tiene nada que ver con la de hace una década. "La extensión del riesgo sistémico hacia los mercados emergentes es un hecho que nada tiene que ver con los fundamentales de los países en el medio plazo, sino con los brutales movimientos de flujos de capital que se están produciendo, el desapalancamiento de la industria financiera o la escasez de crédito", explican desde Inversis.

En el caso de UBS, sus expertos señalan que, aunque la economía global se está deteriorando, no exiten problemas graves en los fundamentales de Latinoamérica, "donde la situación de la balanza por cuenta coriente, el déficit presupuestario y la cantidad de deuda estatal referenciada al dólar están a años luz de las de otras crisis". El banco suizo considera, por ejemplo, que el real brasileño está relativamente protegido gracias a la fortaleza de la economía y que los problemas mostrados en las últimas semanas por la divisa se han debido a los problemas financieros y de liquidez externos.

TELEFÓNICA: América bate a España

La apuesta de Telefónica por Latinoamérica ha llevado a la operadora a ingresar más en esa región que en España. Durante el primer semestre de 2008, la teleco facturó en Latinoamérica por valor de 10.531 millones de euros (el 37,4% del total), mientras que la cifra de negocio doméstico fue de 10.331 millones. Brasil es el país de la región que más aporta a las cuentas de Telefónica. En los primeros seis meses del año la compañía facturó allí por valor de 4.205 millones de euros. Esta cantidad supone el 40% de las ventas en toda Latinoamérica y el 15% de la facturación total del grupo. Tras Brasil, el siguente país en importancia en esta zona, medido por las ventas generadas, es Venezuela con una facturación semestral de 1.186 millones, seguido de Argentina (1.142 millones), Chile (989 millones), México (784 millones) y Colombia (759 millones).

Esta fuerte presencia en Latinoamérica provoca que sus acciones muestren una gran sensibilidad a la zona. En un reciente informe, los analistas de Citigroup señalan que una depreciación del real brasileño frente al euro del 20% recortaría en un 4% el beneficio bruto de explotación de Telefónica. Además del riesgo en los tipos de cambio, la otra incertidumbre es el impacto que la actual crisis de crédito tendrá en el crecimiento de la región. Exane BNP Paribas todavía debe ajustar sus previsiones al nuevo escenario. De momento, prevé un crecimiento en los ingresos de Telefónica en Latinoamérica del 8%. "En el caso de que se recortase a la mitad, las ventas totales del grupo caerían un 2%", indican.

BANCO SANTANDER: Objetivo: ser líder en Brasil

Latinoamérica aportó al beneficio neto del Banco Santander 2.167 millones de euros en los nueve primeros meses de 2008, el 31,24% de las ganancias totales. Dentro de la región, Brasil es la economía que más pesa en las cuentas de la entidad (supone el 10,8% del resultado neto), seguido de México (7,8%) y Chile (6%). La presencia del Santander en Argentina es de poca relevancia mientras que en Venezuela está en negociaciones con el Gobierno para vender sus negocios. El banco consolidará en los resultados del cuarto trimestre la compra del Banco Real por lo que el peso de Brasil será aún mayor. Por eso los analistas aconsejan seguir de cerca la evolución del real frente al dólar y al euro. Los analistas de Citigroup advierten que la crisis económica mundial también pasará factura a Brasil. De hecho, han recortado recientemente su previsión sobre el crecimiento de los créditos del Santander en 2009 hasta el 15% (la estimación anterior era del 22%).

A pesar del peor entorno para su máxima apuesta en Latinoamérica, el Banco Santander no duda del potencial de la economía carioca. "Nuestro objetivo es convertirnos en el banco privado número uno en Brasil", ha señalado esta semana Emilio Botín, presidente del Santander. "El beneficio en Brasil será de 4.800 millones de reales [1.757 millones de euros] en 2008; 6.100 millones en 2009 y 7.900 millones en 2010", ha añadido Botín. En opinión del máximo ejecutivo del Santander Brasil presenta la mejor situación macroeconómica "en décadas" y está preparado para "afrontar un entorno menos favorable".

BBVA: La incógnita de México

La presencia del BBVA en Latinoamérica se centra sobre todo en México. Este país contribuyó al beneficio del grupo con 1.531 millones de euros (el 35,4% del total) en los nueve primeros meses del año. Por lo que se refiere al resto de negocios en Latinoamérica, éstos aportaron a la entidad financiera unas ganancias de 539 millones de euros (el 12,5%). En cuanto a la tasa de morosidad, los datos de Latinoamérica están por encima de la media. La tasa de impagados del BBVA se situó en septiembre en el 1,54% (hace un año era del 1,15%), mientras que en el caso de México fue del 2,75% (un 2,32% en 2007).

La apuesta mexicana del banco (a través de Bancomer) le ha dado muy buenos resultados en los últimos años, con tasas de crecimiento de doble dígito. El entorno actual, sin embargo, empieza a dibujar algunos nubarrones. En primer lugar, la crisis financiera se ha cebado en las últimas semanas con el peso mexicano. Además, la economía de México es muy dependiente de la situación en su vecino del norte (el PIB de EE UU ha sido negativo en el tercer trimestre del año). "Hace cuatro meses hablábamos de crecimientos para la economía mexicana entre el 4% y el 5% en 2009. Probablemente el próximo año veremos crecimientos por debajo de esa estimación. Sin embargo, lo importante es que México lo está haciendo mejor que en otras situaciones de crisis y se muestra más resistente en términos de crecimiento del PIB que la economía de EE UU", explicó el consejero delegado del BBVA, José Ignacio Goirigolzarri, durante el encuentro con analistas de esta semana.

REPSOL : A vueltas con Argentina

Repsol YPF tiene ahora tres frentes abiertos. El primero de ello no es exclusivo de la compañía, sino que atañe a todo el sector: el impacto en las cuentas de la caída del crudo. La crisis económica augura una demanda menor de petróleo y eso se ha trasladado de forma inminente al precio del barril. El segundo frente de la petrolera es interno y tiene que ver con la posible salida de Sacyr del accionariado. La constructora tiene el 20% del capital y es el máximo accionista. La tercera incertidumbre ha surgido en las últimas semanas y está relacionada con un viejo fantasma: la dudas regulatorias en Argentina.

El Gobierno del país latinoamericano ha nacionalizado el sistema de fondos de pensiones privado. Cristina Fernández de Kirchner ha insistido en que no se intervendrán empresas privadas, pero los inversores tienen sus dudas, teniendo en cuenta los antecedentes del país latinoamericano. "Puede ser cierto que la medida cuasi-confiscatoria de las pensiones sea única, pero crea una enorme inseguridad jurídica. Los desmentidos posteriores sobre la intención de no nacionalizar nada parecen no haber tenido eco en los mercados, que se han puesto a descontar que Argentína podría suspender pagos", señalan desde Inversis. En el primer semestre del año, YPF, la filial argentina de Repsol, aportó al resultado de explotación del grupo 644 millones de euros, el 18,38% del total. Los expertos de Exane BNP Paribas recuerdan que la única petrolera que ha recortado dividendo en los últimos 10 años ha sido Repsol. Y lo hizo después del default argentino de 2001.

Resto del mercado: Un interés muy compartido

La presencia en Latinoamérica no es patrimonio exclusivo de las compañías de mayor tamaño del mercado. Si la exposición a la región de Telefónica, Santander, BBVA y Repsol es considerable, no lo es menos para otras compañías del selectivo como Endesa, Iberdrola, Gas Natural, Unión Fenosa, OHL, Acerinox, Cintra, Iberia, Mapfre y Abengoa.

En el caso de OHL, por ejemplo, el negocio de concesiones en Latinoamérica generó unos ingresos de 189,7 millones en los nueve primeros meses de 2008, el 89,69% del total en este área, siendo Brasil el país más relevante para la constructora.

Otra compañía con bastante exposición a la economía brasileña es Mapfre. La aseguradora obtuvo unas primas por sus seguros (de vida y no vida) de 2.640 millones de euros en Latioamérica durante los nueve primeros meses de 2008, y casi el 40% de esa cantidad las generó en Brasil.

Endesa, por su parte, también tiene una alta dependencia de las economías latinoamericanas. En el primer semestre, la eléctrica obtuvo allí el 37,4% de las ventas y el 19,1% del beneficio neto. En el caso de Endesa, su principal negocio lo tiene en Chile tras la compra de Enersis.

Fuera del Ibex 35 también hay compañías con una fuerte presencia en Latinoamérica. Entre ellas destacan los casos de Codere. En 2007, Argentina aportó el 40% del Ebitda de la compañía de máquinas recreativas, y México, el 25%. Además de Codere, tienen intereses en la zona empresas como Amper (principalmente en Brasil, país donde obtiene el 30% de su Ebitda), Prosegur (Brasil genera el 16% de sus ventas, y México, el 4%), NH Hoteles, Sol Meliá, Viscofán, Cie Automotive, PRISA (editora de EL PAÍS) y Nicolás Correa.

Tu suscripción se está usando en otro dispositivo

¿Quieres añadir otro usuario a tu suscripción?

Si continúas leyendo en este dispositivo, no se podrá leer en el otro.

FlechaTu suscripción se está usando en otro dispositivo y solo puedes acceder a EL PAÍS desde un dispositivo a la vez.

Si quieres compartir tu cuenta, cambia tu suscripción a la modalidad Premium, así podrás añadir otro usuario. Cada uno accederá con su propia cuenta de email, lo que os permitirá personalizar vuestra experiencia en EL PAÍS.

¿Tienes una suscripción de empresa? Accede aquí para contratar más cuentas.

En el caso de no saber quién está usando tu cuenta, te recomendamos cambiar tu contraseña aquí.

Si decides continuar compartiendo tu cuenta, este mensaje se mostrará en tu dispositivo y en el de la otra persona que está usando tu cuenta de forma indefinida, afectando a tu experiencia de lectura. Puedes consultar aquí los términos y condiciones de la suscripción digital.

Archivado En

- IBEX 35

- Consejo administración

- Filiales

- Bolsas internacionales

- Inversiones extranjero

- Cuenta resultados

- Telefónica

- Repsol

- Índices bursátiles

- Bolsa Madrid

- Grupo Santander

- Argentina

- Indicadores económicos

- Comercio internacional

- Petroleras

- Petróleo

- Bolsa

- Madrid

- Coyuntura económica

- Relaciones económicas

- México

- Política exterior

- Combustibles fósiles

- Comunidad de Madrid