Tipos de interés altos por más tiempo

El cambio de expectativas genera nuevos riesgos financieros y para la sostenibilidad fiscal

El ciclo de endurecimiento monetario por parte de los principales bancos centrales parecía estar llegando a su fin, además con consecuencias menos preocupantes de lo que se anticipada. Sin embargo, las turbulencias que sacuden los mercados de deuda evidencian que es pronto para despejar el camino hacia un aterrizaje suave de la economía. Los inversores en los mercados financieros habían apostado por un descenso de los tipos de interés, en consonancia con la mejora de las previsiones de inflación, de ahí que hasta fechas recientes los tipos de interés de los bonos con vencimientos a largo plazo se situaran por debajo de los plazos más cortos. Pero eso era sin contar con el órdago de los gobernadores de los principales bancos centrales, que vaticinaron —en pleno agosto— que los tipos de interés se mantendrían en niveles elevados durante más tiempo de lo previsto.

El mensaje está enfriando las expectativas, y el resultado es que los Estados se enfrentan a un brusco encarecimiento de la financiación de su deuda. El interés de los bonos de EE UU con vencimiento a 10 años —la referencia mundial— alcanza el 5%, medio punto más que antes del verano (y eso que la Reserva Federal no ha ajustado sus tipos de intervención). El fenómeno se ha extendido a través de toda Europa. El bono español, por ejemplo, supera el 4% por primera vez en una década. Y el alemán se acerca al 3%, dejando definitivamente atrás la era del “dinero gratis” en que el Tesoro cobraba por emitir deuda.

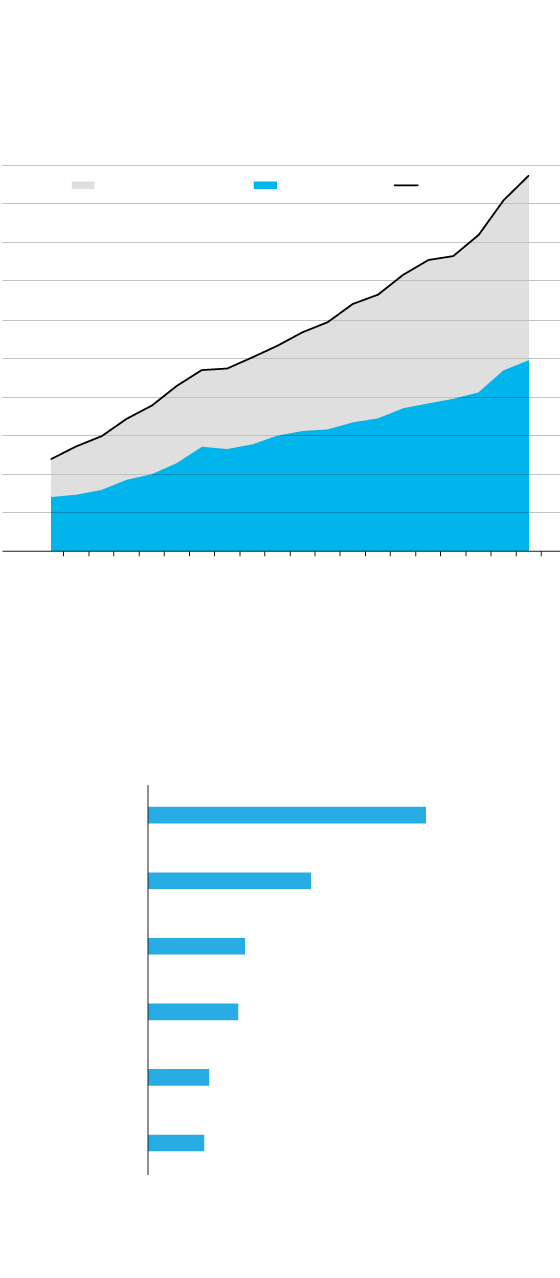

Las finanzas que operan fuera de la regulación bancaria ha ganado terreno…

Volumen mundial de activos financieros, en billones de dólares.

500

Finanza

no bancaria

Bancos

Total

450

400

350

300

250

200

150

100

50

0

03

05

07

09

11

13

15

17

19

21

… y su peso en algunas economías es elevado

Activos de los intermediarios no bancarios en % del PIB 2021.

332

Reino Unido

EE UU

Francia

Alemania

España

Italia

194

116

108

73

67

Fuente: Financial Stability Board.

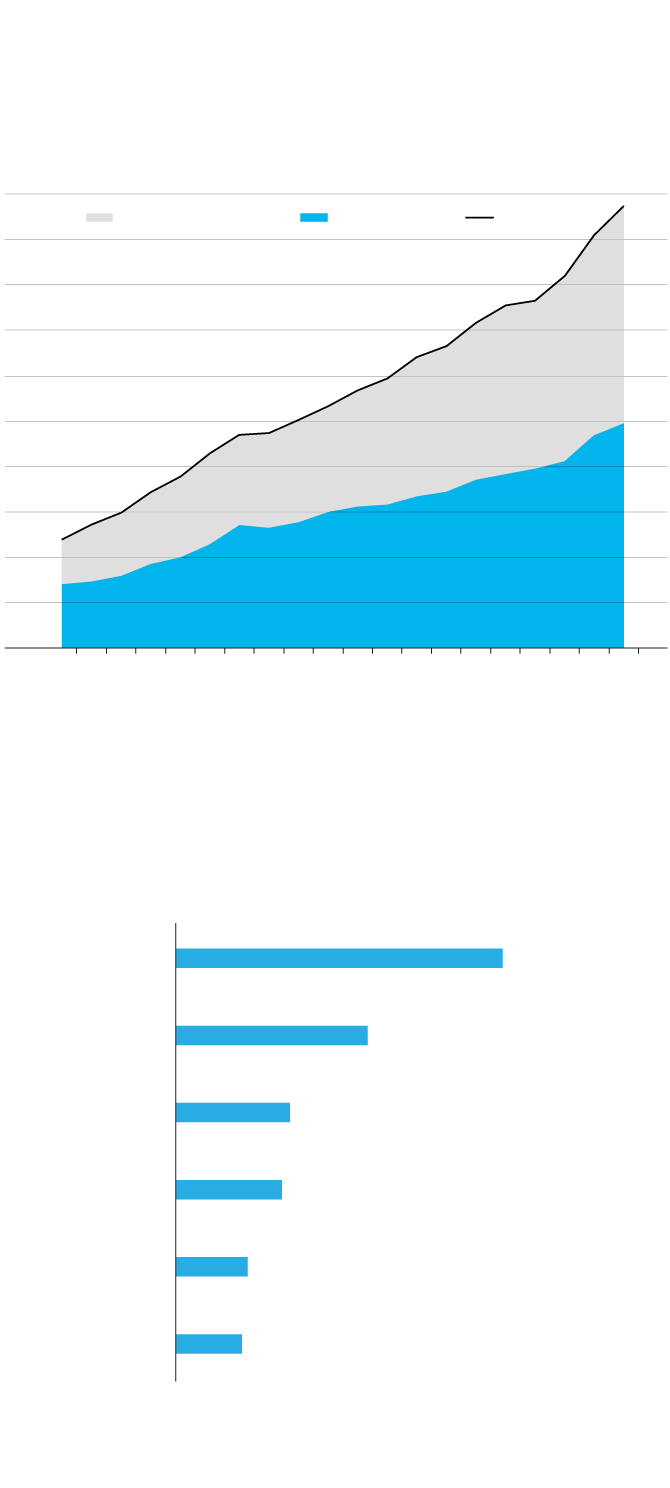

Las finanzas que operan fuera de la regulación bancaria ha ganado terreno…

Volumen mundial de activos financieros, en billones de dólares.

500

Finanza

no bancaria

Bancos

Total

450

400

350

300

250

200

150

100

50

0

03

05

07

09

11

13

15

17

19

21

… y su peso en algunas economías es elevado

Activos de los intermediarios no bancarios en % del PIB 2021.

332

Reino Unido

EE UU

Francia

Alemania

España

Italia

194

116

108

73

67

Fuente: Financial Stability Board.

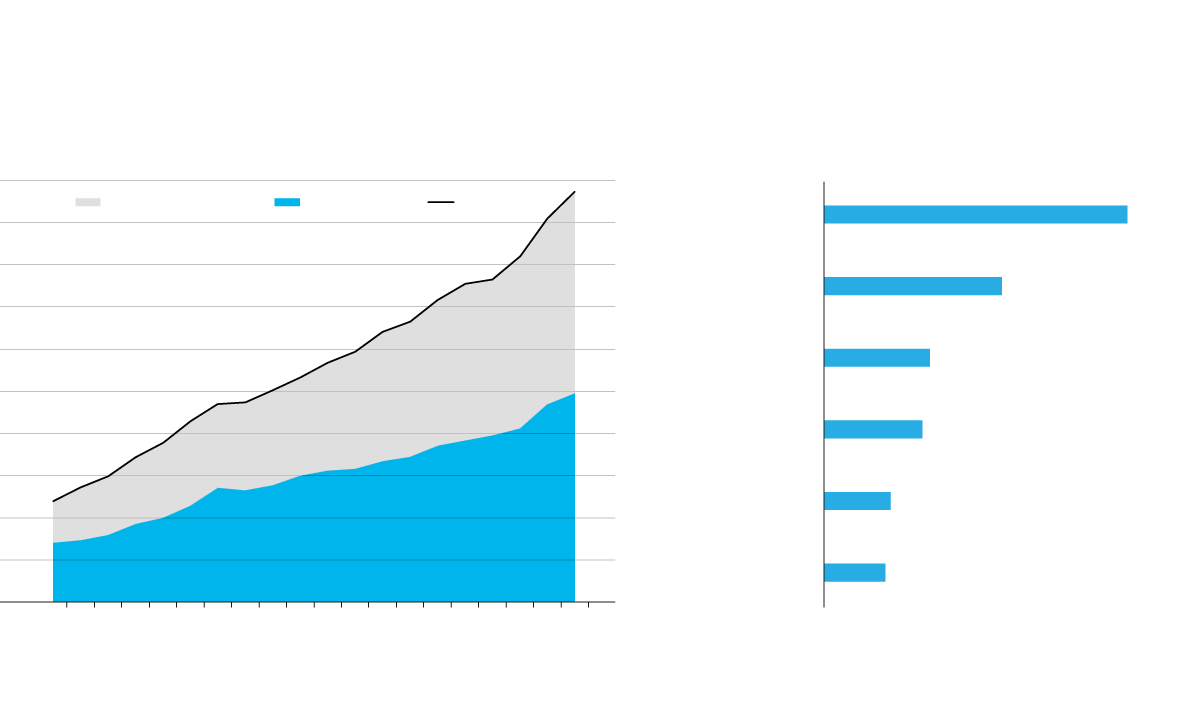

Las finanzas que operan fuera de la regulación bancaria ha ganado terreno…

… y su peso en algunas economías es elevado

Volumen mundial de activos financieros, en billones de dólares.

Activos de los intermediarios no bancarios en % del PIB 2021.

500

Finanza

no bancaria

Bancos

Total

450

332

Reino Unido

EE UU

Francia

Alemania

España

Italia

400

194

350

300

116

250

200

108

150

73

100

50

67

0

03

05

07

09

11

13

15

17

19

21

Fuente: Financial Stability Board.

El ajuste parece suave, habida cuenta de que viene precedido de varias rondas de subidas del precio del dinero desde el inicio del giro monetario, pero no lo es. Uno, porque pilla por sorpresa a algunos actores financieros no bancarios (fondos de inversión, de pensión, de cobertura de riesgos) que habían apostado a una bajada de tipos durante la primera parte del próximo ejercicio. La máxima institución de seguimiento de los mercados financieros (el FSB, por sus siglas en inglés) ha advertido del riesgo de un exceso de apalancamiento de estos actores, cuyo crecimiento al margen de la regulación bancaria ha sido exponencial durante los últimos años. Por otra parte, también se devalúan los títulos a interés fijo que están en el balance de los bancos, si bien en el caso de la eurozona el Banco central Europeo estima que el riesgo es moderado.

En segundo lugar, los tipos de interés se están acercando al umbral a partir del cual la deuda puede ser insostenible. Esto ocurre cuando el coste de los pasivos supera el crecimiento de la economía, caso del Estado, o de los ingresos, caso de una empresa o de un particular. En España, el elevado nivel de endeudamiento público es el principal factor de vulnerabilidad a nivel macroeconómico. La deuda privada, por su parte, se sitúa en cotas asumibles en general, si bien la multiplicación de concursos de acreedores es coherente con lo que cabía temer en un contexto de subida duradera de los tipos de interés.

En suma, la persistencia de tipos de interés altos en relación a nuestra capacidad de crecimiento representa un cambio de paradigma para la política económica. La dificultad está en contener el déficit público, pero sin perjudicar el crecimiento. Descontando el pago de intereses, el agujero se eleva a unos 32.000 millones de euros: ese es el desafío. Debería ser posible corregir algo el desvío durante el presente ejercicio, gracias al tirón de la economía en la primera parte del año, pero un esfuerzo adicional es necesario. Es crucial que el ajuste no se haga en detrimento de la inversión, algo que también parece factible gracias a los fondos europeos. El sorprendente comportamiento de la economía y del empleo crean una ventana de oportunidad. Pero esos resultados no bastarán ante el encarecimiento duradero del precio del dinero.

Expectativas

Antes del verano, los mercados apostaban por una bajada de tipos de interés. Prueba de ello, en junio la remuneración de los bonos públicos con vencimiento a diez años se situó en el 3,4%, dos décimas menos que las letras del Tesoro español con vencimiento a un año. Desde entonces, el diferencial se ha invertido, fruto de una subida de la rentabilidad de los bonos de más de medio punto porcentual, el doble que las letras. El cambio de expectativas se inició en EE UU en consonancia con la reunión de banqueros centrales de Jackson Hole, extendiéndose a otras economías avanzadas.

Sigue toda la información de Economía y Negocios en Facebook y X, o en nuestra newsletter semanal

Tu suscripción se está usando en otro dispositivo

¿Quieres añadir otro usuario a tu suscripción?

Si continúas leyendo en este dispositivo, no se podrá leer en el otro.

FlechaTu suscripción se está usando en otro dispositivo y solo puedes acceder a EL PAÍS desde un dispositivo a la vez.

Si quieres compartir tu cuenta, cambia tu suscripción a la modalidad Premium, así podrás añadir otro usuario. Cada uno accederá con su propia cuenta de email, lo que os permitirá personalizar vuestra experiencia en EL PAÍS.

¿Tienes una suscripción de empresa? Accede aquí para contratar más cuentas.

En el caso de no saber quién está usando tu cuenta, te recomendamos cambiar tu contraseña aquí.

Si decides continuar compartiendo tu cuenta, este mensaje se mostrará en tu dispositivo y en el de la otra persona que está usando tu cuenta de forma indefinida, afectando a tu experiencia de lectura. Puedes consultar aquí los términos y condiciones de la suscripción digital.