Bancos centrales y mercados: pirómanos y bomberos

A España no le conviene generar ruido con una carrera fiscal a la baja entre las comunidades autónomas

La acumulación de factores de incertidumbre no para de aumentar. A la escalada rusa en Ucrania, con el anuncio de anexión (no reconocida internacionalmente) de casi un 15% del territorio ucranio, se suma la mayor incertidumbre sobre la seguridad del abastecimiento energético en la Unión Europea (UE) y, en los últimos días, el anuncio por la OPEP de nuevos recortes en sus cuotas de producción de crudo. La Comisión Europea está poniendo todos sus esfuerzos para minimizar el impacto de la crisis energética, pero la percepción de fragilidad y de que el escenario puede aún complicarse más es evidente. La presión sobre la inflación —que sigue escalando en el área euro en septiembre—, con la general en el 10% y la subyacente en el 4,8%, se mantiene muy alta.

En definitiva, en una situación en la que los riesgos inflacionistas por el frente de la oferta de energía siguen elevados, y en la que el equilibrio entre las acciones de política monetaria (dañar demanda para reducir inflación) y política fiscal (limitar el daño a la demanda) no se ha alcanzado aún. Por tanto, el riesgo de que se tenga que intensificar la restricción monetaria —vía tipos más altos y acciones de reducción de balance— para frenar la demanda persiste. En consecuencia, la incertidumbre sobre el nivel de llegada del precio del dinero, y sobre el potencial daño que los mismos puedan causar al crecimiento económico, es extraordinariamente elevada.

Un buen ejemplo en este sentido lo constituyen las más recientes previsiones formuladas por el Banco Central Europeo (BCE) o por el propio Banco de España. Más allá de anticipar un importante recorte en el crecimiento para 2023, cuando en 2022 se ha mantenido una favorable inercia durante buena parte del año, lo más relevante es el amplio rango que se otorga a dichas previsiones. Frente a casi un 1% de crecimiento previsto para el conjunto de la eurozona en el escenario central, el BCE contempla como plausible un escenario alternativo de caída del 1%. Algo parecido ocurre con las previsiones de inflación formuladas por la misma entidad, que pronostica también un amplio rango (entre el 5,5% y el 6,9%) para el nivel medio previsto de la eurozona en 2023, y sobre todo la tardanza en retornar a ese 2% que el BCE mantiene como objetivo, y que no se alcanzaría antes de 2025. Pero si amplio es el rango de fluctuación previsible en la evolución de las principales variables macroeconómicas, este se queda muy corto cuando se compara con los movimientos registrados en prácticamente todos los segmentos de los mercados financieros. Desde luego, en el de acciones, donde las caídas acumuladas desde el inicio del conflicto superan porcentajes del 20% en los índices más representativos, del 30% en aquellos con un componente más tecnológico y del 50% en el caso de los criptoactivos.

No se queda atrás la volatilidad en el mercado de divisas, con un dólar capitalizando la mayor determinación de su banco central en la lucha contra la inflación mediante elevaciones más tempranas y contundentes de sus tipos de interés. Paradójicamente, en esta ocasión no son las divisas de países emergentes las que más han sufrido en sus cruces frente al “rey dólar”, sino las cuatro divisas que le siguen en importancia en los mercados cambiarios: el euro, el yuan y, sobre todo, el yen y la libra esterlina. Todas ellas sufren los desajustes temporales de sus bancos centrales para seguir el paso de la Reserva Federal.

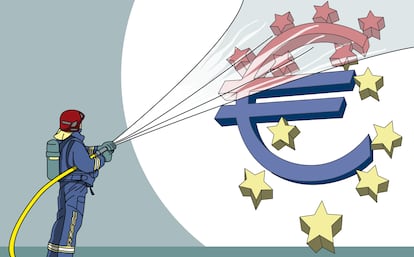

Pero donde más preocupa ese incremento de la volatilidad es en los mercados de deuda, muy especialmente en su núcleo central compuesto por los bonos soberanos, tanto en Europa como en EE UU. Entre ambas geografías (incluyendo al Reino Unido en Europa), el mercado de bonos soberanos supera los 50 billones de euros de saldo vivo y acumula pérdidas de valor cercanas al 15% tras los importantes incrementos de los tipos largos provocados por la beligerancia de los bancos centrales. La paradoja es que han de ser ellos mismos los que acudan a apagar los fuegos que emergen en dichos mercados de bonos cuando su volatilidad alcanza niveles preocupantes.

La mayor atención a la volatilidad en los mercados de deuda que en los de acciones radica, en primer lugar, en que los bonos soberanos constituyen una pieza clave en la transmisión de la política monetaria, como ancla o punto de referencia para la financiación a largo plazo de empresas y hogares. Pero, además, su presencia en las carteras de fondos de inversión abiertos y de fondos de pensiones les otorga un potencial altamente desestabilizador de flujos, como consecuencia de la posible aparición de ventas forzadas y efectos autoalimentados de “bola de nieve”. Esta fue la principal razón que recientemente llevó al Banco de Inglaterra (BoE) a intervenir anunciando un nuevo programa de compra de bonos que desdecía su anterior anuncio en sentido contrario. En todo caso, esa intervención del BoE no fue gratuita y tuvo que venir acompañada de una rectificación del Gobierno británico, en el sentido de dar marcha atrás a un irresponsable paquete de recortes impositivos que colocaban al Tesoro en una situación de gran vulnerabilidad.

En la eurozona, el potencial desestabilizador de un mercado de deuda con volatilidad extrema se amplifica por la coexistencia de bonos de diferentes emisores soberanos frente a un bono soberano único como es el caso en Estados Unidos o el Reino Unido. Como el propio BCE ha documentado, episodios de elevada volatilidad en los mercados de bonos (y en los últimos meses dicha volatilidad casi se ha triplicado) se traducen también en una amplificación de los diferenciales (primas de riesgo) entre los emitidos por los diferentes Estados miembros, mucho más allá de los atribuibles a los fundamentales de cada uno de ellos. En tal caso, podría estar distorsionándose la necesaria neutralidad de transmisión de la política monetaria, de tal manera que no genere ventajas comparativas a empresas u hogares de unos países frente a otros.

Es para luchar contra dicho efecto indeseable por lo que el BCE diseñó en julio ese nuevo instrumento conocido por sus siglas en inglés como TPI (transmission protection instrument), todavía no utilizado, pero cuyo mero anuncio tranquilizó a los mercados en su momento. Dados los nuevos episodios de volatilidad acaecidos desde entonces, surge recurrentemente la pregunta de cuándo, y en qué condiciones, utilizará el BCE ese nuevo instrumento siguiendo la estela del BoE.

No cabe duda de que, ante episodios de volatilidad extrema, el BCE no dudará en utilizarlo para evitar la fragmentación financiera, pero, al igual que su homólogo británico, escrutará con lupa que las políticas fiscales no lancen mensajes contradictorios en términos de sostenibilidad de sus respectivas deudas públicas. En esa lupa va a estar sin duda Italia, principal perjudicado cuando esas primas de riesgo se disparan, especialmente ahora a la espera del nuevo gobierno y de sus mensajes en política económica. En un contexto semejante, no estaría mal que en España, cuya deuda pública está siendo bien valorada por los mercados, no generemos excesivo ruido poniendo en marcha una carrera impositiva a la baja entre comunidades autónomas.

Tu suscripción se está usando en otro dispositivo

¿Quieres añadir otro usuario a tu suscripción?

Si continúas leyendo en este dispositivo, no se podrá leer en el otro.

FlechaTu suscripción se está usando en otro dispositivo y solo puedes acceder a EL PAÍS desde un dispositivo a la vez.

Si quieres compartir tu cuenta, cambia tu suscripción a la modalidad Premium, así podrás añadir otro usuario. Cada uno accederá con su propia cuenta de email, lo que os permitirá personalizar vuestra experiencia en EL PAÍS.

¿Tienes una suscripción de empresa? Accede aquí para contratar más cuentas.

En el caso de no saber quién está usando tu cuenta, te recomendamos cambiar tu contraseña aquí.

Si decides continuar compartiendo tu cuenta, este mensaje se mostrará en tu dispositivo y en el de la otra persona que está usando tu cuenta de forma indefinida, afectando a tu experiencia de lectura. Puedes consultar aquí los términos y condiciones de la suscripción digital.