COVID y evolución del seguro en el mundo

La emergencia de la pandemia está y seguirá siendo en el futuro reciente el determinante fundamental de la evolución del mercado mundial de seguros. Para evaluar la disrupción que la COVID-19 supondrá en el comportamiento de este mercado, el informe prospectivo que el Swiss Re Institute publica de manera anual es una buena herramienta.

Si hace un año destacábamos en este mismo blog el “viraje al este” que con extrema nitidez se estaba produciendo en el mercado mundial de seguros, la emergencia de la pandemia está y seguirá siendo en el futuro reciente el determinante fundamental de su evolución. Como entonces, el informe prospectivo que el Swiss Re Institute publica anualmente es una muy útil referencia para evaluar la disrupción que la COVID-19 supondrá en el comportamiento de dicho mercado.

Destacábamos entonces que, aunque con oscilaciones, en los mercados avanzados las primas del negocio de no vida han venido creciendo en las últimas tres décadas a un ritmo similar al del PIB. A diferencia de aquél, el de vida viene haciéndolo desde la crisis financiera de 2008 a tasas inferiores a la expansión de la economía; en contraste también con múltiplos significativamente superiores a la unidad en relación al crecimiento económico con los que dicho negocio venía haciéndolo anteriormente. Con un comportamiento muy diferente, los mercados emergentes, venían creciendo a tasas muy superiores a las del PIB, tanto el negocio de vida como el de no vida, dada la baja penetración (primas/PIB) y densidad (primas per cápita) de partida del seguro en estos países y la bien conocida elasticidad-renta superior a la unidad que define, en general, su contratación. En consecuencia, se venía produciendo una continuada y rápida reducción del gap asegurador existente frente a los mercados avanzados (aún muy elevado, de todos modos) liderado por China, cuyo mercado representa la mitad del conjunto de los emergentes y que en tamaño se sitúa ya segundo lugar en el mundo, sólo por debajo de estadounidense.

Como consecuencia del comportamiento descrito, en los países avanzados, el crecimiento real del negocio de no vida venía situándose en torno al 2% en los últimos años, en tanto que el de vida se limitaba a crecimientos reales algo inferiores al 1%. En contraposición, en los países emergentes su expansión venía alcanzando referencias de crecimiento muy superiores, del 6%-8% en ambos casos. El conjunto mundial, dado el bajo peso relativo todavía de los emergentes en el mercado de seguros por volumen total de primas (menos del 20% aun cuando su contribución al PIB mundial se acerca al 40%), registraba una expansión global que estos últimos años se ha situado en una tasa de crecimiento cercana al 3%.

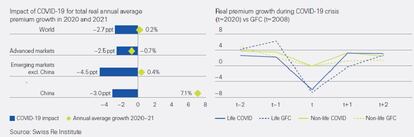

Esta velocidad de crucero en la que se asentaba el crecimiento del mercado de seguros en el mundo previo a la COVID-19, se frenará bruscamente merced a los efectos directos e indirectos de la misma. Como se puede ver en el gráfico de la izquierda de más abajo, atendiendo a las estimaciones de Swiss Re el shock de la pandemia restará cerca de 3 puntos de crecimiento medio anual al seguro mundial en el bienio 2020-21, de tal modo que el nivel de primas de 2019 no se recuperaría hasta finales del 2021 o principios del 2022. En otras palabras, durante un par de años se estancarán las cifras de negocio del seguro mundial, o si se quiere, expresado de otro modo, respecto de la evolución inercial (o tendencial) sin efecto COVID-19 se perderá en este caso un 6% del negocio.

El perfil por geografías o temporal será en todo caso distinto. Según las mismas estimaciones los países avanzados, en su conjunto, llegarán a 2022 si haber alcanzado aún las cifras de negocio pre-COVID, en tanto que este no será el caso de los emergentes. Sobre todo de China, donde el mayor dinamismo económico (menor impacto de la crisis), y la elevada elasticidad que viene impulsando el seguro, le permitiría mantener tasas reales de crecimiento del 7% durante este bienio.

El gráfico de la derecha muestra, por otra parte, el perfil de tasas de crecimiento año a año y por ramos, comparándolo con el comportamiento durante la crisis financiera de 2008. Si se verificase este patrón, lo llamativo sería un menor impacto relativo en la actual crisis en relación a la variación del PIB (la caída y posterior recuperación del PIB es mucho más abrupta es esta ocasión). Como entonces, sin embargo, el negocio de vida mostraría una mayor sensibilidad que el de no vida.

Obviamente el supuesto y previsible carácter “transitorio” de la crisis actual permitiría explicar una parte sustancial de los comportamientos antes descritos, pero como es natural no caben descartar otros escenarios más adversos. Sea una mayor intensidad del impacto de la pandemia como consecuencia de rebrotes más allá de los esperados o de retraso en la aparición de vacunas efectivas, o sea por una derivación hacia una crisis también financiera que, desde luego, los bancos centrales parecen a día de hoy tener razonablemente bajo control.

Tu suscripción se está usando en otro dispositivo

¿Quieres añadir otro usuario a tu suscripción?

Si continúas leyendo en este dispositivo, no se podrá leer en el otro.

FlechaTu suscripción se está usando en otro dispositivo y solo puedes acceder a EL PAÍS desde un dispositivo a la vez.

Si quieres compartir tu cuenta, cambia tu suscripción a la modalidad Premium, así podrás añadir otro usuario. Cada uno accederá con su propia cuenta de email, lo que os permitirá personalizar vuestra experiencia en EL PAÍS.

¿Tienes una suscripción de empresa? Accede aquí para contratar más cuentas.

En el caso de no saber quién está usando tu cuenta, te recomendamos cambiar tu contraseña aquí.

Si decides continuar compartiendo tu cuenta, este mensaje se mostrará en tu dispositivo y en el de la otra persona que está usando tu cuenta de forma indefinida, afectando a tu experiencia de lectura. Puedes consultar aquí los términos y condiciones de la suscripción digital.