Del dentista a las pizzas, el capital riesgo se instala a lo grande en España

El crecimiento económico, los tipos de interés y la capacidad exportadora provoca que la adquisición de empresas por fondos de ‘private equity’ alcance su récord histórico

Usted quizá no lo sepa, pero su vida gira en torno al capital riesgo. Repase su agenda de un día cualquiera. Es posible que durante esa jornada elegida al azar aproveche las primeras horas para ir al gimnasio (AltaFit) antes de coger el coche que acaba de pasar la revisión (Aurgi), echar gasolina (Cepsa) y buscar un parking (Eysa) próximo a su trabajo. A la hora de comer opta por algo rápido (Telepizza) y mientras almuerza adquiere entradas de un parque de atracciones (PortAventura) y encarga pienso para su perro (TiendAnimal); tras finalizar la jornada laboral tiene cita con el dentista (Dentix) y luego visita la residencia de la tercera edad (Vitalia) en la que están sus padres, a los que les lleva algunos artículos de perfumería (Bodybell). De vuelta a casa, prueba suerte en una sala de apuestas (Sportium). A la hora de cenar comprueba que la nevera está vacía y activa el plan B: pedir algo de picar y que se lo traiga un raider (Glovo). ¿Qué tienen en común todas esas actividades? Que son productos y servicios facilitados por compañías propiedad de grandes inversores miembros de una industria que mueve cientos de miles de millones en todo el mundo y que responde al nombre de private equity.

Estos fondos llegaron a España con cierto retraso, pero en los últimos años están calando hondo en el tejido empresarial. No hay semana que no se firme un acuerdo. Advent, por ejemplo, se acaba de hacer con la red de servicios dentales Vitaldent. Es el último deal de un sector que en 2018 pulverizó su récord con 740 movimientos y una inversión conjunta de 6.013 millones, un 21% más que el año anterior. “A la hora de explicar este crecimiento confluyen varios factores”, explica Miguel Zurita, presidente de la Asociación Española de Capital, Crecimiento e Inversión (Ascri). “En primer lugar, es una actividad que está en pleno auge a nivel mundial y España, que partía de niveles de penetración inferiores, se está beneficiando de ello. Además, el país es visto como un buen destino por parte de los inversores internacionales gracias al dinamismo económico y al talento e innovación de las empresas”, añade el responsable de la patronal del sector.

Llegan los ‘bárbaros’

El origen de la industria del private equity se remonta a los años cuarenta del siglo pasado, pero estos fondos empezaron a hacer ruido mucho más tarde. Para ser más precisos, en 1988, cuando se produjo la encarnizada pelea por el control de RJR Nabisco. El pulso finalmente lo ganó KKR. Debido al libro que inmortalizó la batalla y que luego sirvió para una serie de televisión de HBO —Barbarians At The Gate—, a estos inversores se los conoce en la jerga financiera como “los bárbaros”. Su cuna está en los mercados anglosajones, aunque poco a poco las huestes de los fondos están desplazándose a otras latitudes. España está lejos aún de países como Francia (en 2018 se realizaron operaciones por 16.180 millones), aunque desde que estalló la crisis la inversión anual se ha triplicado, alcanzado cifras similares a las de Italia (6.915 millones).

El 76% de la inversión que se hizo en el mercado español en 2018 lo aportaron gestoras internacionales como Blackstone. Este gigante se ha especializado sobre todo en comprar activos inmobiliarios, aunque también ha protagonizado sonoras operaciones industriales como la toma de Cirsa. “Las reformas estructurales que se han aplicado están dando sus frutos. A la vista del potencial económico del país, existe una sana competición por invertir tanto en compañías establecidas y que funcionan bien como en empresas en fases menos desarrolladas y muy innovadoras”, comenta Lionel Assant, responsable de private equity para Europa de Blackstone.

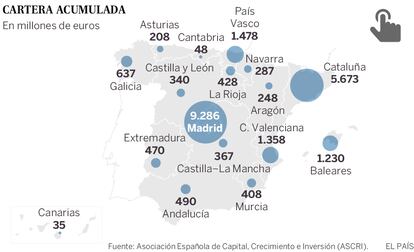

El negocio del capital riesgo responde, a grandes rasgos, a las siguientes pautas de actuación: una gestora lanza un fondo y toca a la puerta de potenciales inversores para que participen (fondos de pensiones, aseguradoras, grandes fortunas…); cuando la firma capta el dinero que se había fijado, cierra el fondo y comienza a buscar empresas para comprar; normalmente adquiere participaciones de control y está entre cuatro y seis años en el capital; durante este tiempo, trata de que la sociedad crezca o la reestructura —bien con el equipo gestor que encontró o con gente de su confianza— para así venderla a un precio mayor y repartirse las plusvalías, si las hubiese, con sus socios. El rosario de adquisiciones de empresas en los últimos años eleva el saldo de activos bajo gestión en España a 22.990 millones de euros. Entre los movimientos recientes destacan las operaciones en Naturgy (antigua Gas Natural), Codorniu, Imagina (Mediapro), Ufinet, Aernnova o Goiko Gourmet, además de las ya citadas Cepsa y Cirsa.

Para Jorge Riopérez, socio responsable de corporate finance de KPMG España, la clave del momento dulce del capital riesgo tiene nombre propio: liquidez. “Con tipos próximos a cero, la gente no sabe qué hacer con su dinero. Es difícil encontrar activos tradicionales como la Bolsa y la deuda que den rentabilidades razonables. Muchos han visto en el private equity una alternativa. Es cierto que asumen más riesgo porque el plazo que deben tener congelado el dinero en el fondo es largo y entre las operaciones que realiza la gestora puede haber alguna fallida, pero hoy por hoy pocas opciones te pueden dar una rentabilidad acumulada del 20% en cinco años”, subraya Riopérez.

Uno de los motores del capital riesgo en España es el Instituto de Crédito Oficial (ICO). En 2013 el Gobierno aprobó la creación de un fondo de fondos de private equity, Fond-ICO Global, administrado por la gestora de este propio organismo (Axis). El modus operandi de este vehículo es el siguiente: convoca un concurso público al que se pueden presentar gestoras nacionales y extranjeras. A aquellos proyectos más atractivos les inyecta capital. Eso sí, una parte de ese dinero debe de ser invertido en compañías españolas. Hasta ahora, Fond-ICO Global ha distribuido 1.734 millones de euros en 11 convocatorias, que han contribuido a levantar fondos por valor de 22.000 millones, de los cuales 6.750 se han destinado a empresas locales. “Lo más probable es que a finales de 2019 lleguemos a los 2.000 millones comprometidos cuando se creó Fond-ICO, pero nuestra intención es seguir aportando fondos en el futuro”, señala José Carlos García de Quevedo, presidente del ICO.

Plusvalías

No se trata de una subvención, ya que las gestoras deberán devolver ese dinero al organismo público y, a ser posible, con plusvalías. Hasta el momento, la tasa de rendimiento (TIR) media acumulada es del 17%. “El dinero no sale de los presupuestos, sino que lo captamos en los mercados internacionales. Creo que es un proyecto importante para el país porque es clave, y más con una estructura empresarial dominada por pequeñas y medianas empresas, que éstas cuenten con vías de financiación alternativa a la bancaria”, defiende García de Quevedo.

Otro aspecto clave para el auge del private equity está en la mayor facilidad para hacer desinversiones. Esta industria requiere de una especie de círculo virtuoso que cebe la máquina: para que se puedan levantar nuevos fondos con los que realizar inversiones, primero es necesario devolver el capital que pusieron los socios del fondo anterior; y eso significa vender las empresas participadas que hay en las carteras. Muchas fueron las gestoras que durante la crisis tuvieron que aguantar inversiones más de lo comprometido en el folleto del fondo porque no había compradores o, si los había, era a precios de derribo.

En 2018 se produjeron ventas de compañías por valor de 2.039 millones y, lo que es más importante, el valor de las salidas con minusvalías (63 millones) fue el más bajo desde el inicio de la crisis. Entre las salidas más destacadas del último año están las protagonizadas por Eurazeo en Desigual, Torreal en Imagina, Corpin en Volotea, ProA Capital en Saba y Vips o Springwater en Aernnova. Si bien es cierto que la desinversión mediante la salida a Bolsa de la participada está de capa caída, la abundante liquidez que hay en el mercado permite que la rotación en las carteras de los fondos fluya con normalidad. “El mejor momento para salir, siempre que no se incumplan los plazos establecidos en el reglamento del fondo, es cuando el gestor determina que ha creado valor suficiente para los inversores. La mayoría de las desinversiones en España se hace a través de compradores industriales, aunque cada vez es más común ver operaciones secundarias donde un fondo de capital riesgo le compra a otro fondo”, indica Jorge Viera, managing partner de Rainforest-Dunas Capital.

Proyectos incipientes

El dinamismo que está teniendo la compra de empresas de tamaño medio y grande también se está dando en el segmento del capital riesgo especializado en financiar proyectos empresariales más incipientes y que se conoce como venture capital. En 2018 este tipo de inversión sumó 505 millones de euros y, por quinto año consecutivo, se batió el récord histórico de start-ups españolas financiadas por el venture capital (459 empresas). “Hay una creciente internacionalización de los emprendedores y de sus equipos, que además muestran mayores ambiciones. El ecosistema se ha hecho más maduro debido a los éxitos de primera generación de empresas como Social Point, Stat-Diagnostica o PopUp Immo, entre otras”, comenta Matthieu Baret, socio de Idinvest. La inversión en nuevos proyectos se centra en el área tecnológica, pero no es el único polo de atracción. “Hay otros sectores con oportunidades interesantes como la transición energética. Seguimos invirtiendo en la recuperación de suelos y en infraestructuras de transporte y sociales”, asegura Johnny El Hachem, director de private equity de Edmond de Rothschild.

Tras el fuerte crecimiento de los últimos años, la pregunta es si la industria del capital riesgo seguirá comprando empresas españolas con el mismo vigor. Todos los expertos consultados coinciden en su respuesta afirmativa. Un buen termómetro para medir la salud del sector es la captación de nuevos fondos, y los datos siguen hablando de un mercado en ebullición: en 2018 se recaudaron 2.178 millones por parte de las gestoras españolas. Parte de esos nuevos recursos ya se han puesto en movimiento como demuestra el hecho de que en el primer trimestre de 2019 se invirtieron 1.512 millones de euros, un 49% más que en el mismo periodo del año anterior.

Eduardo Navarro es socio y fundador de Sherpa Capital, una de las principales gestoras españolas, que tiene en cartera inversiones en compañías como Dogi, Indo o Hedonai. “No hay nada que indique que el ritmo inversor se va a frenar en seco. Por mi despacho pasan todas las semanas cuatro o cinco inversores internacionales. Todos están interesados en tener exposición a España. Los vaivenes políticos no les influyen y lo que les atrae de nuestro mercado es el crecimiento económico”, explica Navarro. “Es cierto que los precios que se están pagando ya no son tan baratos como hace unos años, pero la valoración de las empresas españolas sigue siendo inferior a la de sus homólogas en Europa y EE UU”, añade.

En el abanico de sectores que atraen el interés del capital riesgo se han sumado en los últimos años actividades como la agricultura y los negocios vinculados al envejecimiento de la población (salud, residencias de ancianos, seguros…). “Históricamente, las compañías de consumo y servicios, así como las vinculadas a tecnología y telecomunicaciones, han sido las que han recibido más atención de los fondos. En los últimos cinco años estos sectores han captado un tercio de la inversión total del private equity en España y en el mercado se espera que sigan siendo los que más inversiones atraigan”, dice Markus Biesinger, investigador del IESE.

La forma de actuar de los fondos de capital riesgo ha suscitado críticas por parte de algunos expertos. Ven en ellos a inversores “sin rostro” debido a la variedad de socios que participan en los fondos, que buscan rentabilizar rápido su dinero, en muchas ocasiones desprendiéndose de los mejores activos de las empresas y ajustando costes, sobre todo laborales. “Son inversores muy cortoplacistas, quieren recaudar la mayor plusvalía posible en el menor tiempo”, destaca Gonzalo Pino, secretario de política sindical de UGT. Esta opinión es compartida por Carlos Martín, responsable del gabinete económico de CC OO: “Si el private equity tiene como objetivo financiar buenas ideas y alinear los intereses entre la propiedad y la gestión, ese tipo de inversión siempre será positiva. En cambio, hay otros fondos que solo buscar extraer valor al entrar en una compañía con una gran cartera de clientes y una cuota de mercado importante para luego despiezarla. Desgraciadamente, de ese capital riesgo extractivo tenemos muchas ejemplos”.

En la industria niegan la mayor y atribuyen las críticas a la falta de cultura financiera. Además, destacan su aportación a la economía nacional (tienen inversiones en 2.432 empresas que dan empleo a 400.000 personas) y se quejan de lo que denominan el mal de Pretty Woman (el personaje interpretado por Richard Gere era un gestor de private equity que definía su trabajo como comprar empresas para “trocearlas y venderlas”). “No exprimimos las compañías porque cuando salimos debe quedar el suficiente potencial de mejora para atraer compradores. Allí donde el capital privado está presente, las empresas crecen más y crean más puestos de trabajo. Además, profesionalizamos la gestión y contribuimos a la apertura de nuevos mercados”, enfatiza Miguel Zurita, presidente de Ascri. “Hay veces que hay que hacer recortes cuando vienen mal dadas, pero solo con ajustes no se puede lograr el crecimiento a largo plazo que es lo que buscan los gestores de private equity”, añade.

Los bárbaros han traspasado la frontera y, por lo que parece, no están dispuestos a marcharse.

¿Vuelta a las andadas?

Las favorables condiciones de financiación han hecho que el número de operaciones apalancadas (con deuda) protagonizadas por el capital riesgo crezca con fuerza. Este tipo de adquisiciones, conocidas como LBO, se han triplicado en los últimos cuatro años en España y solo en 2018 concentraron un volumen de 900 millones de euros. Cuando estalló la crisis en 2008 hubo sonadas maniobras de LBO que terminaron en fracaso.

¿Hay que temer lo peor si el escenario económico y financiero empeora? “Creo que en el sector se ha aprendido la lección, los gestores de los fondos son bastante responsables a la hora de valorar las compañías y además los financiadores te prestan para acometer las operaciones, pero solo hasta determinados niveles”, explica Jorge Riopérez, responsable de corporate finance de KPMG en España.

Tu suscripción se está usando en otro dispositivo

¿Quieres añadir otro usuario a tu suscripción?

Si continúas leyendo en este dispositivo, no se podrá leer en el otro.

FlechaTu suscripción se está usando en otro dispositivo y solo puedes acceder a EL PAÍS desde un dispositivo a la vez.

Si quieres compartir tu cuenta, cambia tu suscripción a la modalidad Premium, así podrás añadir otro usuario. Cada uno accederá con su propia cuenta de email, lo que os permitirá personalizar vuestra experiencia en EL PAÍS.

¿Tienes una suscripción de empresa? Accede aquí para contratar más cuentas.

En el caso de no saber quién está usando tu cuenta, te recomendamos cambiar tu contraseña aquí.

Si decides continuar compartiendo tu cuenta, este mensaje se mostrará en tu dispositivo y en el de la otra persona que está usando tu cuenta de forma indefinida, afectando a tu experiencia de lectura. Puedes consultar aquí los términos y condiciones de la suscripción digital.