El crédito cae a mínimos de toda la crisis pese al rescate a la banca

El sondeo del BCE rebaja el porcentaje a una de cada tres en el conjunto de la eurozona Los bancos rechazan las peticiones del 15% de las pequeñas empresas de España

La decisión del Gobierno de pedir ayuda a los socios del euro para rescatar a la banca evitó un efecto dominó con consecuencias incalculables. Sin embargo, no sirvió para taponar la hemorragia que desangró la economía española y que, aún hoy, tras 18 meses bajo tutela de la troika, sigue cayendo: el crédito. Además, los expertos auguran que tardará un tiempo en recuperarse aunque tanto el Gobierno como el Banco de España aseguran que la tendencia está cambiando con la apertura del grifo a las empresas solventes.

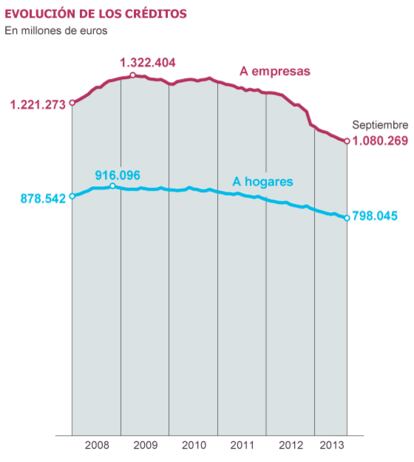

No obstante, los últimos datos del supervisor financiero dejan en evidencia que el crédito concedido desde los bancos a las empresas y familias está en mínimos de los últimos seis años. Y a cada mes que pasa, la estadística arroja un nuevo recorte.

Así, a cierre de septiembre, el dinero que las sociedades no financieras y los hogares tenían pendiente de devolver se situó en 1,08 billones y 798.045 millones de euros, respectivamente. Si se suman ambos apartados, la caída es del 8% y el cierre del grifo es más acusado si se analiza solo el crédito que conceden los bancos y antiguas cajas españolas, que se ha desplomado a niveles de 2006. El recorte acumulado desde que se activó el rescate en junio de 2012 es del 11% sin que las campañas de publicidad del Ejecutivo, que en junio celebraba que había llegado el momento de abrir el grifo, se hayan convertido en realidad.

El problema, de hecho, se está enquistando en las pequeñas y medianas empresas. Según la encuesta de acceso a la financiación que actualiza semestralmente el Banco Central Europeo (BCE), una de cada dos pymes que acudieron a su sucursal en septiembre no lograron todo el dinero que necesitaban. En el ámbito de la eurozona, esta relación mejora a una de cada tres.

Otro apartado de la encuesta que deja en evidencia el lastre que supone la falta de crédito es que el 23% de las pymes, esto es, una de cada cuatro, lo califica como su principal problema. Por debajo quedan otros asuntos que también copan titulares, como los costes laborales.

En cuanto a las condiciones, el 58% de las pymes españolas contestó que los costes que tuvo que asumir para financiarse empeoraron y subieron. Con semejante porcentaje, España se colocó al frente del resto de la eurozona en el tema del precio. Sin embargo, pese a lo que dice la encuesta, desde Bruselas y Fráncfort, donde está la sede del BCE, se insiste en que las fuertes divergencias entre países, lo que ellos llaman fragmentación del crédito, está remitiendo.

Asimismo, el persistente incremento de los intereses, que son la herramienta con la que los bancos se cubren las espaldas ante el alza de los dudosos y la menor actividad, es especialmente preocupante si se tiene en cuenta el entorno: A lo largo de 2013, las tasas de referencia del BCE y el euríbor cayeron a mínimos históricos. Pero esto tampoco repercutió en préstamos o hipotecas más baratas.

Con vistas al futuro, los expertos advierten de que la tendencia no cambiará a corto plazo. Tal y como recuerdan, el desendeudamiento de las empresas y familias es un proceso imprescindible para corregir los desequilibrios que arrastraron al país al rescate bancario. Pero, al mismo tiempo, añaden que hasta que no se reactive la financiación, la recuperación no cogerá brío.

“No hay ninguna indicación que los bancos quieran volver a prestar”, afirma Íñigo Vega, analista bancario de Nau-Securities. “Hay un estigma por las grandes perdidas y los reguladores están haciendo todo lo posible para que no se preste más”, añade en referencia a la vuelta de tuerca sobre los mínimos de capital que llegan con la nueva normativa de Basilea III.

Joaquin Maudos, catedrático de Fundamentos Económicos de la Universidad de Valencia, saca también a colación el problema de la falta de una demanda solvente. En cualquier caso, reconoce que “no se ha normalizado el acceso a la financiación mayorista y ello tiene que ver con la fragmentación del mercado financiero europeo”. Mientras no exista una unión bancaria genuina, continúa, “no se regresará a un mercado bancario integrado”. “Y Alemania no está por la labor”, concluye.

Tu suscripción se está usando en otro dispositivo

¿Quieres añadir otro usuario a tu suscripción?

Si continúas leyendo en este dispositivo, no se podrá leer en el otro.

FlechaTu suscripción se está usando en otro dispositivo y solo puedes acceder a EL PAÍS desde un dispositivo a la vez.

Si quieres compartir tu cuenta, cambia tu suscripción a la modalidad Premium, así podrás añadir otro usuario. Cada uno accederá con su propia cuenta de email, lo que os permitirá personalizar vuestra experiencia en EL PAÍS.

¿Tienes una suscripción de empresa? Accede aquí para contratar más cuentas.

En el caso de no saber quién está usando tu cuenta, te recomendamos cambiar tu contraseña aquí.

Si decides continuar compartiendo tu cuenta, este mensaje se mostrará en tu dispositivo y en el de la otra persona que está usando tu cuenta de forma indefinida, afectando a tu experiencia de lectura. Puedes consultar aquí los términos y condiciones de la suscripción digital.