La mayor compra de una empresa latinoamericana en Europa

La oferta sobre KPN supone el gran salto del gigante mexicano en el mercado europeo Es la mayor oferta de compra de una empresa de la región en el Viejo Continente

“Siempre tenemos varias posibles adquisiciones en estudio”. La compañía mexicana América Móvil resume su historia en solo cuatro frases en el informe anual que registra en la Comisión del Mercado de Valores de EE UU (SEC). Y esa es una de ellas. Toda una declaración de intenciones de la compañía líder de las telecomunicaciones en Latinoamérica que con KPN da su gran salto europeo. La operación, una oferta de 7.200 millones por el 70% de la firma que no controla, se convertirá, en caso de llegar a buen término, en la mayor compra de una empresa europea realizada por una compañía latinoamericana, tanto si se cuenta la deuda como si se computan solo las acciones.

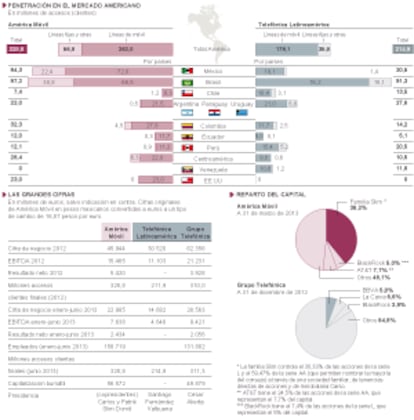

El grupo controlado por Carlos Slimha sido el tradicional rival de Telefónica en Latinoamérica, un mercado en el que se ha erigido en claro líder por delante de la firma española gracias, sobre todo, a su posición dominante en México, su país de origen.

Los ingresos que le generaba un mercado mexicano casi cautivo, con tarifas entre las más caras del mundo, permitieron a la compañía crecer a golpe de talonario mediante adquisiciones por casi toda Latinoamérica. Está en prácticamente todos los grandes mercados de la región con la excepción de Venezuela, donde el Gobierno de Hugo Chávez decidió nacionalizar CANTV justo después de que Slim hubiese lanzado una opa por la empresa.

Aunque la compañía siempre tiene “varias posibles adquisiciones en estudio”, el mercado de la región se le empezaba a quedar pequeño. No tenía mucho margen para crecer mediante nuevas compras sin problemas de competencia y empezó a mirar al otro lado del Atlántico. Slim ya hizo un primer intento por entrar en Telecom Italia como accionista de referencia, pero Telefónica le ganó por la mano, aunque luego la inversión ha resultado ruinosa.

En 2012 hizo sus primeras incursiones europeas, con la compra del 29,77% de KPN y del 23,69% de Telekom Austria. La firma austriaca opera en ocho países, pero todos de pequeña dimensión (Austria, Eslovenia, Croacia, Serbia, Macedonia...), de modo que solo suman un mercado de 41 millones de personas. En cambio, KPN no solo le daba una posición destacada en Holanda y Bélgica, sino que también le abría las puertas del mercado alemán, el mayor país de la UE.

“Siempre tenemos adquisiciones en estudio”, declara América Móvil

Por ello, la negociación a sus espaldas de un acuerdo con Telefónica para venderle E-Plus, la filial alemana de KPN, suponia un golpe en su estrategia de desembarco europeo. Slim, además, había visto cómo su inversión de más de 4.000 millones de euros en la firma holandesa había perdido buena parte de su valor. El magnate mexicano dio por roto el pacto por el que no se comprometía a superar el 30% del capital y ha tardado poco en anunciar una oferta sobre el 100%. Con todo, la oferta de Telefónica por E-Plus fue tan bien recibida en los mercados para ambas partes que Slim tendrá difícil ofrecer una alternativa estratégica de futuro mejor para esa inversión.

Las cifras de la operadora impresionan: es una de las 100 primeras compañías del mundo por valor en Bolsa y la quinta de su sector, solo por detrás de China Mobile, AT&T, Vodafone y Verizon, aunque por volumen de ingresos se sitúa algo más atrás y se ve superada también por Telefónica o Deutsche Telekom. Entre la mexicana y Telefónica controlan el 60% del mercado de América Latina. Es, además, la mayor empresa no pública de México. Y cuenta con los ingresos por usuario más altos de toda Latinoamérica, especialmente en México.

Uno de sus últimos anuncios ha sido el de la instalación de 17.500 kilómetros de cable submarino en toda la región, desde Miami hasta Brasil, que ayudará a la transmisión de vídeos a través de sus redes. La operadora también apunta al deporte: se ha hecho con los derechos de transmisión de los Juegos Olímpicos de 2016 y en México ha comprado el 30% de la empresa que controla dos equipos de primera (Pachuca y León) y el Estudiantes, de segunda.

En su estrategia de diversificación, otro de los retos de la empresa es afianzar Clarovideo (una especie de Netflix, el servicio de contenidos televisivos por Internet) y llevar adelante innovaciones con Shazam, la aplicación para móviles que identifica automáticamente canciones. Con ella, América Móvil ha invertido por primera vez en una empresa puramente de internet que no era propia con la toma de un 10,8%. Era otra de sus adquisiciones en estudio.

La Bolsa castiga a América Móvil y empuja un 16% a la holandesa

La Bolsa suele ser un buen baremo de lo que opina el mercado sobre una operación. Ayer penalizó a América Móvil con una caída por encima del 6%, a media sesión del mercado mexicano, mientras que premió con una subida del 16% a KPN, que cerró a 2,32 euros, su nivel más alto desde el pasado 4 de febrero, aunque aún lejos de los 2,4 euros que ofrece Slim en su opa. La reacción de Telefónica fue muy tibia, con una alza del 0,32%, hasta 10,96 euros.

Los analistas señalan que si KPN sigue adelante con la venta de E-Plus, las acciones podrían alcanzar otra vez los 3 euros, el precio que tenían hace menos de un año. Pero también es cierto, que a los inversores que acudieron a la ampliación de capital el pasado mayo y compraron a 1,06 euros por acción, la oferta de 2,4 euros de Slim les supone una sustanciosa ganancia.

Varias firmas de analistas han llamado la atención sobre el peligro de que la opa dispare los niveles de deuda de América Móvil y ponga en peligro su calificación crediticia. En su última conferencia con analistas, la compañía señaló que no deseaba que sus operaciones en Europa supusieran un riesgo sobre nota de crédito.

El ratio actual de deuda neta sobre Ebitda de América Móvil es de 1,7 veces. Según Berstein y Morgan Stanley si triunfa su opa la proporción de endeudamiento se elevaría a 2,2 veces y podría perder su actual calificación crediticia. Pero las colocaciones de deuda que ha realizado la compañía desde inicios de año por casi 15,000 millones de pesos (900 millones de euros), y la liquidez con que cuenta pueden aliviar ese riesgo calificatorio.

Sabadell y Ahorro Corporación mantienen que la oferta de Telefónica es muy atractiva para KPN tanto por precio como por estrategia y descartan una contraoferta porque los dos únicos operadores que podrían justificar tales sinergias (Vodafone y Deutsche Telekom) aglutinarían una cuota de mercado de más del 50% y el regulador se opondría.

Tu suscripción se está usando en otro dispositivo

¿Quieres añadir otro usuario a tu suscripción?

Si continúas leyendo en este dispositivo, no se podrá leer en el otro.

FlechaTu suscripción se está usando en otro dispositivo y solo puedes acceder a EL PAÍS desde un dispositivo a la vez.

Si quieres compartir tu cuenta, cambia tu suscripción a la modalidad Premium, así podrás añadir otro usuario. Cada uno accederá con su propia cuenta de email, lo que os permitirá personalizar vuestra experiencia en EL PAÍS.

¿Tienes una suscripción de empresa? Accede aquí para contratar más cuentas.

En el caso de no saber quién está usando tu cuenta, te recomendamos cambiar tu contraseña aquí.

Si decides continuar compartiendo tu cuenta, este mensaje se mostrará en tu dispositivo y en el de la otra persona que está usando tu cuenta de forma indefinida, afectando a tu experiencia de lectura. Puedes consultar aquí los términos y condiciones de la suscripción digital.