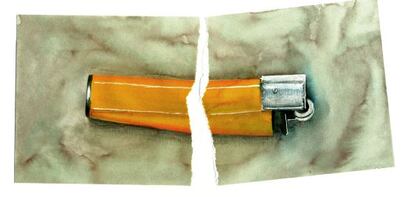

Emergentes sin chispa

El mundo desarrollado debe adoptar políticas de demanda para compensar el freno de estos países

Cuando en 2008 nos dimos cuenta de que la crisis que se estaba generando en el mundo desarrollado podía ser de dimensiones históricas, el debate rápidamente se enfocó en la capacidad de los mercados emergentes de gestionar la crisis y contribuir a evitar una recesión de gran magnitud. El término que se utilizó entonces era el desacoplamiento, la capacidad o no de las economías emergentes de desligarse de los problemas del G-7. Uno de los argumentos a favor del desacoplamiento era que los países emergentes llegaban a la crisis con unas economías muy saneadas, tras los ajustes puestos en práctica durante la primera década del siglo XXI. Con niveles de deuda pública y déficits bajos, inflación baja y controlada, situación exterior saneada, tipos de cambio flexibles y un fuerte colchón de reservas de divisas, los mercados emergentes pudieron adoptar políticas económicas anticíclicas que les permitieron compensar la fuerte desaceleración del G-7. La credibilidad de las instituciones, sobre todo el éxito general de la política monetaria en la estabilización de la inflación, permitió a los países emergentes acometer bajadas de tipos de interés y expansiones fiscales —lo contrario de lo que se vieron obligados a hacer durante la crisis de finales de los años noventa, cuando las subidas de tipos necesarias para defender los tipos de cambio fijos asfixiaron el crecimiento.

Gracias a esta capacidad de aplicar políticas anticíclicas, los países emergentes se pudieron desacoplar y han sostenido la demanda mundial en estos últimos años. Por desgracia, ahora nos enfrentamos a otro periodo donde la mayoría de los países emergentes, incluyendo China, se encuentran con escasa capacidad de maniobra. Es por ello que el FMI, en su reciente actualización de sus previsiones económicas mundiales, ha rebajado el crecimiento mundial a poco más del 3% para 2013, similar al nivel de 2012, debido a la desaceleración en el mundo emergente. ¿Qué ha cambiado respecto al último lustro? La respuesta es relativamente sencilla: los fundamentos de las economías emergentes se han deteriorado.

Este deterioro se observa en diversas variables, como el menor superávit por cuenta corriente o el mayor déficit fiscal, pero sobre todo en la elevada inflación, que limita su capacidad de ajuste y de respuesta. Una de las ventajas de haber adoptado un sistema de tipos de cambio flexibles debería ser el no tener que subir los tipos de interés para contrarrestar una salida de flujos de capital y, por tanto, poder permitir que la depreciación del tipo de cambio ejerciese de estabilizador automático (lo que no han podido hacer los países de la zona euro). Sin embargo, varios de estos países han relajado la disciplina antiinflacionista en los últimos años, y ahora están pagando las consecuencias. Brasil, India o Turquía son ejemplos de países donde la alta inflación, combinada con la depreciación reciente del tipo de cambio —a raíz de la apreciación del dólar estadounidense que se ha derivado de los anuncios de la Reserva Federal sobre el fin de la política de expansión cuantitativa—, ha forzado un tensionamiento de la política monetaria (Brasil, Turquía) o una reducción de la capacidad de relajación de la misma (India) a pesar del deterioro del crecimiento. En China, la aceleración ha sido del crédito y en los últimos meses se ha puesto freno, sobre todo al sector bancario no regulado.

En el último lustro los fundamentos de las economías emergentes se han deteriorado

Pero no todos los emergentes han sufrido este retroceso. Otros países, con mejores fundamentos macroeconómicos, han podido permitirse la depreciación transitoria del tipo de cambio; por ejemplo, México. Un banco central serio y disciplinado y un equilibrio político que parece va en camino de acometer reformas estructurales serias —sobre todo en el campo de la energía, por ejemplo— que aumentarán el crecimiento potencial proporcionan un cuadro macro e institucional que otorga la flexibilidad necesaria para usar el tipo de cambio como mecanismo de ajuste.

En cierta medida, lo que estamos observando es el inicio de un proceso de diferenciación dentro del grupo emergente. Durante la última década, los mercados emergentes han disfrutado de impulsos positivos —la apreciación secular de las materias primas, la caída de los tipos de interés, la mejora institucional, el deterioro de la imagen del mundo desarrollado como activo sin riesgo— que favorecían a todos y que han generado una cultura inversora de grupo —aumentar la inversión en emergentes, casi independientemente de dónde—. Sin embargo, al comparar los fundamentos económicos actuales de estos países con la situación de hace una década se aprecia una diferencia importante: entonces la mayoría de los tipos de cambio (y los activos en general) de los países emergentes estaban infravalorados, mientras que ahora la mayoría están sobrevalorados. Es lógico, ya que ha habido una década de flujos de capital ininterrumpidos, que han puesto presión alcista en sus monedas. ¿Recuerdan el concepto de “guerra de divisas”, cuando Brasil lideraba a los emergentes lamentándose de las políticas monetarias expansivas del G-7? Es irónico que ahora algunos se estén lamentando del impacto sobre sus monedas del fin de las políticas expansivas, como muestra el reciente comunicado del G-20.

Los países que ahora se lamentan se han fiado durante los últimos años y han permitido el deterioro de sus fundamentos, como ya analizamos en el caso de Brasil hace unas semanas. En Turquía, hace un par de años, las autoridades decidieron abandonar la política monetaria ortodoxa e introdujeron un sistema complejo cuyo objetivo era evitar la apreciación del tipo de cambio y reducir los tipos de interés, a cambio de básicamente abandonar el objetivo de inflación. En India, la expansión de los subsidios y la ausencia de reformas ha generado una economía llena de cuellos de botella con una inflación persistentemente alta. Los mercados están empezando a valorar estos y otros casos y diseñando estrategias de diferenciación, premiando a los países que han mantenido la disciplina durante el largo periodo de bonanza.

La diferenciación dentro de los emergentes es sana y llega a tiempo, ya que evita que se acumulen desequilibrios excesivos. Pero también implica que el mundo desarrollado va a tener que dejar de confiar en los países emergentes como fuente inagotable de crecimiento y va a tener que adoptar políticas de estímulo de demanda acordes con esta nueva realidad. Si a los emergentes se les ha apagado la chispa del crecimiento acelerado, aunque sea de manera temporal —o no; en casos como Brasil o China, el crecimiento potencial parece haber disminuido—, el mundo desarrollado debe adoptar políticas de demanda que creen un colchón de crecimiento que pueda acomodar la desaceleración emergente. La estabilización del crecimiento a niveles muy bajos, como está sucediendo en la zona euro, no es suficiente. Hay que aumentar el estímulo en la economía hasta alcanzar la velocidad de despegue y generar margen de maniobra suficiente ante un posible shock negativo, y de eso la zona euro esta todavía muy lejos. Esperemos que el BCE esté de acuerdo.

Tu suscripción se está usando en otro dispositivo

¿Quieres añadir otro usuario a tu suscripción?

Si continúas leyendo en este dispositivo, no se podrá leer en el otro.

FlechaTu suscripción se está usando en otro dispositivo y solo puedes acceder a EL PAÍS desde un dispositivo a la vez.

Si quieres compartir tu cuenta, cambia tu suscripción a la modalidad Premium, así podrás añadir otro usuario. Cada uno accederá con su propia cuenta de email, lo que os permitirá personalizar vuestra experiencia en EL PAÍS.

¿Tienes una suscripción de empresa? Accede aquí para contratar más cuentas.

En el caso de no saber quién está usando tu cuenta, te recomendamos cambiar tu contraseña aquí.

Si decides continuar compartiendo tu cuenta, este mensaje se mostrará en tu dispositivo y en el de la otra persona que está usando tu cuenta de forma indefinida, afectando a tu experiencia de lectura. Puedes consultar aquí los términos y condiciones de la suscripción digital.