Ordóñez pierde, ¿gana Guindos?

Bankia, la mayor crisis financiera, ha provocado la caída del gobernador del Banco de España La reforma bancaria y las incertidumbres económicas ponen en la picota al ministro

Bankia no solo ha puesto en la picota a la economía española, sino que también se está cobrando trofeos de caza mayor. El primero de ellos fue Rodrigo Rato, el que fuera presidente de la entidad, que protagonizó una controvertida y atípica dimisión. Esta semana, la crisis de Bankia se ha llevado por delante al mismísimo gobernador del Banco de España, Miguel Fernández Ordóñez, tras enfrentarse durante meses con el ministro de Economía, Luis de Guindos.

Cuando el Gobierno cambia de manos, el Banco de España es un campo de pruebas donde demostrar si funciona la cohabitación entre el Ejecutivo y el gobernador nombrado por otro partido. La ley dice que sus mandatos no deben coincidir con los del Gobierno para evitar que el cargo esté sujeto a los vaivenes políticos. Es una manera de salvaguardar la independencia del supervisor. Pero eso es la teoría, y no siempre funciona en la práctica, como se ve estos días. Con la economía en crecimiento es más fácil que funcione el sistema, pero cuando todo son malas noticias, la tensión se dispara.

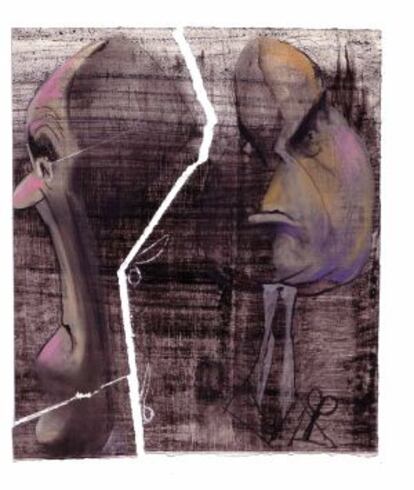

Luis de Guindos (Madrid, 1960), y el gobernador, Miguel Ángel Fernández Ordóñez (Madrid, 1945), son técnicos comerciales del Estado y estaban condenados a entenderse, pero fue imposible. No han tenido la necesaria sintonía personal e intelectual y, además, mantuvieron profundas discrepancias sobre la manera de abordar la crisis financiera. La rotura de relaciones llegó por la estrambótica resolución de la crisis de Bankia; el gobernador aceptó el plan de saneamiento de Rato y el ministro lo consideró un error imperdonable. El resultado del choque de trenes ha sido la salida precipitada de Ordóñez, que dejará su cargo el 10 de junio, lo que ha añadido más desconfianza internacional sobre la economía española y sobre la forma que tiene el Gobierno de abordar la crisis financiera, a la vez que ha desprestigiado a la institución.

Las discrepancias vienen de lejos. Antes de llegar al ministerio, Luis de Guindos ya era crítico con la forma en la que el Gobierno socialista intentaba atajar la crisis financiera. Su tesis era que debía atacarse con más firmeza el problema del reconocimiento del agujero del ladrillo oculto en los balances del sector si se pretendía recuperar la confianza internacional. También consideraba que Bankia no era viable y necesitaba una fusión para sobrevivir. El diagnóstico era acertado.

Elena Salgado, que tampoco mantuvo unas fluidas relaciones con Ordóñez, había escogido otro camino: en primer lugar, no quiso crear un banco malo donde acumular los activos inmobiliarios tóxicos. A la vez, fue exigiendo, poco a poco, más capital y provisiones al sector, de forma que no ahogara a las entidades y así no tener que acudir a su rescate con dinero público. El gobernador defendió este sistema públicamente en diferentes ocasiones, aunque se ha demostrado ineficaz ante el enorme tamaño de la burbuja inmobiliaria. Todo iba bien hasta que en diciembre de 2011 el agujero de la Caja Mediterráneo (CAM) se disparó y exigió hasta 5.300 millones para tapar su agujero.

La gran crisis de Bankia la han perdido Rato y Ordóñez, pero aún no se sabe si la ha ganado Guindos

Saltaron todas las alarmas en el Gobierno —que estaba a punto de ceder el testigo al PP— porque si el Estado pagaba esta factura se dispararía más el déficit. La solución fue trasladar el problema al Fondo de Garantía de Bancos y Cajas para que asumiera el coste, lo que dejó a esta institución con poco patrimonio para próximos rescates con el nuevo Gobierno.

El PP llegó a La Moncloa con aparentes coincidencias con el planteamiento de Zapatero. No quería crear un banco malo y tampoco estaba dispuesto a utilizar dinero de los ciudadanos. No obstante, en diciembre Fernández Ordóñez habló públicamente de la conveniencia de un banco malo y le presentó un proyecto a Economía para ponerlo en marcha. El Gobierno no lo aceptó por su elevado coste. A cambio, Guindos se presentó en febrero con un real decreto que exigía 50.000 millones a los bancos entre provisiones y capital, a sumar a los 105.000 millones que ya habían realizado el sector años antes. Fuentes del Gobierno aseguran que se llegó a esta cifra en consenso con los cálculos del supervisor. Otros expertos apuntan que fue el ministro quien indicó la cantidad (consenso de varios informes de bancos de inversión) y los expertos del Banco de España distribuyeron la cifra por entidades.

Esta pudo ser la primera desavenencia entre Economía y el Banco de España, pero no la más grave, porque el supervisor siempre es partidario de que sus bancos estén bien provisionados para afrontar la crisis del ladrillo, siempre y cuando no se hunda todo el sistema. Lo que más daño hizo a sus relaciones fue que al poco de llegar al cargo, Guindos se atribuyera la potestad de forzar fusiones entre entidades. Eso nunca había sucedido en el sistema financiero español. Ni en los momentos buenos ni en los malos de anteriores crisis. El despacho del gobernador en el caserón de la madrileña plaza de Cibeles es el lugar sagrado donde tradicionalmente los presidentes presentan a examen los proyectos de unión de sus entidades.

“En esta crisis se ha dado una enorme descoordinación”, dice un experto

Con este movimiento, Guindos socavó el poder de Ordóñez. Algunos apuntan que el titular de Economía se arrogó ese poder para lanzar un mensaje a Rato, fuente de conflicto entre el ministro y el gobernador.

En enero, el Gobierno del PP intentó convencer al presidente de Bankia de que se uniera a La Caixa para evitar su quiebra. Rato se negó, porque consideraba que la operación tenía enormes costes en despidos y cierres de oficinas y, sobre todo, porque no vio clara su posición en el nuevo grupo, ya que era la parte más débil de la fusión.

Fue un duro golpe a los planes de Guindos y la entidad se quedó sin una solución indolora para las arcas públicas. Meses después, el Gobierno se vio así obligado a nacionalizarla con unas consecuencias todavía impredecibles para los ciudadanos, que han aportado 24.465 millones al rescate de la entidad gobernada por dirigentes del PP.

En marzo, Bankia sobrevivió al primer decreto (la primera prueba de Guindos), rozando el larguero tras forzar algunas autorizaciones, sobre todo de la Comisión Nacional del Mercado de Valores. Pero la situación económica se deterioraba, la prima de riesgo seguía alta y la entidad se debilitaba. A principios de abril, el Banco de España aprobó el plan de saneamiento a Bankia, tras exigirle el cambio de consejero delegado. El visto bueno del supervisor dio oxígeno a Rato, pero para Guindos fue un error fatal que nunca perdonó a Ordóñez, al que consideró “cercano” al que fuera presidente de Bankia hasta mayo.

Guindos consideró a Ordóñez demasiado cercano a Rodrigo Rato

Para contrarrestar esta situación, Economía empujó al FMI a que incluyera, en su informe del 26 de abril, un párrafo en el que apuntaba —sin citar— a Bankia como uno de los grandes problemas de España. Al poco tiempo, la UE y el BCE aconsejaron a Guindos que diera una segunda vuelta de tuerca al sector: en mayo presentó otro decreto que exigía 30.000 millones más en provisiones y un examen al sector encargado a consultores y auditores internacionales, sin contar con el supervisor. Otro paso inédito en la historia del sistema financiero, que demuestra la falta de confianza en el Banco de España y ha irritado a los inspectores.

Para Bankia este segundo decreto “fue una sentencia de muerte, porque no tenía recursos para cumplirlo y aceleró el enfrentamiento entre Economía y el supervisor”, según Valeriano Gómez, portavoz de Economía del PSOE. En paralelo, Vicente Martínez-Pujalte, portavoz de Economía del PP, y Carlos Floriano, número tres del partido, atacaron al Banco de España como nunca se había hecho en democracia y culparon a Ordóñez de la crisis financiera para salvar al PP. Guindos no salió al paso para defender a la institución.

La banca tenía un enorme enfado con Economía porque la segunda reforma castiga sus cuentas de resultados hasta llegar a las pérdidas, así que el Gobierno y el PP encontraron en Ordóñez el perfecto chivo expiatorio. “En esta crisis se ha dado una enorme descoordinación. La falta de sintonía ha sido absoluta entre el Gobierno y el supervisor. Aunque es criticable el papel del Banco de España, nunca se debía haber llegar a esta situación”, opina Juan Carlos Martínez Lázaro, profesor de Economía del IE Business School.

Para entonces, el Banco de España ya había sido rebajado a “una dirección general del Ministerio de Economía”, apunta el presidente de una entidad. Rato se rindió el 7 de mayo y comenzó la crisis más importante del sistema financiero español.

“Es inaudito atravesar esa tormenta sin el supervisor. De hecho, Rato dimitió ante el ministro y el presidente de Gobierno. Ordóñez siguió el asunto en segundo plano”, apunta un alto ejecutivo bancario. Desde el Gobierno se apunta que se tomaron las decisiones difíciles que esquivó el Banco de España. Tano Santos, profesor de Economía de la Universidad de Columbia en Nueva York, critica que “no se hayan mantenido las formas, al margen de las cuestiones personales. Esta situación ha tenido un gran coste reputacional para la institución y para la economía española”.

Pedro Azpiazu, portavoz de Economía del PNV, cree que si el Gobierno no iba a contar con Ordóñez podía haber propiciado su salida en enero. Pero añade: “Es un error que un asunto gran grave como esta crisis, que está costando miles de millones a los ciudadanos, se haya llevado sin contar con el Banco de España”.

La gran crisis de Bankia la han perdido Rato y Ordóñez, pero aún no se sabe si la ha ganado Guindos, fuertemente cuestionado por el mismísimo Mario Draghi, presidente del BCE, que afirmó que se ha resuelto “de la peor manera posible”.

Tu suscripción se está usando en otro dispositivo

¿Quieres añadir otro usuario a tu suscripción?

Si continúas leyendo en este dispositivo, no se podrá leer en el otro.

FlechaTu suscripción se está usando en otro dispositivo y solo puedes acceder a EL PAÍS desde un dispositivo a la vez.

Si quieres compartir tu cuenta, cambia tu suscripción a la modalidad Premium, así podrás añadir otro usuario. Cada uno accederá con su propia cuenta de email, lo que os permitirá personalizar vuestra experiencia en EL PAÍS.

¿Tienes una suscripción de empresa? Accede aquí para contratar más cuentas.

En el caso de no saber quién está usando tu cuenta, te recomendamos cambiar tu contraseña aquí.

Si decides continuar compartiendo tu cuenta, este mensaje se mostrará en tu dispositivo y en el de la otra persona que está usando tu cuenta de forma indefinida, afectando a tu experiencia de lectura. Puedes consultar aquí los términos y condiciones de la suscripción digital.

Archivado En

- Euro

- Miguel Ángel Fernández Ordóñez

- Banco de España

- Rodrigo Rato

- Luis de Guindos

- Política monetaria única

- Zona euro

- Crisis deuda europea

- Crisis económica

- Moneda

- Recesión económica

- Crisis financiera

- Coyuntura económica

- Bankia

- PP

- Economía europea

- Partidos políticos

- Bancos

- Finanzas públicas

- Empresas

- Banca

- Finanzas

- Economía

- Política

- Relaciones exteriores