La prima de riesgo repunta a un nuevo máximo pese a los mensajes de Bruselas

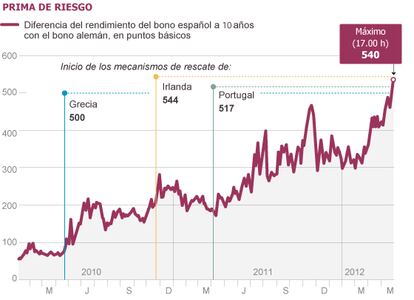

El Ibex cierra en 6.090,4 puntos, tras una caída del 2,58%. El diferencial alcanza los 540 puntos básicos, nivel más alto desde 1993

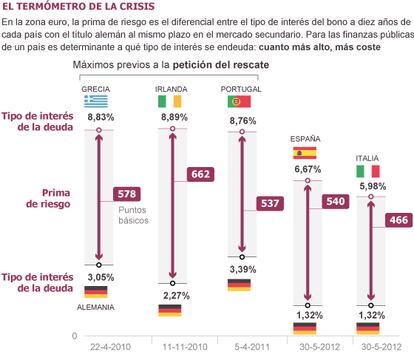

Los mercados siguen penalizando la falta de soluciones definitivas para la crisis bancaria española. La prima de riesgo, exceso de rendimiento que los inversores exigen al bono español a 10 años frente al equivalente alemán, ha alcanzado los 540 puntos básicos, un nuevo máximo histórico de esta medida de la solvencia de la deuda soberana española desde que existe el euro. Hay que remontarse a 1993 para encontrar niveles de riesgo país similares. El tipo de interés del citado bono ha llegado a tocar el 6,703% (próximo al 6,781%, registro máximo en Bloomberg desde que existe en euro), pero está lejos aún de los niveles que desencadenaron los rescates de Irlanda, Portugal y Grecia.

Los inversores han vuelto a demostrar sus dudas ante la capacidad del Gobierno español de afrontar el saneamiento de la banca española, a pesar del balón de oxígeno que ha supuesto hoy el respaldo de la Comisión Europea a un rescate directo de las entidades por parte del fondo de rescate europeo. Además, Bruselas ha concedido una prórroga de un año para que España alcance el objetivo de déficit del 3%, que deberá lograrse en 2014.

La escalada se ha iniciado en una tensa mañana que amanecía con una noticia publicada en el Financial Times sobre el rechazo del Banco Central Europeo (BCE) a una posible capitalización de Bankia con deuda pública -un planteamiento valorado por el Gobierno español- y continuaba con confusos desmentidos por parte del ministro de Economía Luis de Guindos y el emisor europeo. La prima de riesgo ha marcado entonces un primer récord histórico en 539 puntos básicos.

El doble salvavidas lanzado desde la capital comunitaria ha favorecido una relajación inicial de la prima hasta los 506 puntos. Pero las dificultades técnicas que plantea el acceso de los bancos a la financiación del MEDE (habría que modificar el tratado que lo fundó), la conocida oposición de Alemania a esta vía y la dilación que, en cualquier caso, presentaría esta medida (el fondo entra en vigor el 1 de julio), ha desinflado las expectativas inciales.

El comisario de Asuntos Económicos, Oli Rehn, se ha encargado de moderar el entusiasmo: "Los desembolsos directos a los bancos no están previstos como tales en el tratado y, por tando, no es una opción disponible... en términos de capitalización directa", ha asegurado.

La tensión amainó hacia las 13.00, tras hacerse público el respaldo de la Comisión Europea a una capitalización directa de los bancos europeos con recursos del fondo de rescate europeo que entrará en vigor el próximo julio, el Mecanismo Europeo de Estabilidad (MEDE). Se trataría de un gran paso adelante que podría desencallar los problemas de las entidades españolas necesitadas de capital, puesto que evitaría al Estado español el recurso a un mercado que le exige rendimientos prohibitivos. Hasta ahora solo estaba previsto el recurso de los países al MEDE.

En la Bolsa, el Ibex también invirtió momentáneamente su tendencia bajista de la mañana -había llegado a perder un 2,65%- y tras la noticia ha asomado la cabeza en la zona de ganancias. Pero el repunte ha sido breve y ha terminado la sesión con una caída del 2,58% que lo ha colocado en 6.090,4 puntos, siempre en mínimos desde 2003.

Bankia, como viene siendo la tónica desde su nacionalización, ha sido siendo uno de los valores más castigados y ha llegado a caer hasta 0,95 euros durante la jornada, aunque luego ha recortado las pérdidas y ha terminado el día en 1,041 euros, tras un descenso del 8,6%. Ha protagonizado el segundo mayor descenso del Ibex, tras Sacyr Vallehermoso (-11,18%). Los demás bancos cotizado, salvo Caixabank (que ha finalizado con un avance del 0,82%), también han terminado a la baja: BBVA ha cedido un 1,42%, Santander un 1,16%, Sabadell un 0,97% y Popular un 0,72%.

La tensión se ha dejado sentir también en los mercados europeos. La falta de confianza se ha mostrado hoy en la subasta del Tesoro italiano, que ha colocado 5.730 millones de euros en bonos a cinco y diez años, por debajo del máximo volumen fijado (6.250 millones de euros). La demanda ha superado en 1,4 veces la oferta. Los inversores han pedido un interés del 6,03% por los títulos a 10 años (un 5,84% de la subasta previa) y un 5,66% a cinco años (un 4,86% en la emisión del mes pasado).

Además, los últimos sondeos en Grecia muestran, cara a las elecciones del próximo 17 de junio, un avance de los partidos contrarios a las medidas de austeridad que condicionan el rescate del país.

La vulnerabilidad de la eurozona se está reflejando en la cotización de la moneda común, que ha caído hasta 1,2386 dólares, mínimo cambio desde el 1 de julio de 2010.

Los inversores huyen hacia activos que consideran más seguros y por ello cada vez exigen menos rendimiento a los bonos alemanes: el de los títulos alemanes a dos años ha llegado hoy al 0%, mientras el tipo de la deuda a diez años ha tocado un nuevo mínimo al llegar al 1,268%.

Las Bolsas europeas también han participado del clima de desconfianza: Londres ha perdido un 1,74%, París un 2,24%, Fráncfort un 1,81% y Milán un 1,79%.

Según aseguraba el Financial Times, citando fuentes oficiales europeas, el BCE rechaza "categóricamente" el plan del Gobierno según el cual, en lugar de capitalizar el banco nacionalizado con efectivo, se le inyectarían nuevos títulos de deuda pública que la entidad podría usar después como garantía en operaciones de financiación ante el Banco Central Europeo (BCE), con lo que sería el emisor europeo, en última instancia, el proveedor de la liquidez que necesita Bankia.

El BCE ha asegurado que "en contra de las informaciones publicadas hoy, el BCE no ha sido consultado y no ha expresado una posición sobre los planes de las autoridades españolas para recapitalizar un gran banco español [en referencia a Bankia]. El BCE está listo para asesorar sobre la evolución de esos planes", según señala en un mensaje de Twitter.

El BCE, sin embargo, confirmaba en esa misma nota que "debe tomarse en cuenta, sin embargo, que los fondos necesarios para asegurar que los bancos cumplen los requerimientos de capital no pueden ser proporcionados por el Eurosistema". Esa segunda parte era la confirmación en toda regla de que el BCE rechaza la idea del Gobierno, ya fuera una decisión tomada, un plan en marcha o una alternativa en estudio. El BCE, sin embargo, ha señalado después que esa era una versión errónea del comunicado y ha suprimido ese segundo párrafo que dejaba en evidencia la posición española.

Ese plan fue publicado por EL PAÍS este domingo, y luego fuentes del Gobierno admitieron, con distintos matices, que se trabajaba con esa idea a medios internacionales, a las principales agencias de noticias financieras y a las agencias españolas.

Ahora, según fuentes europeas citadas por el Financial Times, el BCE ha transmitido a España que Bankia precisa una verdadera inyección de capital y que esa posibilidad de financiación indirecta podría incumplir la normativa de la Unión Europea que no permite la "financiación monetaria", es decir, que el banco central aporte fondos a los Estados.

Fuentes de Economía aseguran que España no ha hecho propuesta alguna al BCE sobre la financiación del plan de Bankia, "luego difícilmente este puede pronunciarse", según la versión oficial. El Gobierno mantiene ahora el discurso de que la primera opción es acudir al mercado a través de los mecanismos habituales del Tesoro para recapitalizar la entidad.

En esa misma línea se ha pronunciado el ministro de Economía, Luis de Guindos, en el Congreso, al señalar que el BCE no ha rechazado ningún plan para la recapitalización de Bankia, porque el Gobierno "no ha presentado ningún plan" ante la autoridad monetaria. "Hagan más caso al Gobierno y menos al Financial Times", ha señalado.

La posibilidad de inyectar deuda de modo directo en las entidades estaba en los planes del Gobierno, que incluso modificó este mismo mes por decreto la ley del Fondo de Reestructuración Ordenada Bancaria, de modo que esas inyecciones directas fueran posible no solo para entidades individuales sino también para el caso de fusiones, como la anunciada ayer por Liberbank, Ibercaja y Caja3, que requerirá fondos públicos en forma de bonos contingentes convertibles, conocidos como cocos.

El rechazo del BCE, añade el Financial Times, parece reforzar la insistencia del Ejecutivo de Mariano Rajoy en que la única solución a la crisis, que está disparando el coste de financiación de la deuda soberana española hasta límites insostenibles, es que el BCE se convierta en un prestamista de último recurso de los bancos españoles. También señala que el Gobierno español no está dispuesto a aceptar una intervención similar a la de Portugal, Grecia e Irlanda porque esos rescates han sido "catastróficos".

Grecia pidió el rescate el 23 de abril de 2010, con una prima de riesgo en 559 puntos básicos en las jornadas previas y el tipo de su bono a 10 años en el 8,83%. Irlanda pidió ayuda el 22 noviembre de hace dos años: diez días antes su prima de riesgo alcanzó los 646 puntos, con la rentabilidad del bono en el 8,89%. A Portugal le bastó rebasar los 500 puntos a principios de abril para, en el plazo de cinco días, pedir el rescate. Los inversores exigían un 8,76% a sus bonos a 10 años.

Tu suscripción se está usando en otro dispositivo

¿Quieres añadir otro usuario a tu suscripción?

Si continúas leyendo en este dispositivo, no se podrá leer en el otro.

FlechaTu suscripción se está usando en otro dispositivo y solo puedes acceder a EL PAÍS desde un dispositivo a la vez.

Si quieres compartir tu cuenta, cambia tu suscripción a la modalidad Premium, así podrás añadir otro usuario. Cada uno accederá con su propia cuenta de email, lo que os permitirá personalizar vuestra experiencia en EL PAÍS.

¿Tienes una suscripción de empresa? Accede aquí para contratar más cuentas.

En el caso de no saber quién está usando tu cuenta, te recomendamos cambiar tu contraseña aquí.

Si decides continuar compartiendo tu cuenta, este mensaje se mostrará en tu dispositivo y en el de la otra persona que está usando tu cuenta de forma indefinida, afectando a tu experiencia de lectura. Puedes consultar aquí los términos y condiciones de la suscripción digital.