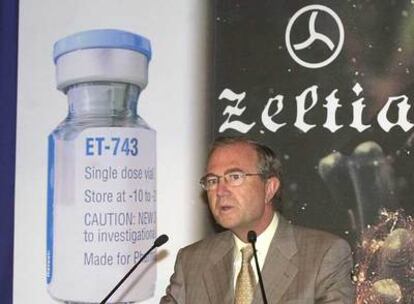

Zeltia se la juega de nuevo

Ambiente optimista en la biotecnológica gallega ante la posible aprobación del fármaco Yondelis

¿Será que a la segunda va de vencida? Puede que sí, al menos en el caso de Zeltia, la biotecnológica gallega. En los últimos meses se ha ido afianzando entre los analistas la sensación de que la Agencia Europea de Evaluación de Medicamentos (EMEA) aprobará entre julio y septiembre su fármaco Yondelis para combatir el sarcoma de tejidos blandos. El sí del organismo europeo que aprueba nuevos medicamentos pondría punto final a la travesía del desierto de esta empresa que investiga compuestos anticancerígenos de origen marino.

Muchos cruzan los dedos estos días para que esta vez todo salga bien y que la EMEA no les dé un nuevo disgusto

La empresa gallega sufrió en 2003 su primera gran decepción al no lograr la entonces esperada aprobación del Yondelis, apenas por un voto de diferencia en la EMEA. Ahora el optimismo, basado en varias señales alentadoras, es la nota dominante, un optimismo matizado por la cautela de los inversores, que no quieren volver a cometer la novatada de hace cuatro años, cuando la casi certidumbre sobre la aprobación del fármaco los llevo a apostar por Zeltia, que entonces disparó su cotización en cuestión de semanas.

"La situación ahora es muy diferente", explica Elena Fernández, de Ahorro Corporación. "Además de que el Yondelis ha recibido últimamente un gran apoyo de la comunidad médica, habría que tener en cuenta que en 2003 el fármaco fue rechazado básicamente por la forma como se diseñó y desarrolló el estudio clínico, no porque el fármaco no fuera efectivo". Para solucionar el problema, la empresa española volvió a llevar a cabo un nuevo estudio clínico, sobre nuevas bases. En lugar de tratar a todos los pacientes del mismo modo, creó dos subgrupos de forma aleatoria que fueron tratados con diferentes dosificaciones y frecuencias de suministro con el fin de obtener resultados comparativos. "Un rediseño", prosigue la analista, "que fue consultado con la EMEA".

Otro hecho que no ha pasado desapercibido para analistas e inversores ha sido el fuerte apoyo recibido por el Yondelis de parte de la comunidad médica y científica ligada a la cura del cáncer. En el último congreso de ASCO (American Society of Clinical Oncology), en junio, el dossier del Yondelis para sarcoma (con los mismos datos y argumentos presentados ante la EMEA) fue defendido de forma oral ante 30.000 asistentes al acto por médicos encargados del estudio clínico procedentes de todo el mundo, una distinción reservada a los fármacos con mayor interés. También recientemente, The Lancet Oncology, una de las principales publicaciones oncológicas del mundo, incluyó un artículo sobre el potencial del medicamento. "Hay un consenso muy amplio", afirma Paula San Pedro, de Link Securities, "de que este medicamento sí ha logrado alargar más que otros en el mercado la vida de los pacientes".

Confianza financiera

A lo que habría que añadir el mantenimiento de la confianza de la comunidad financiera en las posibilidades de la empresa gallega. Zeltia firmó en abril de este año una línea de capital con el Santander Investment, vigente durante un año, que le aportará una suma superior a los 100 millones de euros, dependiendo del valor de su cotización. Según el acuerdo, el Santander se encargará de vender entre los inversores hasta 15,1 millones de acciones, el 7% del capital de la biotecnológica, que serán disponibilizadas mediante ampliaciones de capital. La primera de estas ampliaciones, de 27,3 millones de euros, acaba de realizarse. También el BEI le ha dado su confianza con la concesión de un crédito de 50 millones de euros, pagaderos a 10 años y con tres de carencia.

Este conjunto de noticias positivas ha llevado a la mayor parte de los analistas a revisar el precio objetivo del grupo gallego, que integra a Pahrma Mar (cáncer), Nuropharma (Alzheimer), Sylentis (genética) y dos empresas químicas, Zelnova (limpieza e higiene del hogar) y Xylazel (pinturas y protectores de madera). Ahorro Corporación, que considera las probabilidades de aprobación del Yondelis cercanas al 100%, lo ha situado en 11,3 euros, muy por encima de su actual cotización, en torno a los siete. Otras sociedades de Bolsa están adoptando revisiones similares o algo inferiores. "Es una empresa que nos gusta bastante", afirma Paula Sampedro, de Link Securitis.

Las revisiones al alza de los analistas, que se han realizado teniendo en cuenta la posible aprobación del Yondelis, han puntuado más el factor credibilidad que el del negocio que pueda generar el fármaco. "El Yondelis para sarcoma aportará relativamente poco dinero", apuntan en Ahorro Corporación, "ya que este tipo de cáncer es muy minoritario, lo que explica que Johnson & Johnson, con la que Zeltia tiene un acuerdo, no tenga previsto presentarlo este año. Pero, su aprobación, y posterior comercialización en los próximos meses, elevaría notablemente la credibilidad empresarial de Zeltia".

Más decisiva, desde el punto de vista del negocio, será la aportación del Yondelis para ovario, un mercado de mucho mayor tamaño (571 millones de dólares). Este fármaco, el segundo en la línea de desarrollo de la biotecnológica, también en la fase 3 y que sería posiblemente aplicado en combinación con otro ya existente, el Doxil (Caelyx en Europa), será presentado para su registro ante la EMEA y la estadounidense FDA en 2008. "El Yondelis para ovario", señala Elena Fernández, de Ahorro Corporación, "le aportará a Zeltia unos 180 millones de euros de facturación al año". Una suma, que según su presidente, José María Fernández Sousa-Faro, "sacará a Zeltia de los números rojos".

Algo que le resulta muy necesario conseguir. Según sus fármacos han ido entrando en fases más avanzadas (y más caras) de desarrollo y la empresa ha ido creando, además, nuevas líneas de productos con Neuropharma y, los gastos en I+D se han ido disparando. ¿Resultado? La empresa entró en pérdidas en 2004, de 480.000 euros, que se elevarían a 37,7 millones al año siguiente y a 43,8 millones el año pasado.

Liquidez confortable

Pese a las pérdidas, la empresa se halla de momento en una situación de liquidez relativamente confortable, "muy distinta", comenta Natalia Aguirre, de Renta 4, "de la que vivió hace más de un año, cuando se suscitaron dudas sobre su futuro". La nueva situación es consecuencia de varias ampliaciones de capital, de la línea de capital con el Santander, el crédito del BEI y la venta, en dos tandas, del 41% de Neuropharma. Las perspectivas financieras son también positivas. "Además de las anunciadas salidas a Bolsa de Neuropharma y Sylentis", comenta Natalia Aguirre, "están negociando un acuerdo para el desarrollo y posterior comercialización de la Aplidina, en fase 2.

No extraña que ante estos desafíos sean muchos los que crucen los dedos estos días para que todo salga bien esta vez. Y la EMEA no les dé un nuevo disgusto. El consenso entre los analistas es casi total. Un nuevo rechazo de la EMEA supondría un fuerte escollo para Zeltia. Alguno de estos expertos matiza, sin embargo, dicha opinión. "Sí habría una caída fuerte, que se lo pondría difícil", reconocen en Ahorro Corporación, "pero aún así, ello no significaría su desaparición. Zeltia tiene una cartera de productos con muchas posibilidades, que vienen recibiendo apoyo de la comunidad científica, y que al final no dejarán de dar frutos. Es cuestión de tiempo y paciencia".

Tu suscripción se está usando en otro dispositivo

¿Quieres añadir otro usuario a tu suscripción?

Si continúas leyendo en este dispositivo, no se podrá leer en el otro.

FlechaTu suscripción se está usando en otro dispositivo y solo puedes acceder a EL PAÍS desde un dispositivo a la vez.

Si quieres compartir tu cuenta, cambia tu suscripción a la modalidad Premium, así podrás añadir otro usuario. Cada uno accederá con su propia cuenta de email, lo que os permitirá personalizar vuestra experiencia en EL PAÍS.

¿Tienes una suscripción de empresa? Accede aquí para contratar más cuentas.

En el caso de no saber quién está usando tu cuenta, te recomendamos cambiar tu contraseña aquí.

Si decides continuar compartiendo tu cuenta, este mensaje se mostrará en tu dispositivo y en el de la otra persona que está usando tu cuenta de forma indefinida, afectando a tu experiencia de lectura. Puedes consultar aquí los términos y condiciones de la suscripción digital.