La nueva política monetaria

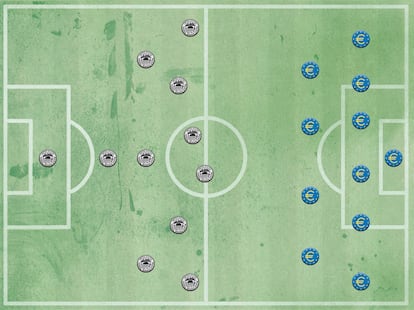

La Reserva Federal quiere la pelota y ataca, el BCE por ahora solo defiende. Esperemos que pase al ataque

El éxito en la alta competición depende de tener convicción en el objetivo, flexibilidad en la estrategia, y opciones tácticas para desarrollarla. Luis Enrique armó una selección para dominar la pelota que podía jugar de muchas maneras distintas, con o sin extremos, delanteros, o carrileros, pero siempre enlazando desde atrás infinitos triángulos. Mancini armó una selección que también quería la pelota, pero cuando España se la quitó, apretó los dientes, cambió el esquema, y defendió, apostando a los penaltis. En política monetaria la convicción, flexibilidad y opcionalidad también son la clave del éxito. Pero no ha sido siempre así. En la vieja política monetaria, los bancos centrales eran rígidos y opacos, se limitaban a un solo instrumento, el tipo de interés, no comunicaban sus intenciones al público. En la nueva política monetaria, todo ha cambiado.

En un volumen que acaba de publicar conjuntamente el Center for Economic and Policy Research de Londres y el Centro Internacional de Estudios Monetarios y Bancarios de Ginebra, y que he coeditado con Bill English, de la Universidad de Yale, y Kristin Forbes, del Massachussets Institute of Technology, recogemos la actuación de 16 bancos centrales, tanto de países desarrollados como emergentes, durante la crisis de la covid, y analizamos las similitudes, la diferencias y las lecciones aprendidas.

El estallido de la covid, a principios de 2020, pilló a muchos bancos centrales todavía peleando por aumentar la inflación tras una década por debajo del objetivo. La brusquedad y la velocidad del deterioro económico, el rápido aumento de la volatilidad del mercado, y la cegadora incertidumbre sobre el impacto de la pandemia en un entorno de inflación excesivamente baja, motivaron una reacción sin precedentes de los bancos centrales. Esta no era una recesión estándar, provocada por un sobrecalentamiento o excesos financieros; como hemos apuntado ya varias veces, era similar a un coma económico inducido. Una recesión diferente requería una respuesta diferente.

Los tipos de interés a corto plazo, que ya eran bajos en la mayoría de las economías avanzadas, se redujeron rápidamente en todo el mundo y llegaron a cero en todas las economías avanzadas e, incluso, en algunas economías emergentes. Aunque estaba claro que la política fiscal y la sanitaria desempeñarían un papel principal en la lucha contra la pandemia y en la recuperación económica, la política monetaria tenía un papel fundamental que desempeñar cuando los mercados se griparon, los flujos de capital hacia los mercados emergentes se colapsaron, y la actividad económica se desvaneció de la noche a la mañana. Los bancos centrales rápidamente recuperaron las estrategias, instrumentos y facilidades de crédito y de liquidez que se habían utilizado durante la crisis financiera del 2007, para luego ampliarlas e introducir una panoplia nueva de programas para apoyar a segmentos adicionales de la economía.

Si bien las acciones específicas de cada banco central fueron determinadas lógicamente por las necesidades individuales de sus economías y las características de sus instituciones, se pueden discernir varios patrones de comportamiento comunes a todos ellos: el tamaño, la velocidad y la amplitud de las respuestas; el uso de un conjunto multidimensional de instrumentos (incluyendo las bajadas de tipos y la forward guidance, las compras de una amplia variedad de activos, las líneas de liquidez y de crédito, y la flexibilización regulatoria); y la capacidad de los mercados emergentes para utilizar la política monetaria de forma anticíclica y de comportarse de manera similar a las economías avanzadas

Esta respuesta multidimensional ha resuelto algunos dilemas pendientes. Ha acabado de una vez por todas con la nociva y artificial distinción entre instrumentos monetarios convencionales y no convencionales. La flexibilidad y opcionalidad que otorgan esta amplia panoplia de instrumentos aumenta la eficacia de la política monetaria, y todos los instrumentos deben de estar disponibles en todo momento, sin dogmatismos. Ha curado los miedos ante el posible riesgo inflacionista del tamaño de los balances de los bancos centrales, o de los compromisos de mantener tipos cero todo lo que sea necesario. Ha puesto de manifiesto que la distinción entre economías desarrolladas y emergentes no tiene que ver con los instrumentos disponibles, sino con tener fundamentos económicos sólidos y un marco institucional creíble. Algunos países emergentes optaron por no realizar compras de activos (incluso después de obtener la autoridad legal para hacerlo), y otros solo pudieron utilizar estos instrumentos de manera muy limitada.

Esta nueva política monetaria se enfrenta también a varias preguntas todavía sin respuesta. Los tipos de interés son actualmente cero en todas las economías desarrolladas, y en algunas de ellas lo son desde hace más de una década. La agresiva y eficaz respuesta de los bancos centrales al shock de la covid muestra que son capaces de defenderse de manera efectiva ante una sorpresa negativa de tal magnitud. Pero no está claro todavía que sean capaces de atacar con la misma intensidad y decisión. La inflación subyacente lleva demasiado tiempo por debajo del objetivo (ignoren, por favor, la transitoria volatilidad de la inflación que está generando la reapertura de las economías) y aumentarla requiere nervios de acero: la única manera de convencer al mundo de que, de verdad, el 2% de inflación es un objetivo simétrico, y no un límite, es generar un periodo de inflación por encima del 2%. Esto genera intranquilidad a los banqueros centrales —¿y si se pasan y la inflación llega al 3%? —. Pero es un riesgo necesario, porque la alternativa —una inflación estructuralmente muy baja— es peor, ya que limita el margen de maniobra de la política económica y reduce el crecimiento futuro.

Respondiendo a esta necesidad de atacar la baja inflación, tanto la Reserva Federal (Fed) de EE UU como el Banco Central Europeo (BCE) han revisado su estrategia de política monetaria, con un objetivo similar —reafirmar la simetría y credibilidad de su objetivo de inflación—, pero con una diferencia importante. La Fed, que se enfrenta a un déficit de inflación pequeño, se ha comprometido a generar de manera activa un periodo de inflación por encima del 2%. El BCE, que se enfrenta a un déficit de inflación abundante, ha apuntado que quizás podría tolerar de manera pasiva un periodo de inflación por encima del 2%. La Fed quiere la pelota y ataca, el BCE por ahora solo defiende. Esperemos que el BCE pase al ataque cuando ponga en práctica su nueva estrategia y haga todo lo posible para cumplir su nuevo objetivo.

En twitter: @angelubide

Tu suscripción se está usando en otro dispositivo

¿Quieres añadir otro usuario a tu suscripción?

Si continúas leyendo en este dispositivo, no se podrá leer en el otro.

FlechaTu suscripción se está usando en otro dispositivo y solo puedes acceder a EL PAÍS desde un dispositivo a la vez.

Si quieres compartir tu cuenta, cambia tu suscripción a la modalidad Premium, así podrás añadir otro usuario. Cada uno accederá con su propia cuenta de email, lo que os permitirá personalizar vuestra experiencia en EL PAÍS.

¿Tienes una suscripción de empresa? Accede aquí para contratar más cuentas.

En el caso de no saber quién está usando tu cuenta, te recomendamos cambiar tu contraseña aquí.

Si decides continuar compartiendo tu cuenta, este mensaje se mostrará en tu dispositivo y en el de la otra persona que está usando tu cuenta de forma indefinida, afectando a tu experiencia de lectura. Puedes consultar aquí los términos y condiciones de la suscripción digital.