Deterioro bancario: cara y cruz

El informe de evaluación anual de riesgos del sistema bancario europeo de la EBA destaca, entre otros aspectos, el importante papel de la banca durante la crisis de la COVID-19 y la necesidad de anticipar los deterioros crediticios con el objetivo de garantizar sus niveles de solvencia

La Autoridad Bancaria Europea (EBA por sus siglas en inglés) publicaba el pasado viernes el informe de evaluación anual de riesgos del sistema bancario europeo, acompañado de una nueva edición de su ejercicio de transparencia sobre los grandes bancos de la UE y del Reino Unido con datos a junio.

Entre las principales conclusiones (tabla 1) destacan:

- Las garantías públicas y las medidas de alivio regulatorio han permitido que se hayan mantenido posiciones de solvencia sólidas durante la covid-19.

- Las facilidades extraordinarias de los bancos centrales también han garantizado que, a pesar de las tensiones iniciales en los mercados, los colchones de liquidez se mantengan en niveles muy superiores a los mínimos regulatorios

- Ligera reducción del coeficiente de apalancamiento por el mayor crecimiento del tamaño de los balances bancarios, consecuencia del aumento de la financiación, fundamentalmente, a sociedades no financieras.

- Sin menoscabo de esos alivios regulatorios, se espera que la calidad de los activos se deteriore sustancialmente durante los próximos trimestres, a pesar de que las ratios de mora han seguido disminuyendo hasta la fecha, en gran medida por el crecimiento del saldo vivo de crédito.

- Los préstamos con incremento significativo del riesgo (nivel 2) y las refinanciaciones y reestructuraciones han aumentado notablemente, y también contribuirá al deterioro crediticio la progresiva desaparición de las medidas mitigadoras como las moratorias o los avales.

- La prolongación del contexto de bajos tipos de interés incrementa la presión sobre las principales fuentes de ingreso, aunque algunas actuaciones sobre costes han permitido compensar parcialmente el peor comportamiento de la parte alta de la cuenta de resultados.

- La covid-19 podría ser un catalizador para avanzar en la transformación digital del negocio bancario y los modelos de relación con los clientes, también los acuerdos alcanzados en fusiones y adquisiciones podrían dar lugar a sinergias de ahorro de costes

Tabla 1: Resumen de los principales ratios

Esta edición del ejercicio de transparencia reviste un interés singular, ya que será la mejor aproximación al punto de partida de diciembre que utilizará la propia EBA en sus pruebas de resistencia de 2021 y, por tanto, nos permite reconocer las principales debilidades y fortalezas de los bancos sometidos a la prueba.

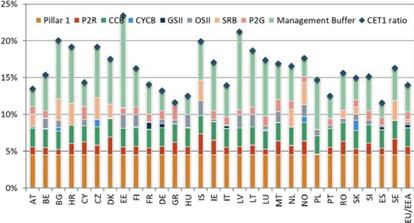

En este sentido, cabe subrayar la tenencia de capital adicional por encima del requerimiento global supervisor, incluyendo el Pillar 2 Guidance (P2G), en el orden de los 318.000 millones de euros (3,6% de los activos ponderados por riesgo); si bien, todavía persisten notables diferencias entre sistemas bancarios con niveles de capital excedentario, entre los que se encuentra el español, donde ese colchón sobre el capital exigido es muy exiguo.

Gráfico 1: Requerimientos de capital y colchones por países, junio de 2020

En todo caso, y dada la magnitud, complejidad e incertidumbre asociada a la crisis, la capacidad de resistencia de esa solvencia estará condicionada por el potencial deterioro en la calidad crediticia de los activos bancarios, cuyo rango es actualmente extraordinariamente abierto.

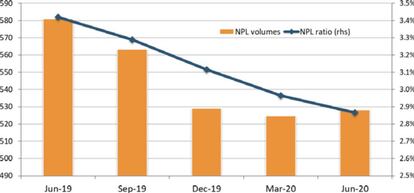

En este sentido, se perciben señales de deterioro de la calidad crediticia. Durante el segundo trimestre de 2020, y por primera vez en los últimos años, el volumen de préstamos dudosos ha crecido. Por otro lado, el aumento de las exposiciones refinanciadas y reestructuradas durante el segundo trimestre y el de las reclasificaciones a nivel 2 han registrado un incremento de su peso relativo sobre el conjunto de la inversión crediticia en 1,3 puntos porcentuales respecto a los niveles del mismo periodo en 2019. Al mismo tiempo, la EBA sigue poniendo el foco en aquellas entidades que aún arrastran problemas de gestión de activos improductivos procedentes de la pasada crisis financiera.

Gráfico 2: Activos dudosos (eje izq., Miles de mill.€) y tasa de morosidad (eje der., %)

Este contexto ha dado lugar a una estrategia de anticipación de saneamientos. Durante los primeros seis meses del año las entidades han incrementado el nivel de provisiones acumuladas en más de un 26%, fundamentalmente sobre activos en situación normal y normal en vigilancia especial.

En este sentido, la nueva ola de infecciones por covid-19 no ha hecho sino incrementar la incertidumbre que las propias entidades de crédito y los analistas ya venían descontando tras el estallido de la pandemia. Una amplia muestra, tanto de bancos como de analistas, en el cuestionario de evaluación de riesgos que acompaña este ejercicio, señala un deterioro de todas las carteras crediticias, en particular, de las exposiciones con pequeñas y medianas empresas y créditos al consumo.

La EBA apunta, no obstante, y esta es la cara de la moneda al importantísimo papel que está jugando la banca durante la presente crisis. Por un lado, dada la indiscutible necesidad de que los bancos sigan apoyando a la economía real, evitando restringir la financiación a prestatarios con capacidad de pago para evitar la quiebra por falta de liquidez que, a su vez, podría desencadenar mayores impagos y pérdidas bancarias. Por otro, la identificación y anticipación de los deterioros crediticios, debiendo involucrarse las entidades lo antes posible en la adopción de medidas como las refinanciaciones y las reestructuraciones para prestatarios en dificultades.

Tu suscripción se está usando en otro dispositivo

¿Quieres añadir otro usuario a tu suscripción?

Si continúas leyendo en este dispositivo, no se podrá leer en el otro.

FlechaTu suscripción se está usando en otro dispositivo y solo puedes acceder a EL PAÍS desde un dispositivo a la vez.

Si quieres compartir tu cuenta, cambia tu suscripción a la modalidad Premium, así podrás añadir otro usuario. Cada uno accederá con su propia cuenta de email, lo que os permitirá personalizar vuestra experiencia en EL PAÍS.

¿Tienes una suscripción de empresa? Accede aquí para contratar más cuentas.

En el caso de no saber quién está usando tu cuenta, te recomendamos cambiar tu contraseña aquí.

Si decides continuar compartiendo tu cuenta, este mensaje se mostrará en tu dispositivo y en el de la otra persona que está usando tu cuenta de forma indefinida, afectando a tu experiencia de lectura. Puedes consultar aquí los términos y condiciones de la suscripción digital.