Iberia compra Air Europa por 1.000 millones de euros

IAG llega a un acuerdo con Globalia para la adquisición de su aerolínea con el fin de convertir el aeropuerto de Madrid en referencia internacional y liderar las rutas con América

IAG ha llegado a un acuerdo con Globalia para la adquisición de Air Europa a través de su filial Iberia por 1.000 millones de euros que se abonarán en efectivo. Se espera que el cierre de la operación tenga lugar en la segunda mitad del 2020 tras obtener las autorizaciones oportunas de las autoridades de Competencia, informó la compañía a la CNMV (Comisión Nacional del Mercado de Valores).

La marca Air Europa será conservada inicialmente y la sociedad seguirá siendo un centro de ingresos autónomo dentro de Iberia, dirigida por su consejero delegado, Luis Gallego. La operación supondrá un fuerte respaldo al plan de Iberia de convertir el aeropuerto de Madrid, donde tiene su principal base, en un hub europeo que atraiga más tráfico para competir con garantías con Ámsterdam, Fráncfort, Londres y París.

Por otra parte, IAG (International Airlines Group, formado por British Airways, Iberia, Vueling, Aer Lingus y Level) trata de resolver su obsesión de liderar las rutas entre Europa y América. Tras lanzar Level, la aerolínea de bajo coste de largo radio, y el fallido intento de hacerse con Norwegian, la compra de Air Europa le aporta 24 rutas trasatlánticas, tanto con Estados Unidos, como el Caribe y América el Sur. Y le refuerza frente a competidores como la estadounidense Delta que acaba de hacerse con el 20% de Latam.

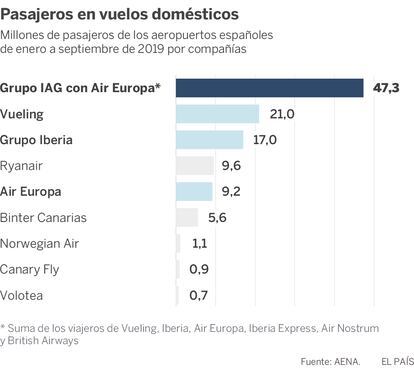

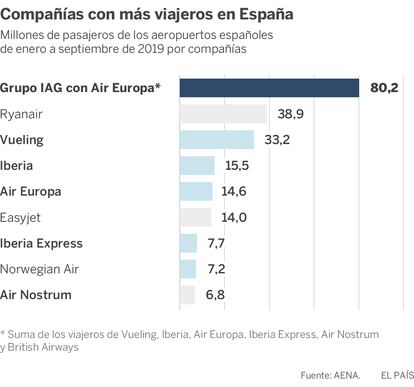

La operación plantea dos incógnitas considerables. De un lado, la posición que adoptarán las autoridades de Competencia ya que como resultado de la compra, las compañías de IAG tendrán más del 70% de cuota de pasajeros en los aeropuertos españoles de Aena, lo que reforzará su posición de dominio en el mercado nacional, tan solo contestada por Ryanair. Por otro lado, las dudas sobre la españolidad de Iberia de cara al Brexit se trasladan ahora a Air Europa, y dejan en manos de las autoridades europeas su consideración como una aerolínea de la UE.

La previsión de IAG es que el beneficio por acción aumente durante el primer año completo y la rentabilidad sobre el capital invertido de IAG se incremente en el cuarto año después del cierre. Se espera que la compra genere ganancias en el primer año completo después del cierre y que aumente la rentabilidad sobre el capital invertido de IAG en los cuatro años siguientes. La cotización de IAG subía un 1,3% en la Bolsa de Londres a media mañana.

Financiación

La adquisición se financiará con deuda externa y después del cierre de la operación se espera que la deuda neta respecto al Ebitda de IAG sea 0,3 veces mayor en comparación con el 1,2 registrado al final del tercer trimestre de 2019. IAG ha acordado pagar una penalización (break fee) de 40 millones de euros en el caso de que no se obtengan las autorizaciones regulatorias pertinentes y que alguna de las partes decida resolver el acuerdo. La adquisición no requiere la aprobación de la junta de accionistas de IAG.

Con esta adquisición, el Grupo Iberia (Iberia, Iberia Express y Air Nostrum), se convierte en la primera aerolínea española por número de pasajeros, desplazando a Ryanair. El grupo Iberia transportó en 2018 a 37,22 millones de viajeros en la red de aeropuertos españoles de Aena que, junto con los 17,36 millones que volaron con Air Europa, suman 54,6 millones, por los 46,8 millones que transportó la aerolínea irlandesa, según las cifras de Aena.

Air Europa es la cuarta aerolínea en España por número de pasajeros, con una flota de 66 aviones, que opera vuelos regulares nacionales e internacionales a 69 destinos, incluidas rutas europeas y de larga distancia a América Latina, Estados Unidos, el Caribe y el norte de África. En 2018, la aerolínea del grupo que pertenece a la familia Hidalgo generó ingresos por importe de 2.100 millones de euros y una ganancia operativa de 100 millones de euros. Sus activos brutos a 31 de diciembre de 2018 eran de 901 millones de euros y los beneficios antes de impuestos en 2018 de 67 millones.

Air Europa es el principal activo de Globalia. En 2018 aportó un 52% de los ingresos, frente al 29% de la división minorista que integra a las agencias Halcón Viajes y Ecuador.

Justificación estratégica

El consejo de IAG ha justificado la operación en que aumentará la importancia del hub de Madrid del grupo, transformándolo en un verdadero rival para los cuatro grandes hubs de Europa: Ámsterdam, Fráncfort, Londres Heathrow y París Charles De Gaulle. Asimismo, considera que desbloqueará oportunidades de crecimiento de redes y reconsolidará el liderazgo de IAG en el Atlántico Sur, y aportará importantes beneficios a los clientes al proporcionar más flexibilidad de horarios y opciones así como más oportunidades para ganar y canjear millas.

Se espera que la adquisición genere sinergias de costes a través de ventas, gastos generales y administrativos, aprovisionamientos, gastos de handling y distribución con sinergias a pleno rendimiento que deben lograrse para el año 2025. IAG espera que la implementación de costes se desarrollará en el mismo período.

Entre esas sinergias destacan agregar códigos compartidos recíprocos dentro del grupo en todas las puertas de enlace conectadas; ajuste de tiempos para maximizar la conectividad a través del hub de Madrid; alinear las políticas comerciales e integrar los equipos de ventas en los mercados nacionales; integración de Air Europa en los negocios conjuntos existentes y en el programa de fidelidad de Avios de IAG.

Para 2024, IAG espera que la absorción de Air Europa aporte 12 millones más de pasajeros, de los que 2,5 millones son de largo radio, con 10 destino más trasatlánticos y 37 aviones adicionales. Este es posiblemente uno de los problemas de la operación, porque la aerolínea de Globalia Air tiene un pedido de 25 Boeing 737 MAX, cuya entrega está paralizada por los accidentes mortales de Indonesia y Etiopía.

Los protagonistas

Willie Walsh, consejero delegado de IAG, señaló en un comunicado que "la adquisición de Air Europa supone añadir a IAG una nueva aerolínea competitiva y rentable, haciendo de Madrid un hub europeo líder y permitiendo que IAG logre el liderazgo del Atlántico Sur, generando así un valor financiero adicional para nuestros accionistas".

En este sentido, Walsh recuerda que "IAG tiene una sólida trayectoria de adquisiciones exitosas, la más reciente con la adquisición de Aer Lingus en 2015, y estamos convencidos de que Air Europa representa un gran encaje estratégico para el grupo".

Luis Gallego, consejero delegado de Iberia, resaltó que esta operación tiene una gran importancia estratégica para el hub de Madrid que, durante los últimos años, se había quedado por detrás de otros europeos. "Tras este acuerdo, Madrid podrá competir con otros hubs europeos en igualdad de condiciones, con una mejor posición en las rutas desde Europa a América Latina y la posibilidad de convertirse en una puerta de enlace entre Asia y América Latina", indicó en la nota.

Por su parte, Javier Hidalgo, consejero delegado de Globalia, explica que esta operación supone para su compañía "un fortalecimiento del presente y futuro, que mantendrá la línea seguida por Air Europa durante los últimos años". "Estamos convencidos de que será un éxito que Air Europa se incorpore a un grupo como IAG, que ha demostrado durante todos estos años su apuesta por el desarrollo de las aerolíneas que los conforman y por el hub de Madrid", ha detallado Hidalgo.

A vueltas con el Brexit

La compra reabre también el debate sobre la repercusión del Brexit. Para IAG no cambia nada puesto que la compra es en efectivo y no con canje de acciones. Pero Air Europa pasará a tener el mismo estatus que Iberia en relación con el Brexit y con su españolidad.

La sociedad a través de la que el grupo IAG acometerá la compra de Air Europa (IB OPCO Holding) es la misma que ya controla Iberia y en la que El Corte Inglés tiene la mayoría de los derechos políticos, un argumento que ha hecho valer el grupo ante las autoridades comunitarias para defender su españolidad con vistas al Brexit.

Según sus últimas cuentas anuales, el capital de esta sociedad está dividido en 1.000 acciones de 10 euros de valor nominal, de las que 499 son de clase A y las otras 501, de clase B. Todas las participaciones tienen iguales derechos políticos. Sin embargo, las acciones de clase B tienen como máximo derecho a un euro de dividendo por acción (501 euros de dividendo total), de modo que los derechos económicos se concentran en las acciones de clase A, informa Cinco Días.

Garanair, una filial de El Corte Inglés, es el primer accionista con 501 acciones, el 50,1% el total, pero todas son acciones de clase B, en la práctica sin derechos económicos. IAG tiene 431 acciones (todas de clase A) mientras que British Airways tiene las otras 68 acciones, también de clase A.

Como adelantó Cinco Días recientemente, El Corte Inglés pagó un precio de 6.090 euros a Bankia por alcanzar el 100% de Garanair. eso es lo que pagó por pasar del 13% que inicialmente tenía al 100% que alcanzó en 2017.Esa presencia de El Corte Inglés en el capital fue utilizada ante el Ministerio de Fomento y la Comisión Europea en defensa de su nacionalidad española y ADN comunitario para blindar el permiso de vuelo entre países de la UE en caso de que el Reino Unido ejecutara un Brexit duro. No obstante, en sus cuentas anuales, El Corte Inglés señalaba que "la sociedad dominante [El Corte Inglés] considera que no ostenta el control sobre IB Opco [dueña de Iberia]", lo que debilita algo este argumento, aunque la referencia de la empresa que preside Marta Álvarez estaba enfocada a explicar por qué no debía consolidar en sus cuentas esa sociedad.

El grupo de Iberia también ha utilizado otros argumentos para defender su españolidad, como el hecho de que IAG tenga su domicilio social y esté constituida en España.

El Gobierno refrendó el pasado 20 de junio la nacionalidad española de Iberia y Vueling. Tanto la Agencia Española de Seguridad Aérea (AESA) como la Autoridad de Aviación Civil dieron su visto bueno al cumplimiento de la normativa comunitaria por parte de las dos aerolíneas de IAG para seguir operando en cielos de la UE en caso de un Brexit duro.

Air Europa se había mostrado hasta ahora crítica con esos argumentos, pero ahora se encuentra con que va a pasar a estar en la misma posición que Iberia y que Vueling si se cierra con éxito la operación de compra por parte de IAG.

Tu suscripción se está usando en otro dispositivo

¿Quieres añadir otro usuario a tu suscripción?

Si continúas leyendo en este dispositivo, no se podrá leer en el otro.

FlechaTu suscripción se está usando en otro dispositivo y solo puedes acceder a EL PAÍS desde un dispositivo a la vez.

Si quieres compartir tu cuenta, cambia tu suscripción a la modalidad Premium, así podrás añadir otro usuario. Cada uno accederá con su propia cuenta de email, lo que os permitirá personalizar vuestra experiencia en EL PAÍS.

¿Tienes una suscripción de empresa? Accede aquí para contratar más cuentas.

En el caso de no saber quién está usando tu cuenta, te recomendamos cambiar tu contraseña aquí.

Si decides continuar compartiendo tu cuenta, este mensaje se mostrará en tu dispositivo y en el de la otra persona que está usando tu cuenta de forma indefinida, afectando a tu experiencia de lectura. Puedes consultar aquí los términos y condiciones de la suscripción digital.