¿Cómo financiar la deuda pública?

La prórroga de los Presupuestos Generales del Estado limita el margen de maniobra de la política económica española, pero no elimina toda posibilidad de acción. Y es que el Estado se enfrenta a importantes e ineludibles decisiones en materia de financiación de la deuda, que condicionan la sostenibilidad del crecimiento, tanto como la propia senda de reducción del déficit público.

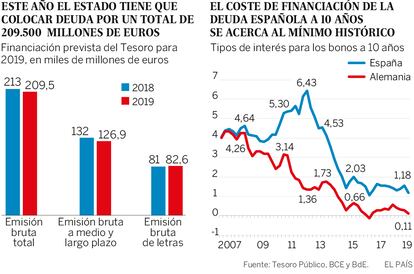

Este año el Estado, por la intermediación del Tesoro Público, tiene que colocar en el mercado nada menos que 209.500 millones de Euros en títulos de deuda pública, lo que representa cerca del 17% del PIB. Este elevado monto se explica solo en parte por los desequilibrios presupuestarios (déficit de la seguridad social y del resto de Administraciones) que requieren nuevas emisiones de títulos de deuda, por un total previsto de 35.000 millones. Los 174.500 restantes, es decir el 13,3% del PIB, corresponden a títulos que vencen en el presente ejercicio y que no queda más remedio que refinanciar.

Las condiciones de mercado para vender ingentes cantidades de deuda son excepcionalmente favorables. Las últimas colocaciones muestran una clara tendencia a la baja de los tipos de interés, en todos los tramos. Esta semana, el Tesoro colocó títulos a plazos inferiores a un año (letras) a tipos negativos. Esto quiere decir que los prestamistas recibirán menos de la cantidad invertida cuando venzan las letras en pocos meses. También se logró emitir bonos a medio y largo plazo a un coste para el Estado que se aproxima al mínimo histórico. Así pues, aunque todavía superior a la rentabilidad del bono alemán, casi nula, el coste para el Estado de emitir deuda a largo plazo es muy reducido.

Apetito inversor

El apetito de los grandes inversores institucionales internacionales en títulos de deuda pública española no se desmiente. Esta semana el Tesoro Público adjudicó letras con vencimientos de 3 y 9 meses, a tipos de interés negativos (cerca del -0,4%). Además, la demanda fue muy superior al monto adjudicado (325 millones y 1.000 millones, respectivamente). La subasta de bonos y obligaciones también resultó en un exceso de demanda. El Tesoro colocó 1.809 millones en obligaciones con fecha de vencimiento en 2029, a un tipo de interés del 1,285%, frente a una demanda superior a 2.200 millones.

Y esta es una circunstancia que se debería aprovechar, para fortalecer la sostenibilidad de la deuda pública. En su estrategia de deuda para 2019, el Gobierno opta por financiar cerca del 40% del total de colocaciones previsto para el año mediante letras, que vencerán en un plazo máximo de un año. El 60% restante se realizará en forma de emisión de bonos y obligaciones, que tienen plazos superiores a doce meses.

Sin embargo, una apuesta más ambiciosa por el largo plazo tendría numerosas ventajas. En primer lugar, reduciría los riesgos asociados al aumento de tipos de interés, que acabará por producirse de la mano del BCE. Con la actual estrategia, más del 30% de la deuda en circulación vence en los próximos tres años, lo que nos expone a accidentes de mercado.

Además, es improbable que los costes de financiación a largo plazo se mantengan a un nivel tan favorable durante un periodo prolongado. Lo lógico es que los tipos de interés se vayan acercando a su valor normal, salvo que la economía europea entre en una fase indefinida de deflación, exceso de ahorro y tipos de interés ínfimos, como en Japón. Como lo muestra el ex economista jefe del FMI Olivier Blanchard, las actuales condiciones de financiación de los Estados son tan favorables que justifican un papel activo de la política fiscal para invertir en la economía y prevenir posibles recesiones o un inesperado debilitamiento como el que se registra actualmente en Europa. Un mayor activismo, empezando por Alemania donde se han empezado a tomar medidas para apartar el espectro de la recesión, alejaría la amenaza de una japonización que planea sobre la economía europea.

Otros países con unos pasivos abultados como Bélgica, Francia e Irlanda están usando con éxito esta ventana de oportunidad para lanzar emisiones a largo o muy largo plazo (30 o 50 años). En España también se ha progresado —prueba de ello el alza de la vida media de la deuda— pero todavía existe un importante margen para seguir avanzando. Endeudarse a corto plazo, incluso a tipos negativos, ofrece beneficios pero es una estrategia arriesgada. Parece preferible aprovechar el enorme potencial de financiación estable y así contener las vulnerabilidades. Un contexto excepcional que no durará.

Raymond Torres es director de oonuntura en Funcas. En Twitter: @RaymondTorres_

Tu suscripción se está usando en otro dispositivo

¿Quieres añadir otro usuario a tu suscripción?

Si continúas leyendo en este dispositivo, no se podrá leer en el otro.

FlechaTu suscripción se está usando en otro dispositivo y solo puedes acceder a EL PAÍS desde un dispositivo a la vez.

Si quieres compartir tu cuenta, cambia tu suscripción a la modalidad Premium, así podrás añadir otro usuario. Cada uno accederá con su propia cuenta de email, lo que os permitirá personalizar vuestra experiencia en EL PAÍS.

¿Tienes una suscripción de empresa? Accede aquí para contratar más cuentas.

En el caso de no saber quién está usando tu cuenta, te recomendamos cambiar tu contraseña aquí.

Si decides continuar compartiendo tu cuenta, este mensaje se mostrará en tu dispositivo y en el de la otra persona que está usando tu cuenta de forma indefinida, afectando a tu experiencia de lectura. Puedes consultar aquí los términos y condiciones de la suscripción digital.