El coste de la deuda española seguirá bajando pese al fin de las compras del BCE

El Tesoro prevé en 2019 una emisión de deuda neta de 35.000 millones, la misma que en 2018

El Banco Central Europeo (BCE) dejó en diciembre de hacer compras nuevas de deuda. Sin embargo, la deuda pública de España seguirá bajando sus costes de financiación, según ha explicado este lunes el Tesoro en la presentación de su estrategia para 2019. ¿Y cómo espera que pueda obrarse tal cosa? En primer lugar, porque después de tres años de adquisiciones el eurobanco ya posee el 20% del endeudamiento público español. Y mantendrá esa cantidad en cartera. Es decir, seguirá reinvirtiendo esos títulos conforme vayan venciendo y, por lo tanto, permanecerá como uno de los principales compradores de los bonos del Reino de España.

En segundo lugar, se esperaba que el BCE fuese gradualmente normalizando la política monetaria, de forma que los tipos de interés suban poco a poco desde unos niveles en la actualidad ultrabajos. Sin embargo, en los últimos meses se ha producido una desaceleración generalizada de la economía. Lo que, a su vez, podría ralentizar estos planes de retirada de estímulos del banco central. En estos momentos el mercado retrasa las expectativas de subidas de tipo al menos hacia 2020. "Varias economías europeas están registrando crecimientos significativamente más bajos, y eso limita las previsiones de incrementos de tipos del BCE", ha señalado el secretario general del Tesoro, Carlos San Basilio, durante la presentación. "En el comienzo del año hemos tenido rentabilidades de la letras incluso inferiores a las del año pasado", ha añadido.

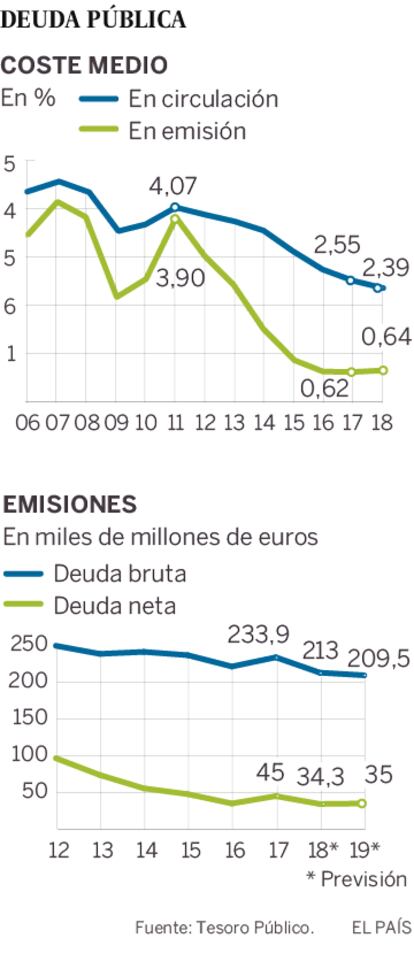

En tercer lugar, tras encarecerse hasta cotas cercanas al 4% en medio de la crisis del euro, el coste medio de las nuevas emisiones de deuda ha descendido a extremos nunca conocidos gracias a la política monetaria: en 2018 se ha estabilizado en un 0,64%, ligeramente por encima del 0,62% anotado el año anterior y cerca del mínimo histórico alcanzado en en 2016 con un 0,61%. Las emisiones de letras (títulos a plazos menores a un año) todavía se adjudican con tipos negativos.

Un hecho tan inaudito ocurre por el BCE. La institución que preside Draghi inyectó liquidez a mansalva en el sistema financiero dejando a las entidades con tanto dinero que no sabían que hacer con él. A continuación, impuso una penalización del 0,4% al dinero que las entidades tienen ocioso y que lo depositan en el BCE para evitar guardarlo físicamente en una cámara acorazada con los consiguientes costes por el local, la logística y la seguridad. Ante la posibilidad de que por ese dinero le cobren y viendo cuán caro resulta almacenarlo en billetes, prefieren invertirlo en deuda incluso con rentabilidades negativas siempre que obtengan una penalización menor del 0,4%. Una suerte de mundo al revés: los bancos pagando por prestar.

Para colmo, compiten por adquirir esa deuda con el BCE, que también está comprando, y con muchas entidades como aseguradoras o fondos que necesitan mantener una parte de sus inversiones en deuda segura de calidad. Y aunque lejos de las calificaciones previas a la crisis, España ha mejorado sus perspectivas al obtener cierta mejora del rating. El Tesoro defiende que para ello ha sido imprescindible reducir el déficit público, recuperar crecimientos robustos y mantener superávits con el exterior.

En estas circunstancias, con el respaldo del BCE, el coste del conjunto de la deuda emitida por España ha descendido desde el 4,07% abonado en 2011 hasta el 2,39% en 2018. Además, como aún hay mucha deuda colocada a largo plazo que paga intereses más elevados de tiempos anteriores y que tiene que refinanciarse cuando venza, todavía hay margen para seguir bajando estos costes porque se pueden refinanciar a intereses más reducidos. "Existe recorrido para cerrar la brecha entre los costes de emisión [que se sitúa en el 0,64%] y los de la deuda total [que se encuentran en el 2,39%]", ha apuntado San Basilio. Por eso, el coste de la deuda continuará disminuyendo incluso si se empieza a endurecer la política monetaria y suben algo los tipos de emisión. "Se espera que el peso de la carga financiera como porcentaje del PIB en términos de caja continúe reduciéndose", reza la presentación del Tesoro. En los presupuestos de 2019 se contempla que la partida por intereses retroceda un 0,5% hasta los 31.398 millones.

Para 2019, el Tesoro tiene previsto emitir 35.000 millones de deuda neta, la misma cantidad que en 2018 —exactamente fueron 34.277 millones— a pesar de la reducción del déficit público. El Tesoro ha explicado que hace una estimación muy prudente para no verse obligado a anunciar un aumento de las emisiones netas, lo que sería una noticia muy negativa de cara a los mercados. Según los Presupuestos de 2019, el déficit público —esto es el desfase entre gastos e ingresos que luego se tiene que financiar con deuda— tendría que descender este año desde el 2,7% del PIB hasta el 1,3%, una rebaja muy sustancial y que en principio tendría que reflejarse recortando algo más la emisión neta. A menos que en realidad el Gobierno solo quiera conseguir el 1,8% de déficit que inicialmente tenía previsto en sus cuentas y que el PP y Ciudadanos le vetaron en el Senado. Además, las comunidades necesitarán un 40% menos de financiación este año: unos 9.000 millones en lugar de unos 15.000 por el menor déficit autonómico, unos menores vencimientos y la salida paulatina de algunas a los mercados. Lo que también debería ayudar a reducir esa cantidad.

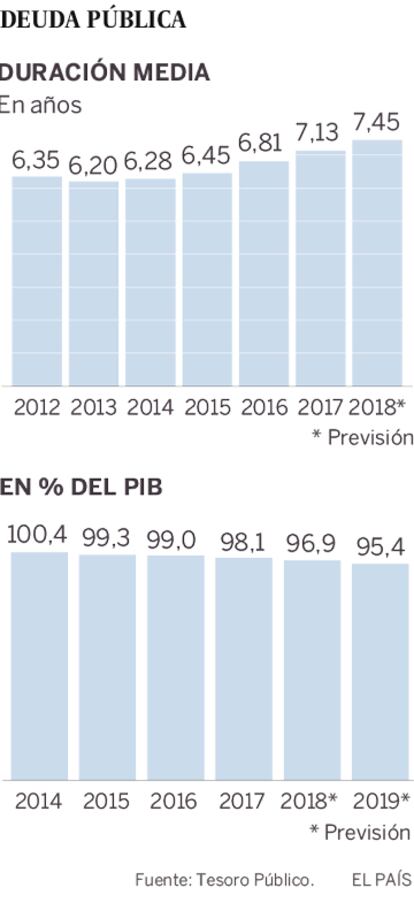

De esos 35.000 millones que en principio se añaden a la deuda, una parte abultada son los 15.000 millones que se prestarán a la Seguridad Social, un crédito que ya supone el 42% de las necesidades financiación de España. Aunque el endeudamiento público continúa subiendo en euros en tanto que se siga generando déficit, en relación al PIB va descendiendo. Según las previsiones del Ejecutivo, después de haber tocado el máximo histórico en el 100,4% del PIB en 2014, los pasivos públicos disminuirán en 2018 al 96,9%, y en 2019 al 95,4%.

Menos margen para alargar vencimientos

Con la crisis, el Tesoro tuvo que reducir los plazos de las emisiones para poder soportar los elevados intereses que le exigían. En 2013 se quedó en un vencimiento medio a 6,20 años. Pero con la recuperación ha estado alargando esos plazos aprovechando los tipos bajos para poder disfrutarlos durante años. “El Tesoro ha estado preparando su cartera para hacer frente a una eventual subida de tipos de interés en la eurozona”, afirma en su estrategia. Sin embargo, este proceso de alargamiento de la vida media de la deuda empieza a agotarse. Con una duración media de 7,45 años ya se ha alcanzado la media de los países del entorno. Y difícilmente se podrá alargar mucho más, según explica el Tesoro.

Por otro lado, la mejora de los ratings y las compras del BCE han permitido diversificar los tenedores de la deuda: los títulos en manos de bancos españoles han bajado hasta el 16,9% del total, y el peso de los inversores no residentes ha subido hasta el 44,8%.

Para financiar el rescate bancario, España obtuvo de la UE un préstamo de 41.300 millones. El año pasado se amortizaron 8.000 millones de manera anticipada y la cantidad total devuelta asciende a unos 18.000 millones. Queda pendiente un 57% del volumen inicial, 23.721 millones de euros. Pese a que se consiguió en unas condiciones favorables, ahora se pueden lograr en mercado unas condiciones incluso mejores. También se envía un mensaje muy favorable al mercado, dice el Tesoro.

Tu suscripción se está usando en otro dispositivo

¿Quieres añadir otro usuario a tu suscripción?

Si continúas leyendo en este dispositivo, no se podrá leer en el otro.

FlechaTu suscripción se está usando en otro dispositivo y solo puedes acceder a EL PAÍS desde un dispositivo a la vez.

Si quieres compartir tu cuenta, cambia tu suscripción a la modalidad Premium, así podrás añadir otro usuario. Cada uno accederá con su propia cuenta de email, lo que os permitirá personalizar vuestra experiencia en EL PAÍS.

¿Tienes una suscripción de empresa? Accede aquí para contratar más cuentas.

En el caso de no saber quién está usando tu cuenta, te recomendamos cambiar tu contraseña aquí.

Si decides continuar compartiendo tu cuenta, este mensaje se mostrará en tu dispositivo y en el de la otra persona que está usando tu cuenta de forma indefinida, afectando a tu experiencia de lectura. Puedes consultar aquí los términos y condiciones de la suscripción digital.