Las familias pagan 40.000 millones menos en intereses que en 2008

La caída del euríbor y la amortización de hipotecas alivia a los hogares españoles

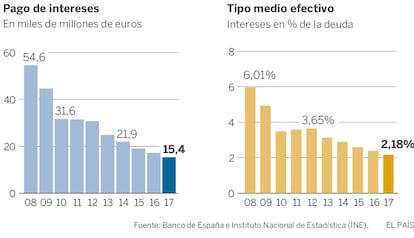

Los hogares españoles pagaron en 2017 unos 40.000 millones de euros menos en intereses que en 2008. Semejante ahorro se debe a dos factores: por un lado, la política del BCE, que ha hundido en terreno negativo el euríbor. Esto ha provocado que el tipo medio que abonan las familias baje, al contar con hipotecas de tipo variable, desde el 5,97% de 2008 al 2,16% en 2017. Por otro, el recorte de la deuda que hicieron las familias durante la crisis, sobre todo amortizando hipotecas. El ahorro por intereses es tan elevado que la cifra incluso duplica la caída de rentas que llegaron a sufrir los hogares durante la Gran Recesión.

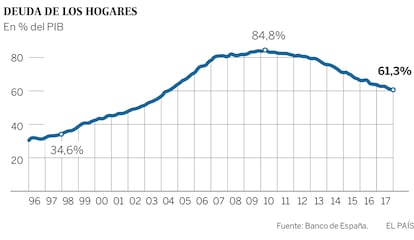

El pago de intereses de las familias españolas volvió a retroceder en 2017. Según las estadísticas del INE, esta partida descendió hasta los 15.383 millones, frente a los 17.117 millones de 2016 y los 54.561 millones que se desembolsaron en 2008, año en el que la deuda de los hogares superó el 80% del PIB con un tipo medio de casi el 6%. Una década más tarde, la deuda se sitúa en el 61% y el tipo en el 2%.

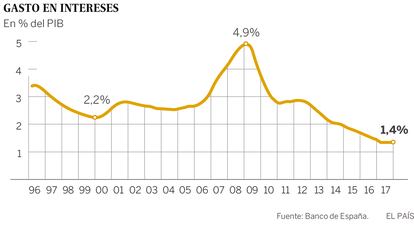

En 2017, el ahorro por intereses de las familias ascendió a 39.178 millones respecto a 2008, casi el 4% del PIB, prácticamente lo mismo que se destina a Educación o más del doble de lo que se gasta en prestaciones de paro. Y lo que es más importante: duplica la caída que sufrieron las rentas de los hogares en la crisis, que fue de 21.694 millones en 2013 respecto a 2008. De no haber sido por este alivio, el daño habría sido mucho mayor. En proporción al PIB, la carga de intereses es la menor desde que arranca la serie en 1996.

A esto hay que descontar lo poco que ganan los españoles por sus ahorros: las familias han pasado de embolsarse 29.063 millones por los intereses de los depósitos a solo 4.247 millones. Pese a que los hogares están perdiendo 24.816 millones en rendimientos del ahorro, la cifra es mucho menor que los 40.000 millones que en su conjunto dejan de pagar. Así, incluso habiendo restado estos importes, las familias españolas son, en términos netos, grandes beneficiarias de los tipos bajos, pues poseen mucha más deuda que ahorro en depósitos. Al contrario que los hogares alemanes, que salen perdiendo.

En definitiva, se trata de un traspaso de rentas desde los hogares con ahorro a los endeudados, de los acreedores a los deudores. El propio BCE ha destacado que los españoles son los que más se han beneficiado de esta política, gracias a que el grueso de su deuda hipotecaria está en tipos variables.

Esta fuerte reducción de la carga financiera obedece a dos motivos. De una parte, los hogares reaccionaron ante la crisis ahorrando para reducir deuda. Según el Banco de España, el endeudamiento de las familias se desplomó desde los 914.000 millones hasta los 713.000 a cierre de 2017. El saldo hipotecario cayó de 680.000 millones a 525.000. Mientras la banca cerraba el crédito, las familias aceleraron la amortización de hipotecas.

Por otra parte, la principal razón de este ahorro es la política del BCE. Bajo el mandato de Mario Draghi, el banco central inyectó liquidez a mansalva en el sistema financiero, dejando a las entidades con tanto dinero que no sabían qué hacer con él. A continuación, impuso una penalización del -0,4% por dejar esa liquidez depositada en el BCE. Los bancos podían almacenar ese dinero físicamente en cajas fuertes para evitar la penalización. Pero el coste de hacerlo era aun mayor. De modo que los bancos empezaron a prestarse incluso a tipos negativos con tal de huir del -0,4% que cobraba el eurobanco. El mundo al revés: los bancos pagando porque les guardasen el dinero.

Euríbor negativo

Y eso ha provocado que el euríbor caiga hasta cifras negativas. Este índice se fija en función del precio al que se prestan entre sí las entidades. Como en España la mayoría de las hipotecas están ligadas al euríbor, los tipos han disminuido drásticamente. Tal situación lastra la rentabilidad de la banca. Sin embargo, el BCE recuerda que así se han evitado las pérdidas masivas que infligía la morosidad.

Las cifras dan una idea de la importancia que tuvo y tiene la política monetaria. En la peor fase de la crisis, la falta de respaldo del BCE a la deuda española ahogó a la economía. Una vez recobrado este apoyo, representa uno de los mayores vientos de cola.

Dicho esto, también supone una advertencia de lo que podría acarrear la normalización de la política monetaria, como ha señalado el Banco de España. Para una subida de 100 puntos básicos, las familias tendrían que afrontar unos 7.000 millones de euros más por intereses. Aunque también hay depósitos, el efecto neto sería negativo. Y el impacto resultaría mucho mayor en los hogares que presenten unas cuentas poco saneadas.

Pese a estas advertencias, el escenario que manejan los analistas consiste en una retirada muy gradual de las políticas expansivas, lo que lastraría algo pero no mataría el crecimiento. Y esta normalización podría empezar entre finales de este año y el próximo, tan pronto como el eurobanco anuncie que deja de inyectar liquidez nueva. Cuando se retire la penalización del -0,4%, allá por 2020 según previsiones del mercado, el euríbor volvería a una senda positiva.

La política expansiva del BCE

El BCE ha emprendido una política ultraexpansiva para llevar la inflación cerca del 2%. Antes de la crisis, Alemania y Francia necesitaron tipos bajos.Pero en el sur eran negativos una vez descontada la inflación, es decir, compensaba endeudarse porque en la práctica el crédito se pagaba solo.

Cuando se desató la crisis, no se desarrolló una respuesta fiscal europea. De modo que la corrección se está produciendo por la puerta de atrás: con el BCE restableciendo la inflación a costa de penalizar el ahorro.

Aun así, las vulnerabilidades siguen ahí. Aunque en España se ha bajado la deuda de las familias a niveles europeos, algunos expertos explican que esta se encuentra todavía en cotas elevadas si se tiene en cuenta el endeudamiento público, las presiones que ejercerá el envejecimiento de la población y un crecimiento tendencial bajo. Si se reedita la crisis, el cóctel dejará un margen escaso, según ha advertido el FMI a España en varias ocasiones.

Tu suscripción se está usando en otro dispositivo

¿Quieres añadir otro usuario a tu suscripción?

Si continúas leyendo en este dispositivo, no se podrá leer en el otro.

FlechaTu suscripción se está usando en otro dispositivo y solo puedes acceder a EL PAÍS desde un dispositivo a la vez.

Si quieres compartir tu cuenta, cambia tu suscripción a la modalidad Premium, así podrás añadir otro usuario. Cada uno accederá con su propia cuenta de email, lo que os permitirá personalizar vuestra experiencia en EL PAÍS.

¿Tienes una suscripción de empresa? Accede aquí para contratar más cuentas.

En el caso de no saber quién está usando tu cuenta, te recomendamos cambiar tu contraseña aquí.

Si decides continuar compartiendo tu cuenta, este mensaje se mostrará en tu dispositivo y en el de la otra persona que está usando tu cuenta de forma indefinida, afectando a tu experiencia de lectura. Puedes consultar aquí los términos y condiciones de la suscripción digital.