El Banco de España pide reducción de gastos al sector para ganar rentabilidad

El supervisor advierte de que los beneficios se consiguieron por la caída de las provisiones Las refinanciaciones se elevan a 211.273 millones de euros Los créditos fiscales computables como capital son 41.800 millones

Las nuevas regulaciones internacionales están obligando a elevar el capital de los bancos. Al mismo tiempo, la crisis y el recorte del crédito disminuyen los beneficios. La consecuencia directa es que la rentabilidad sobre los recursos propios de la banca está cayendo con fuerza. Además, el Banco de España alerta de que la mayoría de los beneficios obtenidos no son recurrentes, es decir, no proceden del negocio habitual y puede que no se repitan en próximos ejercicios.

En el informe de Estabilidad Financiera de mayo, el supervisor alerta a las entidades financieras que la mayor parte de las 11.000 millones de beneficios que han logrado en 2013 (frente a las pérdidas de 43.000 millones de 2012) “se explica principalmente por las menores provisiones realizadas”. Por eso, les insta “a continuar con su proceso de ajuste de costes operativos para alcanzar niveles más rentables".

El organismo dirigido por Luis Linde abunda en el mayor problema que tiene el sector, que es la falta de ingresos recurrentes propios de su actividad financiera. “La caída generalizada en la dotación a provisiones compensó el descenso de los márgenes de negocio, en particular del margen de intereses, presionado a la baja en un contexto de disminución del crédito, de reducidos tipos de interés y de incremento de los activos dudosos”. Así, expica que el margen de intereses, la clave del negocio, descendió un 9,8% en tasa interanual en 2013, mientras que las comisiones netas (otro indicativo de la marcha de la actividad) lo hicieron en un 3,5%. Por el contrario, estas penas se compensaron con las alegrías de las siempre volátiles operaciones financieras, que crecieron un 65,1%. Para terminar este diagnóstico, recuerda que las provisiones específicas y genéricas han descendido un 62,7% en diciembre de 2013.

En resumen, el Banco de España considera que la ausencia de una completa normalización en los mercados financieros del área del euro y la aún incipiente recuperación de la economía, “configuran un entorno todavía difícil para el sector bancario, en el que persisten elementos de presión sobre las cuentas de resultados que aconsejan la perseverancia de las entidades en el refuerzo de su eficiencia operativa y en la preservación de su capital”. Esta última advertencia afecta directamente al reparto de dividendos, sobre el que se ha pedido moderación al sector.

Refinanciaciones

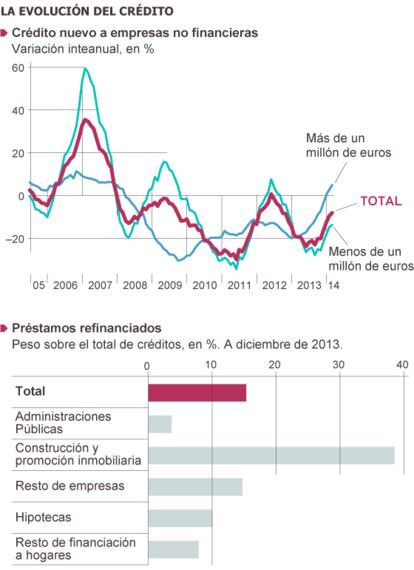

El segundo punto relevante que analiza el informe de mayo son las refinanciaciones. Sobre ellas apunta que “el volumen de estas operaciones en la cartera crediticia del conjunto de entidades de depósito se sitúa en 211.273 millones de euros, un 15,3% del crédito al sector privado. Alrededor de la mitad de las mismas (un 51,4%) están clasificadas en la categoría de dudosas, mientras que un 29,2% está incluido en la categoría normal y un 19,4% en la subestándar”, dice el supervisor.

En cuanto a la distribución sectorial de las operaciones refinanciadas y reestructuradas, comenta que dos tercios corresponden a crédito a empresas (66,4%), el 32% a hogares y finalmente un 1,4% del total son operaciones con las Administraciones Públicas.

Las refinanciaciones y reestructuraciones a empresas de construcción y promoción representan un 27% del crédito total refinanciado, mientras que la financiación al resto de empresas constituye un 39,4% de dicho total. El crédito a hogares, las hipotecas con personas físicas con un préstamo menor al 100% de la tasación, es el 27,4% del crédito total.

Finalmente, si se mira lo que representan las refinanciaciones sobre el crédito total concedido por sectores, construcción y promoción suponen un 38,5%; financiación a hogares el 7,5% y empresas el 15%. Las Administraciones Públicas solo representan el 4%.

Créditos fiscales

El tercer tema que aborda el informe hace referencia a los créditos fiscales que permitirán a los bancos ahorrarse impuestos en el futuro, convertidos en monetizables, esto garantizados por el Estado. La cifra se eleva a 40.800 millones, como adelantó este periódico el 24 de abril pasado. La cifra neta de activos fiscales diferidos asciende a 68.000 millones, “de los que el 60% quedan incluidos en el ámbito de aplicación de la nueva normativa fiscal”, dice el Banco de España.

El supervisor recuerda que “esta modificación en la norma fiscal incorpora en la legislación española, siguiendo la línea iniciada por algún otro país de la Unión Europea”.

Por último, hace referencia al crédito nuevo a empresas no financieras concedido en 2013, que registró tasas de variación negativas del 11%. Recuerda que esta caída es menor que la de meses anteriores, cuando llegó al 28% negativo en junio.

“Cuando el análisis se centra en las operaciones de crédito con un importe menor a un millón de euros y con empresas no financieras (asociadas principalmente a PYMES), la recuperación en las tasas de variación es más notable, alcanzando incluso valores positivos en diciembre de 2013 (1%)”, apunta esperanzado el supervisor.

Tu suscripción se está usando en otro dispositivo

¿Quieres añadir otro usuario a tu suscripción?

Si continúas leyendo en este dispositivo, no se podrá leer en el otro.

FlechaTu suscripción se está usando en otro dispositivo y solo puedes acceder a EL PAÍS desde un dispositivo a la vez.

Si quieres compartir tu cuenta, cambia tu suscripción a la modalidad Premium, así podrás añadir otro usuario. Cada uno accederá con su propia cuenta de email, lo que os permitirá personalizar vuestra experiencia en EL PAÍS.

¿Tienes una suscripción de empresa? Accede aquí para contratar más cuentas.

En el caso de no saber quién está usando tu cuenta, te recomendamos cambiar tu contraseña aquí.

Si decides continuar compartiendo tu cuenta, este mensaje se mostrará en tu dispositivo y en el de la otra persona que está usando tu cuenta de forma indefinida, afectando a tu experiencia de lectura. Puedes consultar aquí los términos y condiciones de la suscripción digital.