Las dudas enredan la ruta del Tesoro

El alto coste de las emisiones y la crisis bancaria ponen difícil la financiación a España

“Las probabilidades del desastre son pocas, es cierto, pero si yo le dijera que le llevo en mi coche al aeropuerto con solo un 10% de posibilidades de accidente, ¿vendría conmigo o tomaría un taxi? Eso ocurre con España, con las enormes cantidades de dinero que hay en juego, nuestros inversores no quieren riesgos”. Así se expresaba hace unos días tras su paso por Madrid un ejecutivo de una de las mayores firmas de inversión del mundo, para explicar por qué el mercado está tan difícil para la cuarta economía europea.

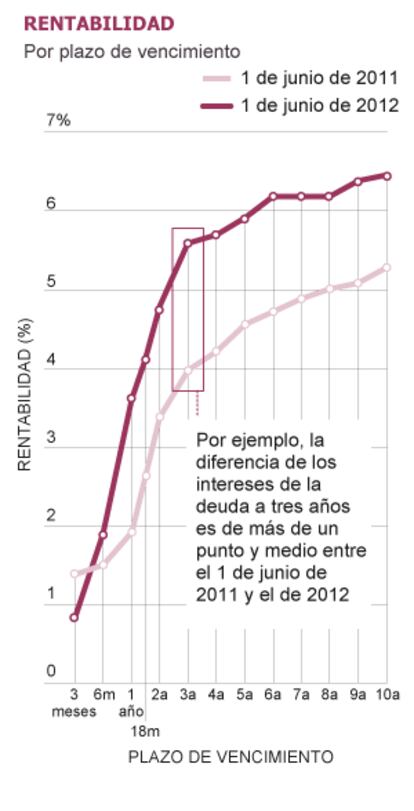

El Tesoro tiene que pagar cada vez más por tomar dinero prestado, por cada bono y letra que emite, como consecuencia de las dudas crecientes sobre la capacidad para reactivar la economía y la solvencia de la banca. Y eso complica su hoja de ruta. La prima de riesgo, que es el sobreprecio que se exige a los bonos españoles respecto a los fiables germanos, que marcan la referencia europea, cerró el viernes su peor semana de la etapa euro: llegó a tocar los 547 puntos básicos (o 5,4 puntos porcentuales) y el interés llegó al 6,7%.

El Tesoro va por delante del calendario previsto y le quedan apenas 3.000 millones de emisión neta de deuda pendiente (es decir, volumen de deuda nueva, descontando las amortizaciones), explican fuentes del Ministerio de Economía. Pero las cifras engordan si se pone el foco en la emisión bruta global, el montante total que el órgano debe aún pedir a los inversores. España tenía prevista para este año una emisión bruta de 86.000 millones en bonos y obligaciones (con vencimiento a medio y largo plazo) y unos 100.000 millones en letras de corto plazo. Hasta ahora lleva cubierto ya el 56,2% de los bonos previstos (48.313 millones) y el 34% de las letras (34.000 millones), aunque en este caso las amortizaciones igualan a las emisiones y el efecto neto es nulo. Ahora le toca colocar el resto y el coste no deja de crecer, no ya solo para los bonos a 10 años, que fueron los primeros en sufrir la crisis de deuda soberana, sino en los títulos con vencimiento a más corto plazo.

Los títulos a un año se intercambian ya en el mercado secundario (donde los inversores compran y venden bonos y letras ya emitidos) a un 3,5%, cuando hace justo un año estaban en el 2,5%. Y los títulos a cinco años están cerca del 6%, frente al 4,5% de hace un año. Lo que pasa en este mercado secundario cala luego en las subastas. Y en la última, el Tesoro pagó el 5% por bonos con ese mismo periodo de vida.

Mientras, Alemania se financia prácticamente gratis: el pasado mayo logró vender 4.560 millones en bonos a dos años con un interés mínimo del 0,07%. Pocos datos resultan tan ilustrativos de esa Europa de dos velocidades, del pánico que corre a refugiarse a los cuarteles de invierno. Hace meses realizó subastas con intereses negativos, es decir, que el Tesoro alemán llegaba a cobrar por tomar dinero prestado.

Esta deriva de los costes de financiación resulta especialmente preocupante cuando la crisis bancaria ha entrado en su fase más crítica. La industria financiera va a necesitar más dinero público. El rescate de Bankia costará 19.000 millones de euros adicionales al erario público y las ayudas que requerirá el resto del sector para cumplir nuevos requisitos de recapitalización están por conocerse. Si el duro criterio aplicado en Bankia para sanearse del empacho de crédito inmobiliario de riesgo se extrapola al resto del sistema, varios analistas calculan unas necesidades de capital de 50.000 millones y varias entidades requerirán respaldo público para financiarlo.

El Gobierno intenta sortear a los mercados y que el fondo de rescate bancario (FROB) o el Tesoro no tengan que pedir prestado dinero. Batalla para que el fondo de rescate europeo, cambio legislativo mediante, pueda inyectar directamente dinero a las entidades europeas que lo soliciten sin pasar por los Estados. Sería la manera de rescatar a la banca evitando el estigma de pedir dinero a Europa desde España.

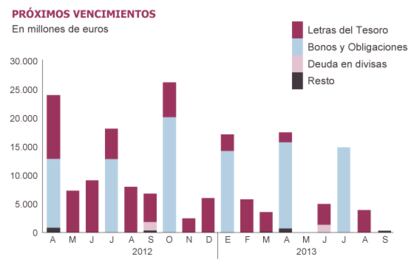

El Gobierno no ha dejado de sacar brillo a la buena marcha del calendario (ha colocado en cinco meses más de la mitad de deuda anunciada), lo que le permite margen de tiempo: tiene un colchón de 44.000 millones de euros depositados en el Banco de España. La estrategia, dado lo hostil del mercado, pasa por el freno en las próximas subastas, es decir, colocar menos volumen de deuda con tal de no pagar un interés demasiado alto. “Se va a seguir una estrategia muy prudente”, se limitan a señalar fuentes de Economía. El próximo jueves tienen un nuevo examen en el mercado, una subasta de bonos. Por delante quedan más de 80.000 millones de deuda que amortizar hasta acabar el año, con dos vencimientos importantes, 18.625 millones en junio y 27.365 en octubre.

Tu suscripción se está usando en otro dispositivo

¿Quieres añadir otro usuario a tu suscripción?

Si continúas leyendo en este dispositivo, no se podrá leer en el otro.

FlechaTu suscripción se está usando en otro dispositivo y solo puedes acceder a EL PAÍS desde un dispositivo a la vez.

Si quieres compartir tu cuenta, cambia tu suscripción a la modalidad Premium, así podrás añadir otro usuario. Cada uno accederá con su propia cuenta de email, lo que os permitirá personalizar vuestra experiencia en EL PAÍS.

¿Tienes una suscripción de empresa? Accede aquí para contratar más cuentas.

En el caso de no saber quién está usando tu cuenta, te recomendamos cambiar tu contraseña aquí.

Si decides continuar compartiendo tu cuenta, este mensaje se mostrará en tu dispositivo y en el de la otra persona que está usando tu cuenta de forma indefinida, afectando a tu experiencia de lectura. Puedes consultar aquí los términos y condiciones de la suscripción digital.