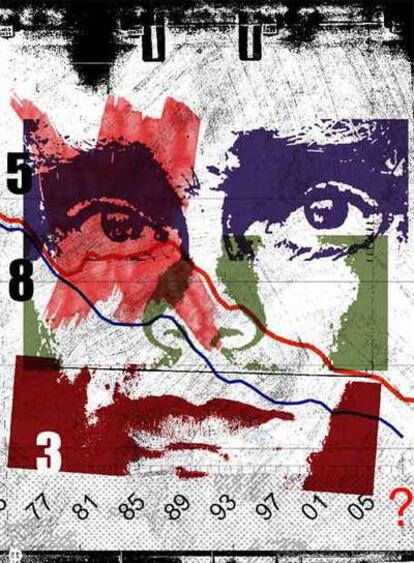

Crisis con personalidad

Un año después de su emergencia en EE UU, la crisis crediticia revalida con suficiencia su caracterización como la más compleja desde la Gran Depresión. Incorpora además otros perfiles que la singularizan: el intenso contagio geográfico, así como entre mercados e instrumentos financieros distintos a los hipotecarios que la desencadenaron. El impacto más adverso sobre el crecimiento de las economías afectadas será también uno de los elementos de contraste frente a la mayoría de las que han tenido lugar desde la ruptura del sistema de Bretton Woods, a principios de los años setenta. Finalmente, las terapias, las excepcionales decisiones de política económica adoptadas de forma destacada en EE UU, también diferencian esta crisis de las precedentes. Su calado justificará cambios de alcance en la regulación financiera, también anticipados ya en EE UU.

Las finanzas familiares y la estabilidad del sistema financiero nunca estuvieron tan vinculadas

Que respetados académicos como Carmen M. Reinhart y Kenneth S. Rogoff encuentren denominadores comunes con casi una veintena de crisis bancarias que han tenido lugar en economías desarrolladas desde la Segunda Guerra Mundial [las españolas se encuentran entre las de consecuencias reales más severas] no significa que la que estamos viviendo carezca de personalidad propia. La inquietud diferencial que ésta proyecta, como ha destacado Markus Brunnermeier en el seminario Recent Developments in Financial Economics del Real Colegio Complutense, en Harvard (http://www.harvard.afi.es), está determinada por la opacidad asociada a la extensión de la titulización como aspecto específico de esta crisis: es la insuficiencia de información sobre el grado de exposición al riesgo de contrapartida de aquellas instituciones con productos estructurados, pero es también la dificultad para valorar esos productos. Todo ello en un contexto de debilitamiento de la credibilidad de las agencias de calificación crediticia. La reacción de los operadores financieros no ha sido otra que ese espectacular aumento de la aversión al riesgo y esa genérica estigmatización de los activos con respaldo hipotecario.

Nunca estuvieron tan explícitamente asociadas la salud financiera de las familias y la estabilidad del conjunto del sistema financiero: la intensidad de las ejecuciones hipotecarias y las quiebras bancarias son ahora desenlaces más probables que hace un año.

No es posible concluir que haya pasado lo peor. El Fondo Monetario Internacional (FMI), en la actualización que acaba de hacer de su informe de estabilidad financiera, confirma la estimación de 945.000 millones de dólares en pérdidas derivadas tanto de la valoración de activos financieros a precios de mercado como de las incurridas en los préstamos fallidos. Son consecuentes con lo que vamos conociendo. Los resultados negativos correspondientes al segundo trimestre que han presentado los principales bancos de inversión no serán precisamente los últimos. Como tampoco lo será la quiebra del banco comercial InddyMac, la tercera más importante de la historia. La precariedad no es sólo explícita en EE UU. El FMI también advierte ahora de que la fragilidad de los mercados financieros globales no se ha reducido, como no lo han hecho los indicadores de riesgo sistémico. Y los mercados de acciones parecen estar de acuerdo. Las cotizaciones bursátiles de las empresas financieras [nuevamente el caso de España no es muy distinto al estadounidense] anticipan resultados que no son mejores que los conocidos, muy distantes en todo caso de la solidez de hace apenas unos meses. Los grandes bancos estadounidenses, como a casi todos los españoles, se venden en los mercados de acciones a un precio que en ocasiones está por debajo del valor en libros. No hay señal más elocuente de la falta de confianza.

A pesar de las inyecciones de liquidez de los bancos centrales [incluida la ampliación del acceso a la ventanilla de emergencia que acaba de decidir la Reserva Federal], las dificultades para acceder a la financiación a largo plazo siguen siendo manifiestas. Los diferenciales que están soportando las entidades obligadas a apelar a esos mercados mayoristas son, en efecto, expresivos de esa brusca redefinición de la aversión al riesgo, pero también suscitan la cuestión acerca de la conveniencia de esa pretensión por colocar emisiones a cualquier precio, ya no sólo para la entidad en cuestión, sino para la reputación del conjunto del sector.

Esa demora en la normalización de los mercados de crédito ya está penalizando de forma significativa a las economías más dependientes del ahorro del resto del mundo: EE UU y España, de forma destacada. El racionamiento de la inversión crediticia está teniendo consecuencias evidentes, pero serán más explícitas sobre la inversión empresarial y el empleo en los próximos meses, a medida que esas restricciones se extiendan a otros sectores económicos, además del ya paralizado de la construcción residencial. En ambos países, el ritmo de crecimiento del crédito ya estará en los más bajos registros de los últimos años; en EE UU acabamos de conocer que es el declive anual más pronunciado desde el que preludió la recesión de 2001. A mediados de junio, la cuantía de la contracción crediticia en lo que iba de año era ya significativamente superior a las devoluciones de impuestos acordadas en el contexto del plan de estímulo de aquella economía. El contraste en España, en relación con el mismo tipo de estímulo, tampoco sería muy favorable. La inhibición de las decisiones de gasto de las familias, el retraso o definitiva postergación de las inversiones empresariales, ya está reflejándose en ese debilitamiento de la demanda de crédito, incluso de los agentes más solventes. Lejos de ser un paliativo, constituye uno de los reflejos más explícitos del credit crunch.

Quizás porque el panorama que hoy puede intuirse es mucho peor al esbozado hace un año es por lo que las autoridades americanas han dejado a un lado prejuicios ideológicos y han adoptado decisiones ciertamente excepcionales. La última, esa ley de apoyo al mercado de la vivienda, aprobada esta misma semana y considerada la intervención más agresiva adoptada por un Gobierno estadounidense desde el New Deal. Además de facilitar a las familias de rentas medias y bajas la renegociación de las hipotecas, con el fin de reducir el ritmo de ejecuciones, autoriza al Tesoro a acudir al rescate de los gigantes hipotecarios Fannie Mae y Freddie Mac. Son éstas, en efecto, criaturas híbridas [empresas privadas, que cotizan en los mercados, aunque con garantía gubernamental, como se ha demostrado], de comportamiento controvertido, pero esenciales en la estabilización del mercado hipotecario de ese país y, por extensión, del conjunto de su sistema financiero. Conjuntamente poseen o garantizan la mitad de los 12 billones -trillions americanos- de dólares en hipotecas vivas que existen en aquel país. La aprobación de esa ley tiene lugar un día después de que la actual Administración haya admitido que dejará un déficit público no inferior a 482.000 millones de dólares.

La paradoja está servida: el principal exportador de conocimiento económico y financiero del mundo -también el principal dispensador de certificados de buena conducta macroeconómica- es el que está llevando a cabo el mayor ejercicio de pragmatismo para tratar de atajar la crisis. El secretario del Tesoro, Henry Paulson, ex presidente de Goldman Sachs que hizo de la reducción de la regulación una de las principales motivaciones en la aceptación del cargo, acabará liderando también la ofensiva reguladora, de reforma de la estructura financiera y de su supervisión, la más ambiciosa desde la Gran Depresión. Ésta, en efecto, no es una crisis cualquiera.

Tu suscripción se está usando en otro dispositivo

¿Quieres añadir otro usuario a tu suscripción?

Si continúas leyendo en este dispositivo, no se podrá leer en el otro.

FlechaTu suscripción se está usando en otro dispositivo y solo puedes acceder a EL PAÍS desde un dispositivo a la vez.

Si quieres compartir tu cuenta, cambia tu suscripción a la modalidad Premium, así podrás añadir otro usuario. Cada uno accederá con su propia cuenta de email, lo que os permitirá personalizar vuestra experiencia en EL PAÍS.

¿Tienes una suscripción de empresa? Accede aquí para contratar más cuentas.

En el caso de no saber quién está usando tu cuenta, te recomendamos cambiar tu contraseña aquí.

Si decides continuar compartiendo tu cuenta, este mensaje se mostrará en tu dispositivo y en el de la otra persona que está usando tu cuenta de forma indefinida, afectando a tu experiencia de lectura. Puedes consultar aquí los términos y condiciones de la suscripción digital.