Préstamos al albur de la Bolsa

Las entidades idean nuevos créditos e hipotecas vinculados a carteras de acciones cotizadas y a depósitos de renta fija

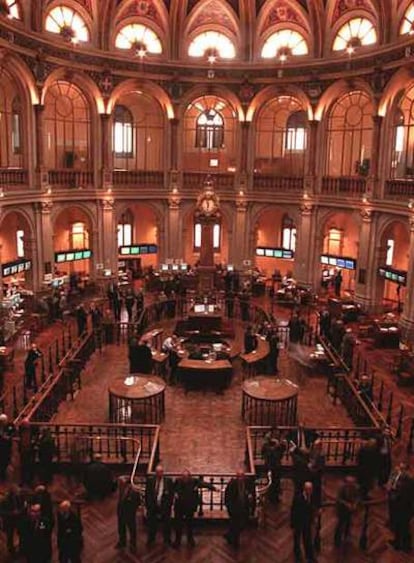

Rentabilidad a cambio de riesgo: la historia de la inversión bursátil. Pero esta vez no en su forma tradicional. Dos entidades: Banco Gallego y Grupo Santander han lanzado al mercado dos créditos: el primero hipotecario y el segundo personal. En ambos se dejará de pagar una parte de la deuda si ciertas acciones suben en Bolsa. ¿El precio? Que mientras el particular espera a que eso suceda pagará un tipo de interés algo mayor que si no decidiera asumir este riesgo.

Los clientes admiten mayores dosis de riesgo y pagar más intereses a corto plazo a cambio de una posible reducción de la deuda contraída

Bastará que dentro de 10 años, las acciones de Telefónica, Repsol, Santander, BBVA y Endesa sean un céntimo más caras que en la actualidad para que el cliente que hoy suscriba una hipoteca de Banco Gallego se ahorre entre el 33% y el 50% de la que entonces será su deuda pendiente de pago. A cambio, durante la próxima década, pagará más por el dinero que pida prestado que si suscribe una hipoteca "normal". No hay que olvidar que hoy, sobre todo en internet, hay créditos para la compra de una vivienda a tipo variable con diferenciales sobre el Euríbor de entre el 0,28% y el 0,5%, mientras que la hipoteca del Banco Gallego los aplica del 0,75% (reducción del 33%) y del 0,9% si se quiere llegar a reducir a la mitad la deuda. En general, además, no se aplican comisiones de apertura.

No es el único crédito con el parqué en la trastienda. En un plazo más corto, los próximos cuatro años, los particulares que suscriban el "Préstamo Fórmula 0" deberán estar atentos a la evolución de la cotización de France Telecom, Total Fina ELF, Nestlé, BBVA e Iberdrola. Si estas sociedades suben en ese periodo más de un 10% se ahorrarán las seis últimas cuotas del préstamo. A cambio, de nuevo, se comprometen a pagar un 8,95% de tipo de interés fijo durante cinco años, cuando en el mercado hay créditos a tipo de interés fijo dos y hasta tres puntos más baratos, en especial si se destinan a la compra de un coche.

En ambos casos, para poder ofrecer estas condiciones, las dos entidades "juegan" con derivados. Contratan futuros sobre estas acciones. Unos activos que les garantizan que si suben las cantidades establecidas recogerán ganancias suficientes para afrontar las devoluciones de deuda.

La cuestión en ambos casos radica en considerar si el coste que se asume, un mayor tipo de interés durante cierto tiempo, quedará o no compensado por la posible reducción de la deuda. Si las acciones consideradas suben por encima de los límites fijados por ambas entidades, la respuesta es claramente sí. En el caso de la hipoteca del Banco Gallego, como depende del porcentaje que se elija de devolución (entre el 33% y hasta el 50%) del importe y del plazo de financiación elegido (puede oscilar entre 20 y 35 años), el ahorro es variable y puede llegar a situarse aproximadamente entre el 15% y el 25% de la deuda inicial.

Toda una apuesta

En el caso del préstamo al consumo del Santander, al ser a tipo fijo y para un plazo de 5 años, el impago de seis cuotas viene a suponer en torno al 12% de ahorro.

Si las acciones consideradas no se revalorizan en la medida que exigen estas entidades, los particulares habrán "hecho un pan con unas tortas". No se beneficiarán de ningún descuento y habrán pagado de más en sus cuotas.

Hay otras fórmulas novedosas, y con menor dependencia de la Bolsa, que también se están imponiendo en el mercado crediticio. Tienen en común con las anteriores el hecho de vincular también financiación con ahorro y rentabilidad y, por ahora, la mayor innovación se aprecia en las hipotecas.

Así I-Banesto ha lanzado al mercado su Depósito Hipotecario a un mes y por un máximo de 50.000 euros. Quien lo suscribe tiene dos opciones: si formaliza una hipoteca con esta entidad antes de 18 meses se le abona un interés del 15% sobre el dinero ahorrado en el depósito; si no lo hace, la rentabilidad bajará al 3,5%.

En el primer caso, el particular podrá volver a contratar el depósito cuantas veces quiera, si bien la remuneración adicional hasta el 15% (TAE) sólo se abonará una vez al formalizar la hipoteca. De hecho, si un cliente contrata otro depósito hipotecario a plazo diferente, sólo se abonará la remuneración adicional correspondiente al primer depósito contratado.

Para completar esta oferta, la entidad permite también elegir un depósito a tres meses, con una rentabilidad del 9% (TAE) si se firma el préstamo hipotecario con la entidad, y a seis meses, que abona intereses del 7% (TAE). En estos dos últimos casos, este rendimiento se reduce al 3,5% si no hay formalización efectiva del crédito hipotecario en 18 meses. Si el cliente solicita la cancelación anticipada para formalizar una hipoteca con esta entidad se le pagarán los intereses restantes hasta alcanzar el 15%. En todos los casos sobre estos rendimientos se aplicará una retención del 18%.

Hipotecas polivalentes

Bilbao Bizcaya Kutxa (BBK) ha optado por la "Hipoteca 100", que aglutina en un único contrato la cobertura de todas las necesidades de financiación del particular. Por un lado, financia la adquisición de la vivienda, con un plazo máximo de 50 años. Por otro, el mismo crédito permite disponer de cantidades ya amortizadas para hacer frente a las necesidades de consumo más habituales.

Por último, a partir de los 70 años, la "Hipoteca 100" ofrece la posibilidad de percibir una renta complementaria a la pensión, sobre la garantía de la propiedad (pasa a ser una hipoteca inversa). En el plazo que media entre la amortización del préstamo y los 70 años del cliente, es decir, la edad en la que puede empezar a percibir rentas, el préstamo queda en situación "latente" y BBK no cobra ningún tipo de gasto.

Tu suscripción se está usando en otro dispositivo

¿Quieres añadir otro usuario a tu suscripción?

Si continúas leyendo en este dispositivo, no se podrá leer en el otro.

FlechaTu suscripción se está usando en otro dispositivo y solo puedes acceder a EL PAÍS desde un dispositivo a la vez.

Si quieres compartir tu cuenta, cambia tu suscripción a la modalidad Premium, así podrás añadir otro usuario. Cada uno accederá con su propia cuenta de email, lo que os permitirá personalizar vuestra experiencia en EL PAÍS.

¿Tienes una suscripción de empresa? Accede aquí para contratar más cuentas.

En el caso de no saber quién está usando tu cuenta, te recomendamos cambiar tu contraseña aquí.

Si decides continuar compartiendo tu cuenta, este mensaje se mostrará en tu dispositivo y en el de la otra persona que está usando tu cuenta de forma indefinida, afectando a tu experiencia de lectura. Puedes consultar aquí los términos y condiciones de la suscripción digital.