E.ON fija la oferta por Endesa en 38,75 euros para buscar el éxito de la OPA

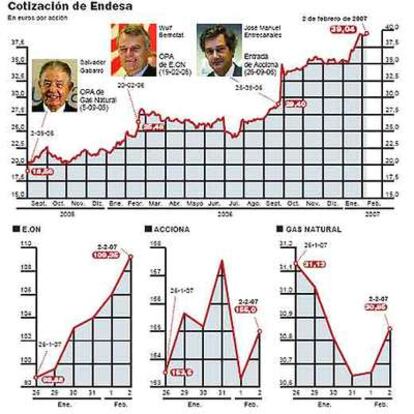

El grupo energético alemán E.ON elevó ayer su oferta para controlar la primera eléctrica española hasta 38,75 euros por acción. La cifra supone valorar Endesa en 41.027 millones de euros y supera en un 12,3% el último precio - 34,5 euros por título- comprometido meses atrás por el gigante alemán. Si se compara la oferta con el primer precio que ofreció el grupo alemán en febrero de 2005, la mejora es del 40,9%, dividendos aparte. La prima respecto a la cotización de Endesa de ayer (39,94 euros) es negativa: un 0,7%. Una señal de que la sociedad alemana ha apurado al máximo la oferta. E.ON, único ofertante tras la airada retirada de la puja de Gas Natural, comunicó su oferta a la Comisión Nacional del Mercado de Valores (CNMV) en sobre cerrado, tal y como exigía el órgano regulador.

La mejora del 12,3% implica para la compañía alemana pagar 4.500 millones más que los prometidos hasta ahora

Las plusvalías de los grandes accionistas, Caja Madrid y Acciona, se sitúan en 2.000 y 1.077 millones, respectivamente

La nueva propuesta supone valorar la primera eléctrica española en 41.027 millones de euros

Los 38,75 euros se alejan de las expectativas (40 euros era la cifra mágica) que manejó profusamente el presidente de la compañía opada, Manuel Pizarro, en pleno fragor de una batalla que ha durado 17 meses. Los responsables de E.ON esperan, pese a todo, que su oferta, un 115% superior al precio que tenían los títulos de Endesa a finales de 2005, sea la llave que les permita cerrar rápidamente la compra.

Y ello por dos razones: porque, según creen, no dificultará en exceso la posición en el consejo de Endesa de quienes buscaron su apoyo contra Gas Natural -Pizarro y su equipo gestor- . Y tampoco impedirá el objetivo de alcanzar el 50% del capital de la eléctrica y levantar los blindajes estatutarios que impiden a un accionista superar el 10% de los derechos de voto al margen de su participación.

Plusvalías

Los 38,75 euros, desde la óptica alemana, proporcionan además una plusvalía más que jugosa al principal accionista de Endesa, Acciona, cuyo 21,03% de participación vale ahora 8.628 millones de euros. El grupo de José Manuel Entrecanales, en caso de acudir a la OPA y vender su participación, obtendría una ganancia bruta de 1.077 millones de euros. Acciona señaló, tras conocer el precio fijado por E.ON, que esperará a que el consejo de la eléctrica se pronuncie antes de tomar cualquier decisión. No obstante, recordó que mantiene la idea de que los títulos de Endesa valen más. Acciona maneja cifras por encima de los 50 euros como valor de los títulos.

La plusvalía del otro gran accionista de Endesa, Caja Madrid (9,9%), desde el punto de vista alemán, sería también lo suficientemente atractiva -más de 2.000 millones- como para alejar el riesgo de que las influencias políticas en la entidad acaben por cuajar en un frente que haga imposible el objetivo mínimo de la OPA para E.ON: la mitad más una de las acciones. El grupo alemán sabe que el presidente de Caja Madrid, Miguel Blesa, gobierna con un pacto con Comisiones Obreras y la Confederación de Cuadros. La caja celebrará el lunes una reunión de la comisión ejecutiva.

Pese a quedar lejos de los 40 euros, el precio que ofrece E.ON, según admitió ayer el presidente de Endesa, Manuel Pizarro, coloca a la compañía en un nivel impensable hace apenas unos meses. "La OPA" dijo ayer Pizarro "nos ha puesto en valor, sin OPA [alcanzar ese precio en Bolsa] nos hubiera costado cuatro o cinco años". Aunque lo que es un motivo de orgullo para Pizarro no lo es para el que ha sido su principal rival en el último año y medio. El consejero delegado de Gas Natural, Rafael Villaseca, aseguró ayer que "es muy triste para un español ver cómo el señor Pizarro ha estado intentando justificar una oposición frontal, con uñas y dientes, a la OPA de Gas Natural y, por el contrario, ha entregado, con alfombra y violines, Endesa a la empresa alemana E.ON". Todo ello, añadió, "sin pensar en los intereses de España en un sector estratégico como la energía". E.ON comunicó ayer que la gasista, que anunció su retirada el jueves, y "las compañías relacionadas" con ella, no podrán comprar acciones de Endesa en Bolsa

Penúltimo acto

La entrega del sobre cerrado a la CNMV con su oferta definitiva por parte de E.ON es el penúltimo acto de una pugna que ha agitado -a veces hasta el paroxismo- el sector energético y que ha provocado enfrentamientos múltiples. Entre ellos se cuentan los del Gobierno español con Bruselas, amén de importantes choques entre las empresas afectadas en todos los terrenos, incluido el judicial (dentro y fuera de España) y entre los partidos políticos.

La irrupción del gigante alemán en España, en busca de mercado, además de contribuir notablemente a los máximos bursátiles, ha cuestionado asimismo el funcionamiento de órganos como la Comisión Nacional de la Energía (CNE). En julio de 2005, el organismo impuso duras condiciones a la operación a instancias del Ejecutivo para ver después como el mismo Gobierno, empujado por la Comisión Europea, las suavizaba hasta casi borrarlas. De igual forma, la CNMV se ha tenido que enfrentar a un rosario de denuncias por las supuestas irregularidades cometidas por Endesa y E.ON.

Aunque la OPA de E.ON comienza realmente hoy, la batalla ha dejado huellas profundas. Por ejemplo, la idea de formar un gran grupo energético nacional en torno al gas y a la electricidad parece irrealizable. Iberdrola, que firmó un acuerdo para adquirir activos de Endesa en caso de que Gas Natural se hiciera con la eléctrica, ha buscado nuevos aires con el plan para adquirir la compañía escocesa Scottish Power.

Si los planes de E.ON culminan, el gran grupo energético de España tendrá el mismo nombre, la misma sede y hasta puede que los mismos gestores que la actual Endesa, aunque los 50 millones de clientes conjuntos, los intereses dispersos en 20 países y los 107.000 empleados dependerán, en última instancia, de los gestores de Düsseldorf.

Tu suscripción se está usando en otro dispositivo

¿Quieres añadir otro usuario a tu suscripción?

Si continúas leyendo en este dispositivo, no se podrá leer en el otro.

FlechaTu suscripción se está usando en otro dispositivo y solo puedes acceder a EL PAÍS desde un dispositivo a la vez.

Si quieres compartir tu cuenta, cambia tu suscripción a la modalidad Premium, así podrás añadir otro usuario. Cada uno accederá con su propia cuenta de email, lo que os permitirá personalizar vuestra experiencia en EL PAÍS.

¿Tienes una suscripción de empresa? Accede aquí para contratar más cuentas.

En el caso de no saber quién está usando tu cuenta, te recomendamos cambiar tu contraseña aquí.

Si decides continuar compartiendo tu cuenta, este mensaje se mostrará en tu dispositivo y en el de la otra persona que está usando tu cuenta de forma indefinida, afectando a tu experiencia de lectura. Puedes consultar aquí los términos y condiciones de la suscripción digital.