Elevada demanda de acciones de Iberia en el primer día de la oferta

La compañía no se desprenderá del l8,3% que tiene en Amadeus

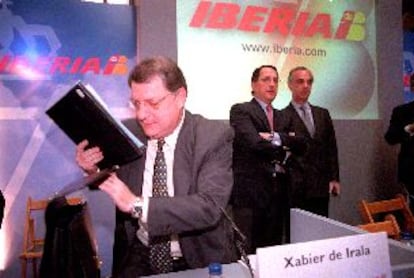

La Sociedad Estatal de Participaciones Industriales (SEPI) recibió ayer una elevada demanda de acciones de Iberia en el primer día de petición de títulos. No obstante, no precisó si había quedado cubierta la oferta, como esperaba a media tarde. El presidente de la SEPI, Pedro Ferreras, que presentó la operación junto con los bancos coordinadores, descartó que Iberia se vaya a desprender del 18,3% de la central de compras Amadeus. Esa participación vale 133.100 millones de pesetas en Bolsa.

A pesar de que el momento bursátil no es el más adecuado, los inversores particulares han pedido a buen ritmo acciones de la compañía de bandera. Los analistas consultados ayer señalaban que el precio de salida de la oferta (entre 285 y 356 pesetas por título) permite a los particulares esperar un recorrido al alza en Bolsa si los mercados no caen aún más. Las últimas experiencias en las ofertas públicas tales como Telefónica Móviles, que no han logrado superar el precio de salida, ha animado a los bancos coordinadores (BSCH y Merrill Lynch) a tirar hacia abajo en la valoración de Iberia. En la valoración también ha incidido la huelga de celo de los pilotos del 26 de febrero al 7 de marzo pasados y que estuvo a punto de dar al traste con la operación. Una vez lograda la paz laboral, los responsables de SEPI y de Iberia se han concentrado en explicar a los mercados las posibilidades de la empresa.

Incluso el conflicto con los pilotos del SEPLA, que se cerró tras un órdago de la SEPI, parece que ha tomado otros derroteros. Ayer, el SEPLA aseguró que si las negociaciones del convenio siguen 'al ritmo actual', éste podría firmarse 'justo el día que la empresa saldrá al mercado, el 3 de abril', según Europa Press.

Iberia pondrá en el mercado el 53,9% de su capital, repartido en 492.125.262 acciones. De esta cantidad, el 50% se ha destinado al tramo minorista. Para los empleados de Iberia se destina el 5%, mientras que para el institucional español se reserva el 20% y para el internacional el otro 25%.

La valoración a la que sale Iberia a Bolsa supone una rebaja de entre el 28,4% y el 42,7% a la que entraron los socios del núcleo estable (British Airways, American Airlines, Caja Madrid, BBVA, Logista, El Corte Inglés y Ahorro Corporación) en marzo de 2000. Cuando se conozca el precio exacto, la SEPI deberá devolver la diferencia pagada de más a British Airways, la única del núcleo que firmó una cláusula para ello.

Tu suscripción se está usando en otro dispositivo

¿Quieres añadir otro usuario a tu suscripción?

Si continúas leyendo en este dispositivo, no se podrá leer en el otro.

FlechaTu suscripción se está usando en otro dispositivo y solo puedes acceder a EL PAÍS desde un dispositivo a la vez.

Si quieres compartir tu cuenta, cambia tu suscripción a la modalidad Premium, así podrás añadir otro usuario. Cada uno accederá con su propia cuenta de email, lo que os permitirá personalizar vuestra experiencia en EL PAÍS.

¿Tienes una suscripción de empresa? Accede aquí para contratar más cuentas.

En el caso de no saber quién está usando tu cuenta, te recomendamos cambiar tu contraseña aquí.

Si decides continuar compartiendo tu cuenta, este mensaje se mostrará en tu dispositivo y en el de la otra persona que está usando tu cuenta de forma indefinida, afectando a tu experiencia de lectura. Puedes consultar aquí los términos y condiciones de la suscripción digital.