Coronavirus y su impacto en el sector seguros

La brusca paralización de la economía mundial como consecuencia de la crisis sanitaria provocada por el coronavirus va a tener efectos directos e indirectos de calado sobre prácticamente todos los sectores de la economía, entre ellos sobre el sector seguros.

Siendo la naturaleza bien distinta a la de la crisis financiera de 2007-08, no es ocioso recordar que en aquella la industria aseguradora, a diferencia del sector bancario y otras entidades financieras, soportó la prolongada caída de la actividad real y la dislocación de los mercados con un buen desempeño relativo, salvo contadas excepciones.

La gestión del balance y del negocio con una visión de largo plazo, propia de la actividad aseguradora, singularmente pero no sólo del ramo Vida, permite encajar con mayor flexibilidad en el tiempo que otros sectores los efectos adversos que se derivan de la caída de la actividad, el aumento de los spreads crediticios y la mucho mayor volatilidad y contracción, en general, del valor de los activos con los que respaldan sus obligaciones futuras.

Unos niveles de solvencia que, también en general, se mostraron suficientes en aquella situación, y que incluso se han reforzado desde entonces, permiten afrontar desde una perspectiva sistémica con una cierta tranquilidad, bien que relativa, los nuevos acontecimientos.

Los impactos individuales sobre las compañías pueden ser en todo caso significativamente distintos en atención al ramo en el operan, la estructura de sus carteras de inversión, el perfil de riesgo de la entidad, y la utilización o no de técnicas de gestión de cobertura mitigantes de los riesgos asociados a la extrema volatilidad de los mercados.

Una primera línea de impactos negativos está relacionada con la cobertura de contingencias a las que pueden estar obligadas las compañías que operan en algunos ramos. Piénsese en la mayor siniestralidad por coberturas relacionadas con la cancelación de eventos, seguros de viaje, seguros que cubren la interrupción/retraso de suministros básicos para determinadas industrias, seguros de salud o seguros de crédito y caución…o en el reaseguro. Nótese, por el contrario, que también es altamente probable que, como consecuencia de la interrupción de la actividad habitual, a corto plazo se reduzca la siniestralidad en otros ámbitos en los que el seguro tiene un peso significativo. Por ejemplo, los seguros de autos y los relacionados con la movilidad. La afectación individual, en cada caso, dependerá de los productos comercializados, las coberturas ofrecidas y, en última instancia, de las eventuales exclusiones en la redacción de las pólizas de pérdidas atribuibles a efectos de epidemias o pandemias. No parece que, a tenor de la evaluación que están haciendo algunas agencias de calificación crediticia, este canal de impacto, el de la siniestralidad, amenace seriamente al sector.

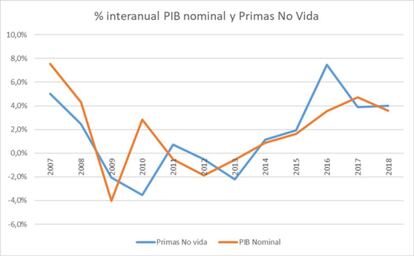

Un segundo canal, de mayor alcance potencial a medio plazo, tiene que ver con la muy probable desaceleración o incluso pérdida de ingresos por primas que se experimentará en los seguros generales, motivado por la ralentización de la actividad. Es bien conocida la estrecha correlación entre la evolución del PIB nominal y los ingresos por primas del sector en el ámbito de seguros generales. Se pone de manifiesto, p.e. en el caso español, con la experiencia de la crisis y los años posteriores de recuperación (véase gráfico adjunto). Estamos lejos de conocer aún con razonable precisión los efectos sobre la producción y el empleo de la presente crisis sanitaria, pero todo apunta a la concreción de una recesión mundial en este ejercicio. Existen mayores dudas sobre la velocidad de recuperación posterior, en el marco de una crisis mundial con un grado de sincronización nunca visto. Aun cuando el alcance y la agilidad con la que se están tomando medidas de política monetaria y presupuestaria de sostenimiento de la actividad económica y financiera son ciertamente extremas, está por ver su traducción en cuanto a la velocidad de la recuperación posterior.

Por su parte, si sobre la distribución de seguros del ramo Vida ya pesaba como una losa el escenario de tipos reales negativos que nos lleva acompañando los últimos años, la nueva situación no hará sino prolongar aún más en intensidad y en el tiempo dicho escenario (¿dos o tres años más?), de modo que no cabe sino esperar caídas adicionales en los ingresos por primas de Vida a las que se han producido en los últimos años. Tanto más cuanto que el ahorro previsional se resentirá en las adversas condiciones económicas que regirán los próximos trimestres.

En cualquier caso, el canal de impacto negativo más preocupante, a corto y medio plazo, es singularmente el de la pérdida generalizada del valor de los activos de las carteras que respaldan las obligaciones futuras de las compañías. El aumento de los spread soberanos, mucho mayor aún de los spreads de las emisiones corporativas que recogerán con toda probabilidad con el tiempo una progresiva migración hacia ratings de peor calidad crediticia y, finalmente, la drástica reducción experimentada por la valoración de las exposiciones en renta variable tendrán un doble efecto: su traslación a los resultados de las compañías, y un impacto directo también el valor económico de sus recursos propios, con afección en definitiva a sus ratios de solvencia. Mucho mayor lógicamente en el negocio de Vida que en el de No Vida.

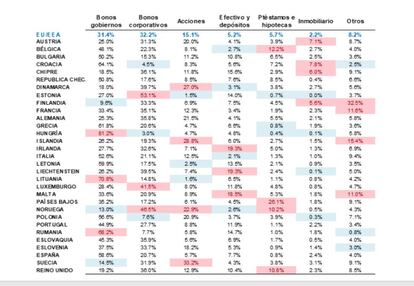

Ya señalábamos, no obstante, que la estructura de las carteras de inversión es determinante para valorar el impacto. En este sentido, nuestra post “Las carteras de inversión de las aseguradoras europeas” que publicamos en enero nos permite realizar una primera evaluación. Como puede observarse en el desglose de las carteras de las aseguradoras europeas por países que recogía el último “Financial Stability Report” de EIOPA, la autoridad de supervisión europea de seguros y fondos de pensiones, y que volvemos a presentar en la tabla siguiente, esa estructura es muy diferente. Mientras que, como señalábamos, en países como Italia y España domina con claridad la inversión en bonos gubernamentales (especialmente, en los dos casos, en deuda pública de sus propios gobiernos), en Reino Unido, Alemania y Francia el sesgo lo es más hacia bonos corporativos convencionales. Además, la exposición a renta variable es, en el caso español, mucho más reducida que en los países mencionados.

Ese perfil de riesgo más “conservador” de las aseguradoras españolas, se ve acentuado adicionalmente (en cierta medida es explicativo de la propia estructura de las carteras de inversión) por la utilización en el ramo de Vida de técnicas de gestión muy orientadas al casamiento (matching) de flujos. Sin duda ello atenúa también, parcialmente, los efectos indeseados de graves alteraciones en las condiciones de mercado como las que ahora han tenido lugar.

En definitiva, es indudable que la crisis actual dejará huella en las aseguradoras, principalmente en nuestra opinión por sus efectos adversos sobre las inversiones del sector; efectos que por el perfil de las carteras y las técnicas de gestión que mayoritariamente utilizan las aseguradoras españolas serán relativamente menos dañinos. Con todo no hay que minusvalorarlos, especialmente cuando se consideran entidades individuales. Sus efectos sobre los ingresos (primas) del sector, también se dejarán notar: por la caída de la actividad en el caso de los seguros generales y por la profundización y extensión del escenario de tipos reales negativos en el caso del ramo de Vida. La siniestralidad, por su parte, tendrá efectos específicos en algunos ramos, pero su impacto agregado creemos que será de menor entidad que los dos anteriores.

Tu suscripción se está usando en otro dispositivo

¿Quieres añadir otro usuario a tu suscripción?

Si continúas leyendo en este dispositivo, no se podrá leer en el otro.

FlechaTu suscripción se está usando en otro dispositivo y solo puedes acceder a EL PAÍS desde un dispositivo a la vez.

Si quieres compartir tu cuenta, cambia tu suscripción a la modalidad Premium, así podrás añadir otro usuario. Cada uno accederá con su propia cuenta de email, lo que os permitirá personalizar vuestra experiencia en EL PAÍS.

¿Tienes una suscripción de empresa? Accede aquí para contratar más cuentas.

En el caso de no saber quién está usando tu cuenta, te recomendamos cambiar tu contraseña aquí.

Si decides continuar compartiendo tu cuenta, este mensaje se mostrará en tu dispositivo y en el de la otra persona que está usando tu cuenta de forma indefinida, afectando a tu experiencia de lectura. Puedes consultar aquí los términos y condiciones de la suscripción digital.