Los bancos que fueron peores que Bankia en esta crisis financiera

El Banco de Valencia y la CAM recibieron muchas más ayudas que el banco público en proporción a su tamaño

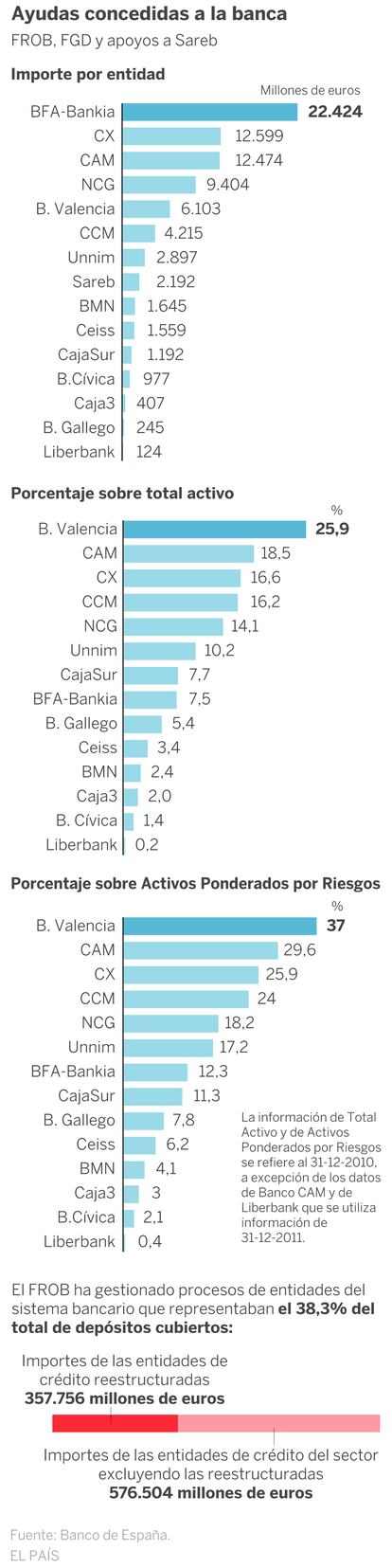

Entre la ciudadanía se ha instalado la creencia de que Bankia ha sido el peor banco de la crisis financiera. Y es cierto, pero solo en parte. Bankia es el que más dinero ha necesitado para evitar su quiebra, 22.424 millones de los ciudadanos, pero en proporción a su tamaño, hubo otras entidades que necesitaron inyecciones mucho mayores, como el Banco de Valencia (que fue filial de Bankia) y la Caja de Ahorros del Mediterráneo (CAM).

Para obtener la lista completa de las que precisaron más socorro que Bankia se deben añadir cinco entidades más: Catalunya Banc (CX), Caja Castilla La Mancha (CCM), Novagalicia Banco (NCG), Unnim (antigua Caixa Manlleu, Caixa Sabadell y Caixa Terrassa) y CajaSur (que estuvo en manos del cabildo catedralicio de Córdoba).

El FROB, que actuó como fondo de rescate y ahora se ha redenominado Autoridad de Resolución Ejecutiva, ha cumplido 10 años de vida y con este motivo, a finales del pasado diciembre, presentó un informe completo sobre su actividad en el que resalta el agujero dejado por estas entidades zombis que tanto daño causaron a la economía española.

Ayudas concedidas a la banca

FROB, FGD y apoyos a Sareb

Importe por entidad

Millones de euros

22.424

BFA-Bankia

CB

12.599

CAM

12.474

9.404

NCG

B. Valencia

6.103

CCM

4.215

2.192

Sareb

1.997

Unnim

1.645

BMN

Ceiss

1.559

CajaSur

1.192

B.Cívica

977

Caja3

407

245

B. Gallego

Liberbank

124

Porcentaje sobre total activo

%

25,9

B. Valencia

CAM

CB

CCM

NCG

Unnim

CajaSur

BFA-Bankia

B. Gallego

Ceiss

BMN

Caja3

B. Cívica

Liberbank

18,5

16,6

16,2

14,1

10,2

7,7

7,5

5,4

3,4

2,4

2,0

1,4

0,2

Porcentaje sobre Activos Ponderados

por Riesgos

%

37

B. Valencia

CAM

CB

CCM

NCG

Unnim

BFA-Bankia

CajaSur

B. Gallego

Ceiss

BMN

Caja3

B.Cívica

Liberbank

29,6

25,9

24

18,2

17,2

12,3

11,3

La información de Total Activo y de Activos Ponderados por Riesgos se refiere al 31-12-2010, a excepción de los datos de Banco CAM y de Liberbank que se utiliza información de 31-12-2011.

7,8

6,2

4,1

3

2,1

0,4

El FROB ha gestionado procesos de entidades del sistema bancario que representaban el 38,3% del total de depósitos cubiertos:

Importes de las entidades de crédito reestructuradas

357.756 millones de euros

Importes de las entidades de crédito del sector excluyendo las reestructuradas

576.504 millones de euros

Fuente: Banco de España.

EL PAÍS

Ayudas concedidas a la banca

FROB, FGD y apoyos a Sareb

Importe por entidad

Millones de euros

22.424

BFA-Bankia

CB

12.599

CAM

12.474

9.404

NCG

B. Valencia

6.103

CCM

4.215

2.192

Sareb

1.997

Unnim

1.645

BMN

Ceiss

1.559

CajaSur

1.192

B.Cívica

977

Caja3

407

245

B. Gallego

Liberbank

124

Porcentaje sobre total activo

%

25,9

B. Valencia

CAM

CB

CCM

NCG

Unnim

CajaSur

BFA-Bankia

B. Gallego

Ceiss

BMN

Caja3

B. Cívica

Liberbank

18,5

16,6

16,2

14,1

10,2

7,7

7,5

5,4

3,4

2,4

2,0

1,4

0,2

Porcentaje sobre Activos Ponderados por Riesgos

%

37

B. Valencia

CAM

CB

CCM

NCG

Unnim

BFA-Bankia

CajaSur

B. Gallego

Ceiss

BMN

Caja3

B.Cívica

Liberbank

29,6

25,9

24

18,2

17,2

12,3

11,3

La información de Total Activo y de Activos Ponderados por Riesgos se refiere al 31-12-2010, a excepción de los datos de Banco CAM y de Liberbank que se utiliza información de 31-12-2011.

7,8

6,2

4,1

3

2,1

0,4

El FROB ha gestionado procesos de entidades del sistema bancario que representaban el 38,3% del total de depósitos cubiertos:

Importes de las entidades de crédito reestructuradas

357.756 millones de euros

Importes de las entidades de crédito del sector excluyendo las reestructuradas

576.504 millones de euros

Fuente: Banco de España.

EL PAÍS

Ayudas concedidas a la banca

FROB, FGD y apoyos a Sareb

Importe por entidad

Porcentaje sobre

total activo

Porcentaje sobre Activos

Ponderados por Riesgos

Millones de euros

%

%

22.424

25,9

37

BFA-Bankia

B. Valencia

CAM

CB

CCM

NCG

Unnim

CajaSur

BFA-Bankia

B. Gallego

Ceiss

BMN

Caja3

B. Cívica

Liberbank

B. Valencia

CAM

CB

CCM

NCG

Unnim

BFA-Bankia

CajaSur

B. Gallego

Ceiss

BMN

Caja3

B.Cívica

Liberbank

CB

12.599

18,5

29,6

12.474

16,6

25,9

CAM

9.404

16,2

24

NCG

B. Valencia

6.103

14,1

18,2

CCM

4.215

10,2

17,2

2.192

Sareb

7,7

12,3

1.997

Unnim

7,5

11,3

1.645

5,4

7,8

BMN

Ceiss

1.559

3,4

6,2

1.192

2,4

4,1

CajaSur

B.Cívica

977

2,0

3

Caja3

407

1,4

2,1

245

0,2

0,4

B. Gallego

124

Liberbank

La información de Total Activo y de Activos Ponderados por Riesgos se refiere al 31-12-2010, a excepción de los datos de Banco CAM y de Liberbank que se utiliza información de 31-12-2011.

El FROB ha gestionado procesos de entidades del sistema bancario

que representaban el 38,3% del total de depósitos cubiertos:

Importes de las entidades de crédito del sector

excluyendo las reestructuradas

576.504 millones de euros

Importes de las entidades de crédito reestructuradas

357.756 millones de euros

Fuente: Banco de España.

EL PAÍS

Estos bancos pasarán a la historia por tener los peores gestores bancarios que, aprovechando la insuficiente y deficiente supervisión del Banco de España, hundieron sus entidades en la pasada crisis financiera. Algunos de los directivos de estas entidades se han justificado diciendo que la burbuja inmobiliaria estalló en los lugares de origen de sus bancos, pero lo cierto es que otros también tuvieron este problema y no quebraron.

“Cuando comparamos las ayudas públicas otorgadas a los bancos o cajas rescatadas con su tamaño, ‘lo peor de lo peor’ no fue el rescate de la CAM, como dijo el exgobernador del Banco de España, Miguel Ángel Fernández Ordóñez, sino el Banco de Valencia”, recuerda Joaquín Maudos, catedrático de Análisis Económico de la Universidad de Valencia.

Culpables, los malos gestores

En opinión de este experto, el denominador común de las cajas que, en proporción, más ha costado rescatarlas con cargo al bolsillo del contribuyente “es la elevada exposición al ladrillo (construcción y promoción inmobiliaria), lo que implica una mala gestión al minusvalorar el riesgo que se asumió concentrando una excesiva inversión en un único sector de actividad. Esa falta de diligencia en la gestión es lo que abocó a España a solicitar un rescate, cierto que no a toda la economía, pero sí a su sector bancario”.

Y añade que la magnitud de la crisis bancaria en España “es una combinación de muchos factores, pero el más importante es la mala gestión de las entidades intervenidas. Y no es un rasgo que se aplique al modelo de caja de ahorros, porque las ha habido que superaron con éxito la brutal crisis”. Otros factores, apunta Maudos, son “las lagunas en la regulación (sobre todo en materia de capital y provisiones, que eran insuficientes) y en la supervisión; fue evidente cuando afloraron pérdidas no reconocidas enmascaradas en préstamos refinanciados o cuando un banco aprobaba un test de estrés y luego había que intervenirlo”.

Refinanciar con malas artes, es decir, a clientes sin futuro, fue uno de los trucos más utilizados para disimular las pérdidas que, con el tiempo, se hicieron gigantescas. Las estadísticas muestran datos sorprendentes: el Banco de Valencia, que estuvo bajo la presidencia de José Luis Olivas (que también fue vicepresidente de Bankia) necesitó ayudas por un 25,9% de su balance total y por el 37% de todos los riesgos asumidos. Esto supone que uno de cada tres créditos concedidos fue irrecuperable y no contaba con capital suficiente para cubrir el agujero.

Esta entidad incluso llegó a conceder hipotecas sin tasar los pisos, algo que iba en contra de la normativa. El 21 de noviembre de 2011, un día después de que el PP ganara las elecciones, el Banco de España acordó la sustitución de los consejeros y gestores. Desde el Gobierno de Rajoy se acusó al supervisor de traspasarle un problema que era del Ejecutivo socialista. En total, los contribuyentes colocaron en el Banco de Valencia 6.103 millones y solo se recuperaron 42. El 27 de noviembre de 2012 fue vendida a CaixaBank por un euro.

El FROB ha intentado que el daño del Banco de Valencia no quede sin respuesta y se ha personado como perjudicado en 11 procedimientos judiciales en curso en los juzgados de la Audiencia Nacional para “recuperar los importes destinados al proceso de resolución de dicha entidad”.

El segundo puesto en el ranking de los peores bancos es para la CAM, que fue vendida al Sabadell el 7 de noviembre de 2011 por un euro. El 29,6% de los créditos, enmarcados en los activos ponderados por riesgo, fueron morosos incobrables. En este caso no fueron los contribuyentes los que pagaron la factura sino el Fondo de Garantía de Depósitos (FGD), es decir, los clientes de los bancos. El FGD asumió las pérdidas de la CAM en capital y, además, el 80% de los morosos que se fuera encontrando el Sabadell. Según las cifras, todavía provisionales, la factura supondrá 7.386 millones, 693 millones más de lo previsto por el Fondo.

Catalunya Banc, adiós a 12.600 millones

Catalunya Banc, que fue una de las entidades más grandes, también tuvo un agujero sideral: necesitó 12.599 millones y se han recuperado 881 millones, pagados en su mayor parte por el comprador, el BBVA. La factura ascendió a 11.718 millones que se ha sumado a la gigantesca deuda pública.

La primera entidad que quebró fue CCM, en marzo de 2009. Solo esta entidad acabó con el patrimonio de los fondos de garantía que bancos, cajas y cooperativas habían acumulado durante dos décadas. La entidad fue famosa por sus adquisiciones sin sentido y proyectos ruinosos, entre los que destacó el aeropuerto de Ciudad Real. Quedó en manos de Liberbank, que ha pleiteado para evitar algunos pagos pendientes, aunque ha costado al sector unos 2.475 millones, a falta de cerrar su expediente.

Novagalicia Banco tuvo un deterioro del 18,2% sobre los créditos concedidos y exigió una inyección de 9.404 millones de los que solo se recuperaron 873 millones abonados por Abanca, su dueño actual.

La crisis de la catalana Unnim también corrió por cuenta del Fondo de Garantía, que valora su coste provisional en unos 1.997 millones, una cifra que supera en 155 millones los cálculos previstos. El 10,2% de sus activos de riesgo resultados fallidos.

La séptima entidad peor gestionada fue CajaSur, adquirida por Kutxabank. El 12,3% de sus créditos fueron incobrables por lo que el Estado le tuvo que inyectar 1.192 millones, de los que su comprador abonó 803. Un total de 389 millones se han sumado a la deuda sin que nadie se haga responsable.

“A junio de 2019, el FROB se encontraba personado en un total de 24 procedimientos penales que siguen su curso contra numerosos ex directivos de distintas entidades” rescatadas y les reclama 3.705 millones. Al menos, que no todo quede impune.

43.225 millones perdidos, según los cálculos actuales

El balance recientemente publicado por el FROB se resume diciendo que el Estado ha invertido en el sector financiero 56.545 millones entre capital y productos híbridos, y 2.326 millones en garantías. Hasta el momento, y esta es una cuenta que irá cambiando en próximos trimestres, se han recuperado tan solo 5.917 millones, es decir, un 10% del total del dinero público aportado.

Las entidades que más han contribuido a la recuperación de algunas ayudas son Banca Cívica, con 1.142 millones; Ceiss, (antigua Caja España/Duero) con 926 millones; y Catalunya Caixa con 881 millones. Según este cálculo, el Estado perdería 50.626 millones. Pero falta Bankia, la joya de la corona. El documento del FROB señala que prevé recuperar otros 9.729 millones con BFA-Bankia y Sareb. Si se cumple esta previsión, en total, el FROB perdería 43.225 millones y recuperaría el 26% del capital según las previsiones más optimistas, aunque todo dependerá “de la evolución en las participadas”, dice el Fondo.

¿Ha compensado este terrible daño para las arcas públicas y la sociedad? Esa es la pregunta más difícil de responder. No obstante, el FROB ofrece un dato inédito muy relevante: se rescataron bancos que tenían 357.756 millones en depósitos cubiertos por el Fondo de Garantía de Depósitos, organismo que no hubiera podido cumplir con su función por lo que el Estado hubiera salido al rescate de los depositantes, añadiendo unos 35 puntos más a la deuda pública, una cifra insostenible.

Tu suscripción se está usando en otro dispositivo

¿Quieres añadir otro usuario a tu suscripción?

Si continúas leyendo en este dispositivo, no se podrá leer en el otro.

FlechaTu suscripción se está usando en otro dispositivo y solo puedes acceder a EL PAÍS desde un dispositivo a la vez.

Si quieres compartir tu cuenta, cambia tu suscripción a la modalidad Premium, así podrás añadir otro usuario. Cada uno accederá con su propia cuenta de email, lo que os permitirá personalizar vuestra experiencia en EL PAÍS.

¿Tienes una suscripción de empresa? Accede aquí para contratar más cuentas.

En el caso de no saber quién está usando tu cuenta, te recomendamos cambiar tu contraseña aquí.

Si decides continuar compartiendo tu cuenta, este mensaje se mostrará en tu dispositivo y en el de la otra persona que está usando tu cuenta de forma indefinida, afectando a tu experiencia de lectura. Puedes consultar aquí los términos y condiciones de la suscripción digital.